杉原です。

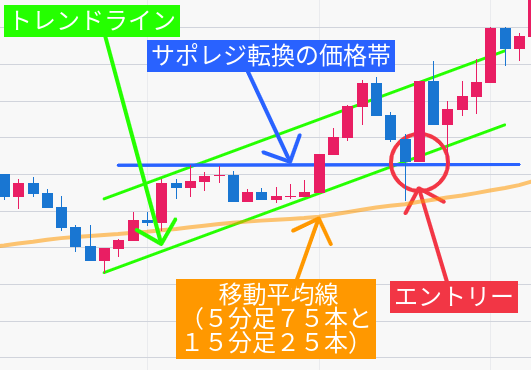

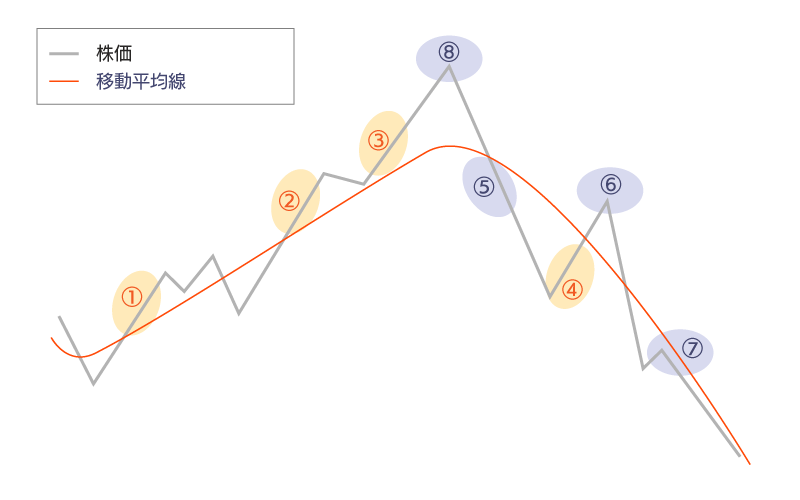

この記事では、FXやゴールドで鉄板の高勝率パターンである、下図のような、

・移動平均線(5分足75本)

・トレンドライン

この2つを使った順張りのデイトレ手法を、エントリーから決済までのロジックを明確な根拠とともに図解しております。

図解している事例は、含み損がほぼ0のまま高い勝率を維持できるチャートパターンなので、ロットを上げて一度の取引だけでも大きな利益率を出すことも不可能ではありません。

実際に移動平均線とトレンドラインのデイトレ1回で、最低約20%〜の利益率を出せていた事例も含め、エントリーと決済の根拠と理論を掘り下げて解説していますので、ぜひ参考にして頂ければ幸いです。

エントリー条件〜移動平均線とトレンドラインを使った順張りデイトレード手法〜

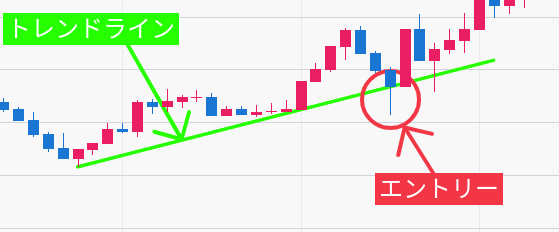

まず率直に、この移動平均線とトレンドラインを使った順張りデイトレ手法において、エントリーのタイミングは下図の赤丸になります。

(特に断りがない限り、この記事内のチャートは5分足チャートです)

長めの下ヒゲを出した陰線の後、次の始値でエントリー(ロング)をしていました。

結果的に含み損はスプレッド分だけで、一直線にエントリー方向(上昇の方向)へと進んでいます。

では実際に、なぜ赤丸のタイミングでロングを行ったのか、その根拠を掘り下げて解説していく上で、簡潔に箇条書きしたものが以下4点です。

- 移動平均線(オレンジ)によるグランビルの法則

- トレンドライン(黄緑)による反転

- トレンドライン(黄緑)がチャネルラインとして成立

- 青で示した価格帯でのロールリバーサル(サポレジ転換)

それぞれ4つにロングの精度を大幅に高めている明確な理由があるので、1つずつ掘り下げて解説させて頂きます。

1.移動平均線(オレンジ)によるグランビルの法則

まず1つ目となるロングの根拠は、下図のオレンジで示した移動平均線によるグランビルの法則です。

グランビルの法則ではエントリーよサインがいくつかある上で、この事例では、グランビルの法則サポートラインにおける買いのサインである、

「移動平均線が上向きの時に、一旦は価格が移動平均線の手前まで下落するものの、移動平均線を下抜けることなく再び価格が上昇する場合」

というパターンが該当します。(下図の3)

引用:https://www.oanda.jp/lab-education/technical_analysis/moving_average/granvilles_law/

このパターンは、上昇トレンドラインがサポートラインとして機能するように、上向きの移動平均線も同じくサポートラインのような働きになるのが実際のところです。

チャート図で見ると、エントリー前のローソク足(陰線)では、長めの下ヒゲが伸び、上向きの移動平均線に近づいた後、接触することなく反転して上昇しました。

実際に移動平均線は、世界中のトレーダーから認知され使われているテクニカル指標だからこそ、グランビルの法則におけるサポートラインのような働きが機能しやすい傾向があります。

ただ、移動平均線の「弱点」「欠点」として、パラメータ(設定値)による差がトレーダー同士によって発生することで、精度が低下する可能性は否定できません。

まず、いくら移動平均線が、使用者の多いテクニカル指標だと言っても、設定するパラメータがトレーダー同士で設定できるため、同じ移動平均線を使っていても、

・上昇トレンドと判断するトレーダー

・下降トレンドと判断するトレーダー

このようにトレンド分析がトレーダーによって分かれてしまう可能性があります。

結果的に、売買の判断として重要なトレンド分析がトレーダーごとに分かれてしまいやすいので、パラメータ(設定値)によっては移動平均線によるグランビルの法則が効きにくくなるわけです。

ですので、上記の弱点を補うためにも、より大勢のトレーダーから意識されるパラメータ(設定値)で移動平均線を表示し、グランビルの法則を使っていく必要があります。

その上で、今回の移動平均線とトレンドラインによる順張りデイトレ手法の事例では「5分足75本」の移動平均線を使っていました。

移動平均線は昔から、あらゆる書籍やネット上の情報などで、以下のようなパラメータが推奨されていたため、これらのパラメータを使うトレーダーがとても多いのが実際のところです。

- 超短期として5本

- 短期として20本、25本

- 中期として75本、80本

- 長期として120本、150本、240本、300本

このような大勢のトレーダーから意識されやすいパラメータを使うことで、グランビルの法則による精度を高めることが可能です。

その上で、上記の赤で示したように、この移動平均線とトレンドラインによる順張りデイトレ手法においては、中期線の75本を使用して精度を高めていました。

2本相当の移動平均線を1本で『兼用』する強み

また、この事例における5分足75本というパラメータは、5分✕75本になるため、375分の移動平均線となります。

そのため、この5分足75本の移動平均線は、15分足で見ると375÷15で25本となることで、15分足25本という短期線にもなっていました。

つまりは、今回の移動平均線とトレンドラインによる順張りデイトレ手法で使用しているオレンジで示した移動平均線は、大勢のトレーダーが表示している5分足や15分足において、

・5分75本(5分足の中期線)

・15分25本(15分足の短期線)

このような大勢のトレーダーから意識されている移動平均線2本分を、下図のように『兼用』しているということです。

以上から、このオレンジの移動平均線は1本のみで、グランビルの法則が2本相当の効き目が見込めるほど、高い精度が期待できるわけです。

移動平均線の「向き」が示すもの

1本で2本分の効き目がある5分足75本の移動平均線ですが、下の図で示したように緩やかな「上向き」になっています。

このように移動平均線が上向きを示している時は、その移動平均線(この場合5分足75本なので375分間)の期間において、ロングをして買いポジションを持ったトレーダーの含み益が「平均的」に伸び始めていることを意味しています。

まず、移動平均線はその期間の終値を平均化したもので、終値は次に出るローソク足の始値と同じ価格です。

そんな始値でエントリーするトレーダーはとても多いですので、自然と移動平均線の価格は、多くのトレーダーがその移動平均線の期間で平均的にポジションを持った価格帯になってきます。

(今回の事例で言えば5分足75分なので375分で、約6時間の期間において、ポジションを持った価格帯の平均値)

以上を踏まえた上で、移動平均線が上に向いている場合は、

移動平均線の価格帯が上昇している

→つまり、多くのトレーダーが期間内に持ったポジションの価格帯が平均的に上昇している

こちらを表しているので、この移動平均線の期間においてエントリーしたトレーダーの多くは、「買いポジション」の含み益(利益)が平均的に出ているということです。

そして、含み益が出ているトレーダーたちは、大勢が意識する「損小利大」から、含み益=利をさらに伸ばそうと考える傾向があります。

そうなれば、ロングでエントリーしていたトレーダーたちは、

・すぐに買いポジションを利確する売り注文は出さない

・さらに買いポジションを追加するピラミッティング(買い注文)を出す

このように動く人が少なくありません。

そのため、売り注文が減って買い注文が増えて、より上昇トレンドが加速する確率が高まるということです。

このような理屈から、移動平均線が上向き時には、上昇トレンドになりやすい傾向になっています。

その上で、この事例では5分足75本(15分足25本)という大勢のトレーダーが使っている、

・時間足

・パラメータ

このような優位性の高い2本分が重複している移動平均線において、上向きになっていることで上昇トレンドの期待値が高まっていくわけです。

移動平均線の弱点を補うためのトレンドライン

ただ、ここまで説明したような高い精度の移動平均線(5分足75本と15分足25本の兼用)を使って、上向き状態にてグランビルの法則が成立していたとしても、これだけではロングを行うには根拠が少ないことは否定できません。

5分足75本と15分足25本を兼用する有効な移動平均線によるグランビルの法則で「買いのサイン」が出ても、他の要素で下降トレンドが判断できる状況であれば、この買いのサインは「だまし」となりやすいのが実際のところです。

そこで、よりロングの根拠を強めるべく、移動平均線と合わせて、次に解説する「トレンドライン」による買いのサインを利用してきます。

2.トレンドライン(黄緑)による反転

トレンドラインは移動平均線と同じく、古くから大勢のトレーダーから使われてきているテクニカル指標の1つです。

そんなトレンドラインは、先ほど解説した移動平均線の『5分足75本』のようなパラメータ(設定値)が無いので、

トレンドラインを使うトレーダー同士で見え方が一致して、トレンド分析の差が出にくいこと

これが最大のメリット/強みに他なりません。

移動平均線では、この事例で使っている5分足75本(15分25本)では上向きかつグランビルの法則が成立することによる「上昇トレンド」が判断できても、

・15分足75本

・1時間足25本

などのような、他の有効なパラメータで示される移動平均線がキレイな下向きで「下降とトレンド」と判断されるケースは少なくありません。

要するに、パラメータの違いによって、トレンド分析がトレーダーごとに異なり、上昇する確率はそこまで高まらないわけです。

ですので、いくら優位性が高い移動平均線(5分足75本と15分足25本)を使って上昇トレンドと判断できても、それだけではロングを行うべく根拠が弱いことは否定できません。

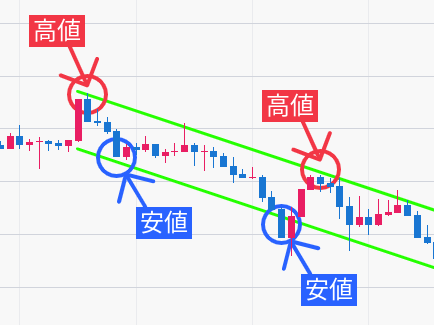

そんな移動平均線に対してトレンドラインの場合は、

・上昇のトレンドラインならば、最低2点以上の「安値同士」

・下降のトレンドラインならば、最低2点以上の「高値同士」

このように頂点同士を結ぶだけでパラメータ自体が無いので、上昇トレンドラインで言えば誰が見ても「上向き」になります。

そのため、上昇トレンドラインが引ける場面において、トレンドラインを引く全てのトレーダーから等しく「上向き=上昇トレンド」が判断されるということです。

ですので、上昇トレンドラインが引ければ、大勢のトレーダーから上昇トレンドが強く意識され、売り注文より買い注文が多くなって、ロングで利益を出しやすくなります。

当然ながら、トレンドラインを引かないトレーダーも相応にいるので、そのような方々から同じ上昇トレンドの判断がされなければ、相場全体で買い注文が増えにくく、ロングで利益を出しにくくなる危険性があります。

しかし、トレンドラインが正しく引ける状況は、トレンドラインを引かないトレーダーからも同じトレンドを意識されやすい生成があるのが実際のところです。

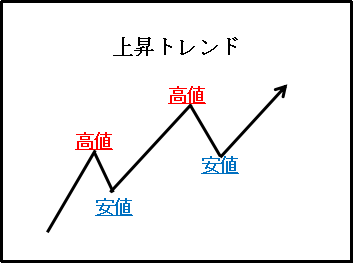

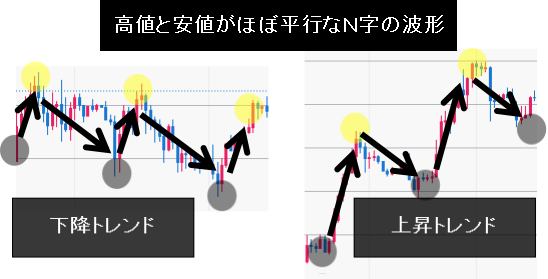

まず、トレンドラインを引く基本的なルールとして、上昇トレンドラインで言えば、下の図で示したように「安値」と「高値」が共に切り上がっていることがラインを引ける条件となります。

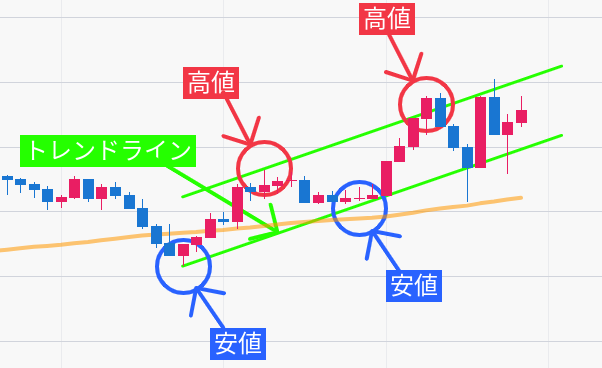

実際に今回の事例では、下図のように安値同士、高値同士がそれぞれ切り上がって=上昇していたからこそ、上昇トレンドラインを引けていました。

このように「安値同士」「高値同士」が共に上昇している状況は、使うテクニカル指標やインジケーターに関係なく大勢のトレーダーが意識する『ダウ理論』における上昇トレンドの定義に他なりません。

そのため、上昇トレンドラインが引ける状況では、ラインを引くトレーダーだけではなく、上昇トレンドライン自体を引いていないトレーダーにとっても、同じく上昇トレンドを意識されやすいということです。

ですので、ラインを引く/引かないに関係なく、上昇トレンドを意識して、

・売り注文を控える

・買い注文を出す

このような動きを見せるトレーダーが大勢いるからこそ、上昇トレンドラインが引ける際にはロングの精度が高まっていきます。

そのため、トレンドラインを引いている/引いていないに関係なく大勢のトレーダーから「下降トレンド」が意識されることで、買い注文が避けられ売り注文が増えてショートの精度が高まっていきます。

以上のように、パラメータ(設定値)が無いトレンドラインは、使うトレーダー同士で見え方が同じになるだけでなく、ラインを引かないトレーダーとも同じトレンド分析がされやすいからこそ、高い精度を誇るテクニカル指標となっています。

トレンドラインの順張りエントリー場所の有効な目安

その上で、トレンドラインでは、下図のように「3点目以降の頂点とローソク足が接触する辺り」が大勢のトレーダーから反転を意識されることで、特に、

・含み損

・損切り幅

これらを最小限に抑えられる低リスクとなる有効なエントリー場所の1つです。

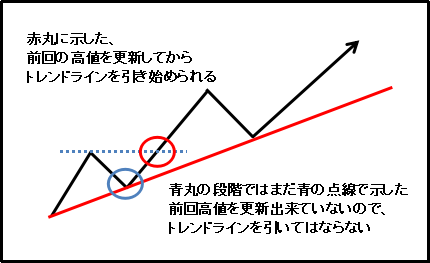

そもそも1点目や2点目は、まだトレンドラインが引けていません。

下図のように2点目の安値以降で、1点目から見た高値を更新してこそ、はじめて上昇トレンドラインを引くことが可能です。

その上で、トレンドラインとして成立した3点目以降では、ラインで結ばれた頂点(この場合は安値)付近にローソク足が近づくことで、大勢のトレーダーが反転を意識します。

そのため、下図の赤丸で示したエントリー場所では、反転による上昇トレンドを意識され、

・売り注文を控える

・買い注文を出す

このような動きを見せるトレーダーが増えるからこそ相場が上がり、ロングで利益を取りやすい傾向があるわけです。

そして、今回の移動平均線とトレンドラインを使った順張りデイトレ手法の事例では、ここで説明したトレンドライン反転による効果と、先ほど説明した移動平均線の効果、これらが合わさることでロングで利益を取りやすくなっていました。

ただ、このように、いくら有効な移動平均線とトレンドラインによる買いサインが強く出ていても、それ以上に下降トレンドの要素が強くなっていれば、トレンドラインをブレイクして一気に下抜けしていく危険性も否定はできません。

そこで、よりトレンドラインでの反転をより強める要因として利用しているのが、次に解説するチャネルラインです。

3.トレンドライン(黄緑)がチャネルラインとして成立

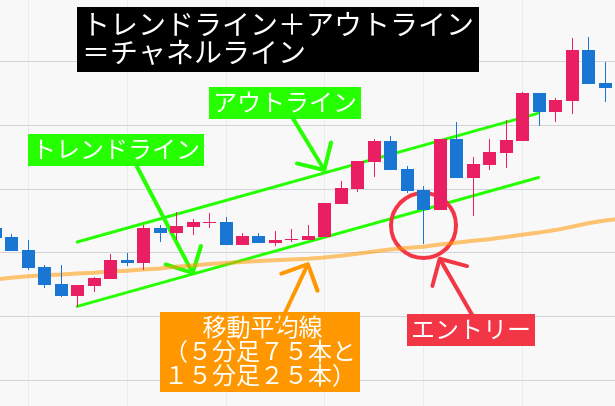

今回の移動平均線とトレンドラインによる順張りデイトレ手法の事例では、下の図で示したようにトレンドラインと平行なアウトラインが引けており、このようなトレンドラインとアウトラインのセットである、いわゆるチャネルラインになっていました。

このチャネルラインでは、高値同士・安値同士が「平行」に「ほぼ同じ角度」で上昇または下落しています。

そんな平行な値動きなので、下図のようにラインを外しても平行でキレイなN字波形が描かれるということです。

このようなキレイで平行なN字波形は、そもそもトレンドラインを引いていないトレーダーからも明確にトレンドを意識されるようになります。

例に挙げている今回の移動平均線とトレンドラインの順張りにおいて言えば、下の図にて黒矢印で示したように平行でキレイなN字波形が描かれることで、ラインを引く/引かないに関係なく大勢のトレーダーから上昇トレンドが意識されやすいということです。

このようにチャネルラインとして成立し、平行でキレイなN字波形を併せ持つトレンドラインでは、よりライン付近での反転の精度が高まるからこそ、この例で言えばロングで利益を出しやすくなっていきます。

そのため、ここまで説明したように、

・大勢から意識されている移動平均線2本分(5分足75本と15分足25本の兼用)におけるグランビルの法則

・キレイなN字波形を伴う強力なトレンドラインによる反転

これらによる強い買いのサインが合わさることで、高い有効性のあるロングが可能となっていました。

ただ、どんな有効な状況であっても、100%の精度で勝てることは基本的に難しいのが実際のところです。

ですが、より売りが弱まり買いが強まる、そんな要素が加わることで、その精度を限りなく高めることは決して不可能ではありません。

そんな、さらに有効性を押し上げるための要素が、次に解説するサポレジ転換=ロールリバーサルです。

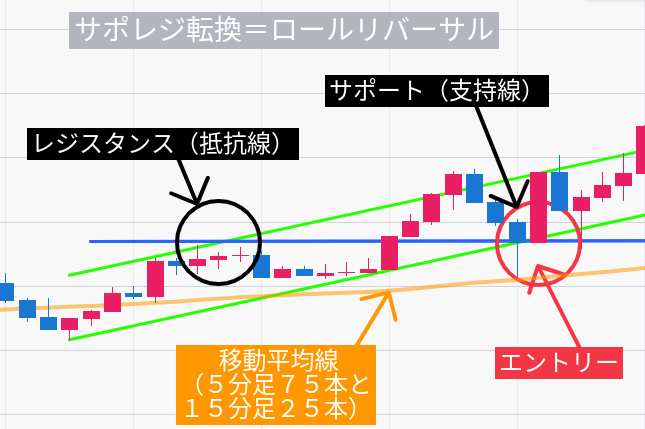

4.青で示した価格帯でのロールリバーサル(サポレジ転換)

サポレジ転換=ロールリバーサルは下図の、

・黒丸(レジスタンス=抵抗線)

・赤丸(サポート=支持線)

で示したように、レジスタンス→サポート(またはサポート→レジスタンス)と言った具合に役割が転換する現象で、

・順張り派

・逆張り派

これらに関係なく大勢のトレーダーから意識されるチャートパターンです。

そんなロールリバーサルのチャートパターンは、

・反転すればトレンド続伸

・反転せずにブレイクすればトレンドが伸びにくい

→場合によってはトレンド終了のサインに成り得る

このような性質があり、これを多くのトレーダーが認識しています。

その上で、本事例のような、

・移動平均線によるグランビルの法則

・トレンドラインによる反転

・チャネルラインの平行なN字波形

これら上昇トレンドの要素が強い状況においては、このロールリバーサルが発生する赤丸の価格帯でのロングがとても有利になります。

なぜなら、この価格帯では、

・5分足75本と15分足25本が兼用している有力な移動平均線

・チャネルラインとして成立している有力なトレンドライン

これらが重なって上方向への反転が大勢から意識されることで、売り注文が少なくなり買い注文が一気に増え、ピンポイントで価格が反転しやすいからです。

結果的に含み損が少ないまま高い精度を保てる、とてもリスクの低いトレードが実現できるようになります。

ですので、どんなテクニカル指標、インジケーターを使うトレーダーでも、このサポレジ転換=ロールリバーサルは意識されやすいからこそ、反転する確率がより高まっていきます。

以上、ここまで解説した、

1.移動平均線(オレンジ)によるグランビルの法則

2.トレンドライン(黄緑)による反転

3.トレンドラインがチャネルラインとして成立

4.青で示した価格帯でのロールリバーサル(サポレジ転換)

これら4つのロングの根拠に値する要素が下図のように重なることで、多くのトレーダーが売り注文を避け買い注文を優先するからこそ、容易にロングで利益を取りやすくなっているわけです。

そして、長い下ヒゲ(陰線)で、ロールリバーサルが確定的になった後の始値(陽線)でエントリーすることによって、高い精度ながら「含み損ほぼ0」の理想的なデイトレードが可能となっていました。

その上で続いては、実際に収益を出すために重要な、損切りや利確の目安について図解させて頂きます。

決済の条件〜移動平均線とトレンドラインを使った順張りデイトレード手法〜

ここまで解説したような移動平均線とトレンドラインを根拠にロングを行い、買いポジションを解消する「決済」ですが、利確はいくつかパターンがあるのと対象的に、損切りは簡潔なので、まずは損切りから解説していきます。

1.損切りの目安

損切りは単純で、

・上昇トレンドライン(黄緑)

・ロールリバーサルの価格帯(青)

この2つを下にローソク足の実体がブレイクされた時点で行なっていきます。

もちろん、トレンドラインやロールリバーサルの価格帯を下方向に破られても、5分足75本と15分足25本を兼用しているオレンジの移動平均線が上向きなら、まだ上昇する可能性があるので、損切りが早過ぎる場合も0ではありません。

そうなれば、せっかく利確できたかもしれないのに、無駄な損切りになってしまいます。

ただ、トレンドラインとロールリバーサルが重なっている以上は、この2つで反転せずブレイクされた時点で、

・反転を狙っていたトレーダーたちの買い注文が大幅に減る

・ブレイクを狙っていたトレーダーたちの売り注文が大幅に増える

このような状況に成りかねません。

よって、エントリー時点の価格帯を下にブレイクされることで、一気に下落する危険性があるということです。

ですので、移動平均線の向きが下に変わるまで粘ろうとすると、損切り幅が過剰に広がる危険性が否定できません。

そのため、リスクリワード=損失と利幅の比率が悪くなり、避けるべきリスクの高い取引になってしまうわけです。

また、買い注文が減る代わりに売り注文が増えるタイミングが「ほぼ同時刻に起こる」ので、このトレンドラインとロールリバーサルの価格帯を破られた時点で、上昇に転じる可能性は極めて低くなります。

そのため、移動平均線の上向きだけを上昇トレンドの根拠にしても、そこから上がってくる確率は高くありません。

よって、

・リスクリワード

・勝率

この2つを良好にするためには、

・トレンドライン(黄緑)

・ロールリバーサルの価格帯(青)

これらがローソク足の実体で下にブレイクされる時点で、すぐに損切りすることが有効となります。

このような損切りの目安により、低リスクながらも、ほぼ含み損なしの理想的な取引が可能だということです。

2.利確の目安

続いては利確の解説です。

今回の移動平均線とトレンドラインを使った順張りのデイトレ事例では、高い利益率を出す上で、

・確実性を重視した利確場所

・トレンドフォローを優先した利確場所

この2つを有効なパターンとしていました。

まずは簡易的な「確実性を重視した利確場所」から解説させて頂きます。

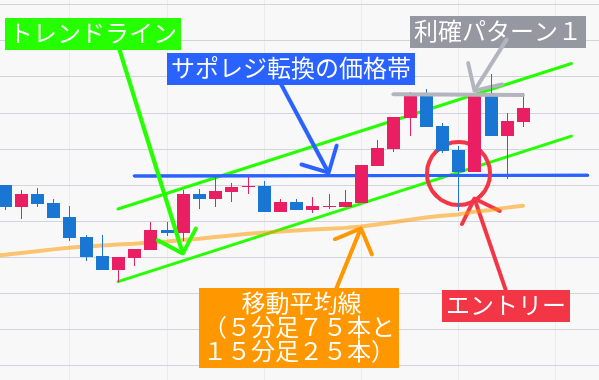

利確パターン1.確実性を重視した利確場所

この利確場所は単純で、下の図における灰色線で示したような、直近となる高値の手前で素早く利確するパターンです。

このような直近の高値は、

・ここを上に抜ければ上昇トレンドの継続

・ここを上に抜けられないのなら上昇トレンドがストップ

という具合に多くのトレーダーから意識されるので、一時的に買い注文の増加が止まる傾向があります。

その際に、逆張り狙いの売り注文が多くなれば、大きく下落する可能性も少なくありません。

そのため、その下落幅が、先ほど解説した損切り目安まで来てしまう可能性もあります。

よって極めて高い勝率のまま、すぐに利確したい場合には、下の図にて灰色で示したように、この直近となる高値の手前で利確する方針を推奨していました。

ただ、ここで解説した確実性を重視した利確パターン1では、それほど利幅が大きくありません。

利幅は大きくはないのですが、含み損がほぼ無い上に、高い勝率を維持できるので、ロットを上げたトレードを行なって利益率を大きく上げることができます。

例えば、極めて小さな含み損と損切り幅を、高い勝率で実現できるからこそ、1pipsの変動で資金が1%増減するほどにロットを高めても、リスクが限定的です。

実際にこの事例では、約20pipsほどの利幅だったため、この利確パターン1で決済した場合は約20%の利益率でした。

もちろん、ロットが大きい分だけ、逆に負けた時の損失も大きくなってしまうデメリットは否定できません。

ただ、この移動平均線とトレンドラインを使う順張りデイトレ手法のように、極めて高い勝率を出せる状況でエントリーすれば、損切りになる可能性は低くなります。

そのため、圧倒的に利確できる回数の方が多くなるため、万一、損切りになっても、それ以外の勝ちトレードで充分すぎるほどの大きな収益を出せるわけです。

ですので、この移動平均線とトレンドラインを根拠としたデイトレ手法の例では、ロットを上げるリスクを限りなく抑えつつも、高い成績を出せることが見込めます。

その上で、直近となる高値の手前で利確することで、エントリーから決済するまでのポジション保有時間が短くなる点も、高い利益率だけではない、もう1つのメリットです。

実際の相場で、ポジション保有時間が短いほど、同時刻帯に他の銘柄で別のチャンスが生じた時、そのチャンスを逃さず取引できるので、より全体的な収益を高められるようになります。

そのため、この利確パターンでは、複数の銘柄を監視してトレードするトレーダーにとっては有効な戦略となるわけです。

そんな直近高値の手前となる、最短の利確パターン1とは別に、

・ポジション保有時間が長くなる

・勝率が落ちてしまう

このような欠点があるものの、トレンドの伸びを利用して利益率をより高める利確パターンも存在します。

それが続いて解説する「トレンドフォローを優先した利確場所」です。

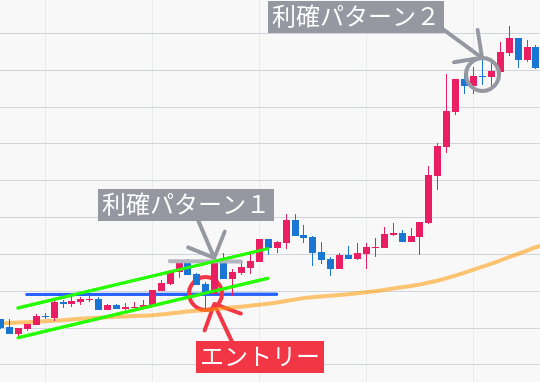

利確パターン2.トレンドフォローを優先した利確場所

このパターンでは、先ほど利確場所として解説した、直近高値を上方向にブレイクすることを想定して、利確場所を先送りしていきます。

今回の事例では、下図の利確パターン2で示したようにローソク足の実体よりも遥かに長い上ヒゲが出た時点で、利確していました。

この利確パターン2の戦略が上手くいく際には、相当の収益を一度のトレードで出すことも不可能ではありません。

実際に、今回の移動平均線とトレンドラインを根拠とした順張りフォローのデイトレ手法では、この利確パターン2で決済したポジションは約150pipsほどの利幅でした。

ただ、直近高値(利確パターン1)で上方向へとブレイクせずに、そこから下落し、そのまま損切りなるケースも考えられます。

そのため、1つ目に解説した直近高値の手前での利確パターンよりも、この利幅を伸ばすパターンはどうしても勝率が高くありません。

そこで、そんな欠点を補うべく、この利幅を伸ばす利確パターン2においては、ポジションを分割する方針を推奨していました。

具体的には、複数のポジションに分けて同じ場所でエントリーして、決済については、

1.直近高値の手前で確実に利確するポジション(利確パターン1)

2.トレンドに乗って利益を伸ばしていくポジション(利確パターン2)

この2つに分けていきます。

このようにすれば、1のポジションは極めて高い勝率のまま相応の利益を確保できるので、もし2のポジションで利幅を伸びなくても問題ありません。

実際に私の場合、本来エントリーするロットを3つに分割して、

・3分の2は、利確パターン1

・3分の1は、利確パターン2

このような割合で、同じ場所でエントリーしたポジションをそれぞれ別に利確していました。

仮に、直近高値で3分の2を利確後に、上昇が止まった場合には、エントリー時点の価格帯まで下落した時点で、残り3分の1をプラマイゼロもしくは小さな利益で利確する予定で戦略を組んでいたので、仮に残り3分の1が伸びなくても相応の収益は維持できます。

そして、利幅を伸ばす方のポジションが上手く大きな利幅を取れれば、さらに収益が高まるということです。

ですので、勝率が低下するリスクを抑えつつも、より利益率を高められる、極めて合理的な戦略となっています。

ちなみに、ここで解説してきた2つの分割ポジション、

1.直近高値の手前で確実に利確するポジション

2.トレンドに乗って利益を伸ばしていくポジション

において、1の方で大半のポジションを解消して証拠金に余裕ができているので、1で利確した後2のポジションの利益を伸ばしながらも、少量ロットであれば別の銘柄で発生したチャンスでも取引することが可能です。

まとめ〜移動平均線とトレンドラインを使った順張りデイトレード手法〜

以上、この記事では、移動平均線とトレンドラインを根拠とした順張りデイトレ手法について、エントリーから決済までを図解させて頂きました。

まとめとして、そんなエントリーや決済のポイントを、簡潔に挙げていきたいと思います。

それぞれチャート図も掲載しているので、あわせて参照して頂ければ幸いです。

まずは「エントリー(ロング)」が下記の根拠となります。

- 移動平均線(オレンジ)によるグランビルの法則

- トレンドライン(黄緑)による反転

- トレンドライン(黄緑)がチャネルラインとして成立

- 青で示した価格帯でのロールリバーサル(サポレジ転換)

決済については、

・トレンドライン(黄緑)

・ロールリバーサルの価格帯(青)

これらが下方向へとローソク足の実体でブレイクされた段階が「損切り」の目安となっています。

損切りに対しての利確は、

利確パターン1.確実性を重視した利確場所

利確パターン2.トレンドフォローを優先した利確場所

この2パターンを解説させて頂きました。

まず利確パターン1が、こちらの灰色で示した価格帯(直近となる高値の手前)で確実性を極限まで高めた利確場所です。

この利確パターン1は約20pipsの利幅で、続いてのトレンドに乗って利益を伸ばす利確パターン2が、以下の実体よりも長い上ヒゲが出た陰線での利確(約150pips)になります。

そのため、1pipsの変動幅で1%の増減率になるほどロットを上げてもリスクは高まらず、利益率を高めることが可能です。

このロット設定にした場合、今回の事例において、確実性を重視した利確パターン1(直近高値の手前)では、約20pipsほどの利幅だったため利益率は約20%となります。

ただ、今回の事例において、あえて実際に私が現場で選択したパターンは、トレンドに乗って利益を伸ばす利確パターン2でした。

その理由としては、下の図で紫色で引いた中長期の上昇トレンドラインが効いているから、というのが大きなところです。

このような上位足でも明確に意識されるレベルの中長期トレンドライン(紫)が、エントリー場所に対して効いていると判断したため、中長期の視点で見てもトレンドが伸びやすいと考えられる状況でした。

要するに、短期で見ても、中長期で見ても、絶好の順張りでロングを持つポイントだったわけです。

ですが、絶好の場面であっても、利確パターン1のような直近高値を上にブレイクできず、そのまま下落して下降トレンドに入る可能性も0ではありません。

そこで、記事の中でも解説したように、本来エントリーするロット(1pipsの変動幅で1%の増減率になる設定)を3つに分割して同時にエントリーし、

・3分の2は、利確パターン1

・3分の1は、利確パターン2

このような割合で、同じ場所でエントリーしたポジションをそれぞれ別に利確していました。

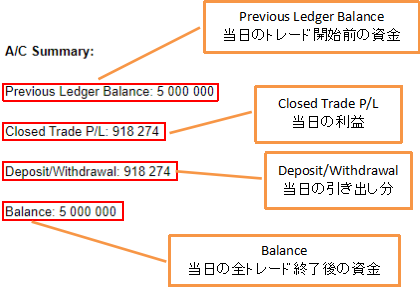

利益率については、利確パターン1で利確した分は約20pipsで3分の2を決済したため約13%の利益率で、利確パターン2で決済した残り3分の1は約150pipsほど取れたので約49%でした。

合計すると、およそ13%+49%で60%超えの利益率となっています。

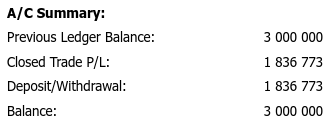

実際に取引しているFX業者から、翌日に送られてくる履歴メールの一部から利益率が分かるように抜粋した物がこちらです。

(1つ目の画像が見方、2つ目の画像が実際のメールから抜粋した画像となっています)

(単利運用で利益をすぐに引き出す専用の口座での成績です)

もしも仮に、利益を伸ばそうとした3分の1が思ったように伸びずに、エントリー場所まで戻って来てプラマイゼロで決済したとしても、最初に利確パターン1で3分の2を利確しているので10%以上の利益率を確保できていたので、決してハイリスクハイリターンというわけでもありません。

今回の移動平均線とトレンドラインを根拠に行った順張りデイトレードでは、このように低リスクながら相応の利益率を取れた「おいしい相場」でした。

今回の事例ではロット設定が高かったものの、この半分、むしろ4分の1程度でも相当な利益率になっていたので、

・ロットを下げてリスクを抑える方針

・伸ばせる時には利益をしっかり取る方針

この2つを両立できています。

もし、このように低リスクながら取れる時には確実に大きく利益を取る・・・そんな方法を採用したい場合には、この記事で解説したような、

・中長期の流れがエントリー方向と一致

・3分割した3分の2を手堅く利確して残り3分の1のみを伸ばす

このような戦略が有効になるので、良ければ参考にしてみてください。

ポイントとなるのは、中長期の強いラインがエントリーの「後押し」をしてくれている点で、すでに公開していて購入頂いているデイトレ手法でも、このような状況は発生しているので、この戦略を活用することができます。

ぜひ参考にして頂ければ幸いです。