杉原です。

この記事では、fxやゴールドでの勝ち方として、極めて有効性の高い「チャネルライン」を使った最強のデイトレ手法を公開しています。

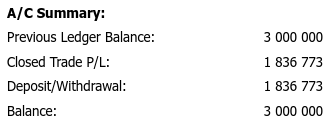

時間足は5分足(他の時間足にも適応は可)で、過去12年以上のバックテストと、ここ数年のリアルなトレードでは、

・勝率は7割〜

・リスクリワードは1:2〜

・一度の取引での利益率は5〜10%前後

このような平均となっていて、言うだけタダなので嘘臭いと思われるかもしれませんが、この成績を実感して頂けるように、この記事では以下の項目まで掘り下げて解説中です。

- エントリー条件

- 利確の条件

- 損切りの条件

- 実践における有効なチャネルラインの引き方

- 各条件が有効な原理

- エントリーから決済までの事例17件

- ロット設定値を含む資金管理

- 万が一に備えるSL(ストップロス)の設定値

これらを記事内で細かく図解していて「1冊の教材として何度も読める参考資料」として保存版の記事になっているので、ぜひ最後までお付き合い頂ければ幸いです。

実際の解説では、最もチャンスの頻度が多く勝率もリスクリワードも高い『ゴールド(XAU/USD)の5分足』を事例にしています。

チャネルラインを使った最強のエントリー条件と原理

まずは簡潔にエントリー条件を先にお伝えして、そこから背景にある原理や理論などを含め、細かく掘り下げていきます。

エントリーの条件

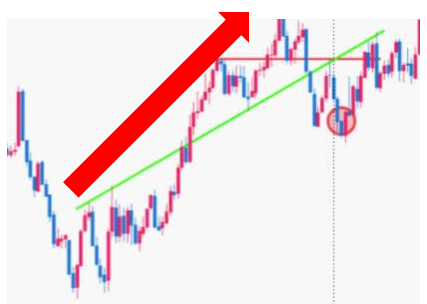

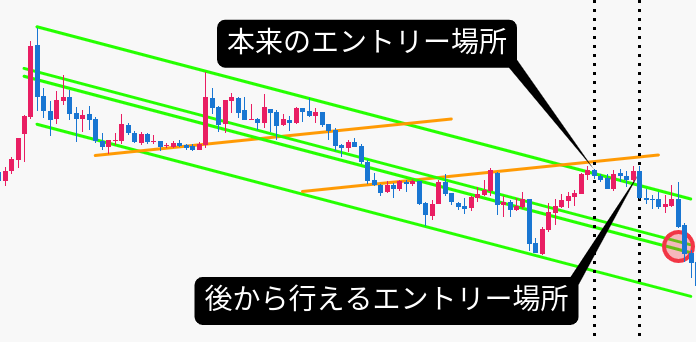

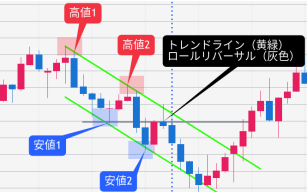

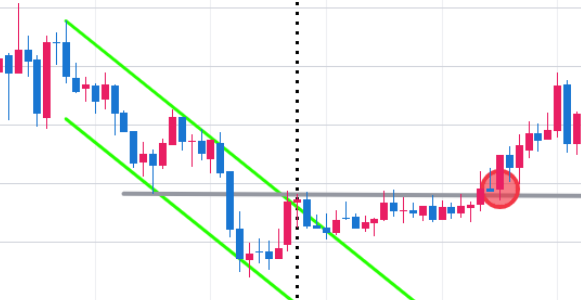

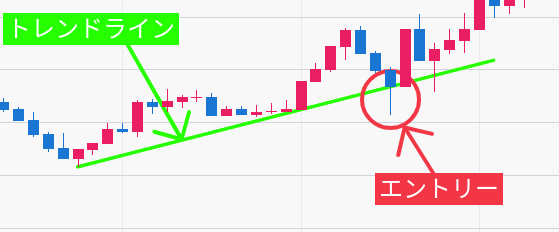

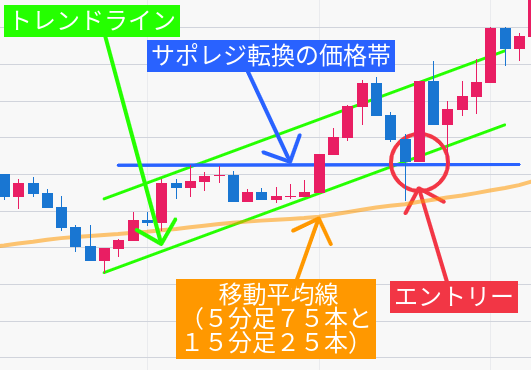

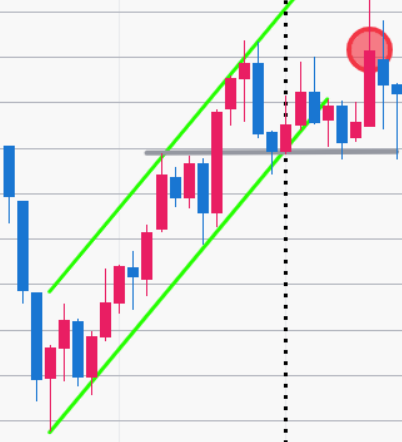

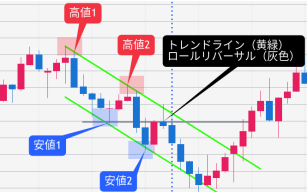

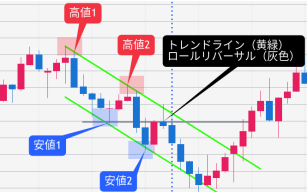

ロングを例にすれば下図ゴールドのように、

・チャネルライン(黄緑)のトレンドライン側 による反発

・エントリー地点から見たチャネルライン内における1つ前の高値(灰色)によるロールリバーサル(サポレジ転換)

この2つが1本のローソク足で発生した次の始値(縦線)でエントリーです。

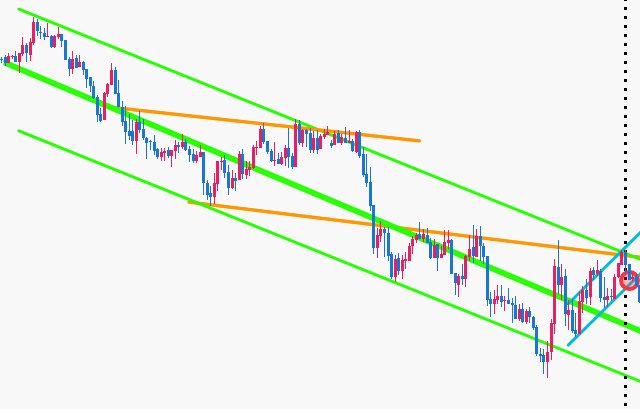

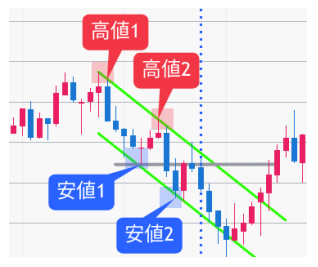

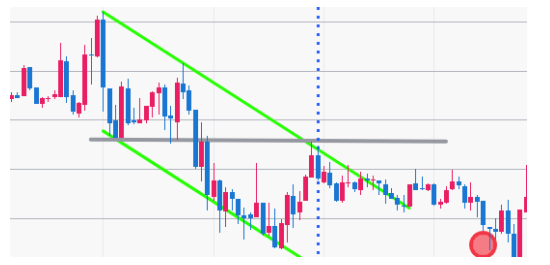

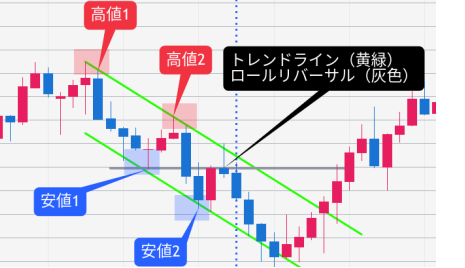

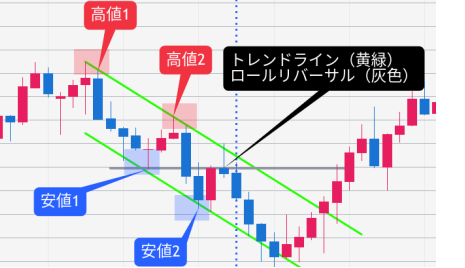

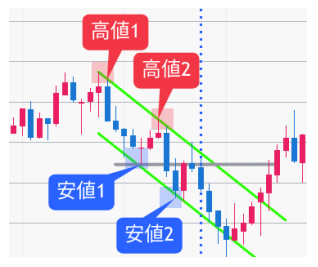

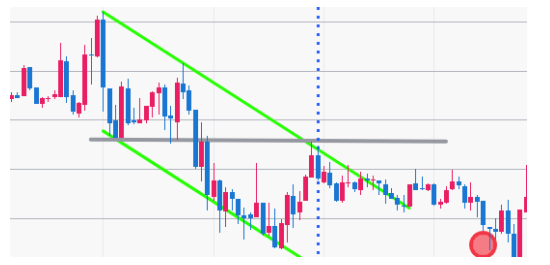

対してショートであれば、下の図で示したように、

・チャネルラインのトレンドライン(黄緑)

・チャネルライン内の安値(灰色)

この2つに対して1本のローソク足で反応しているローソク足(この例なら上ヒゲ陰線)の次でエントリーするということです。

いずれにしても、黄緑と灰色のラインにヒゲで反発して、実体(始値〜終値)は約9割はライン内に戻っている状況

それでは、このショートを事例にして、fxやゴールドの安定的な勝ち方として、チャネルライン最強のデイトレ手法を細かく掘り下げていきます。

有効性、原理の深掘り

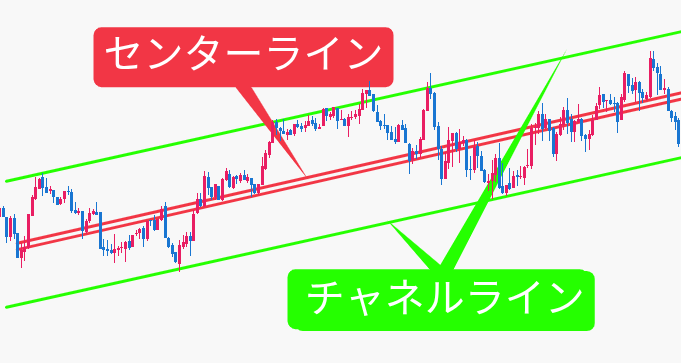

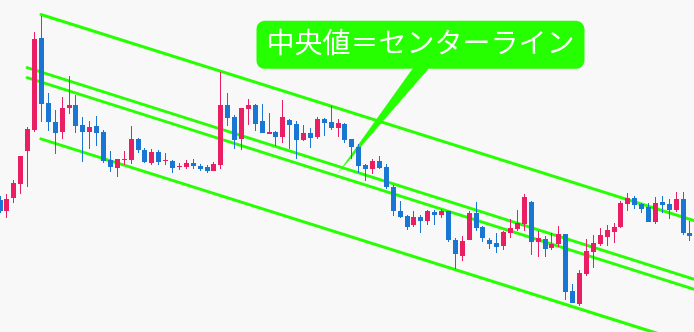

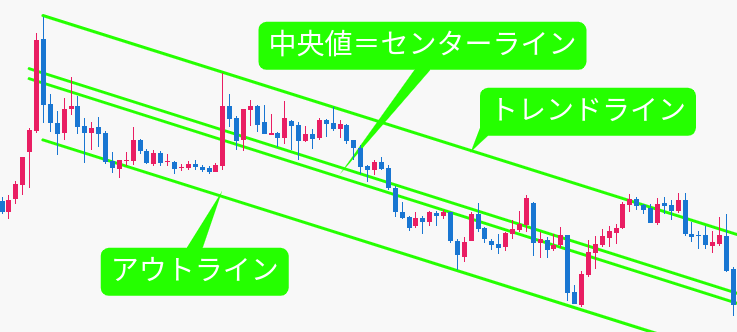

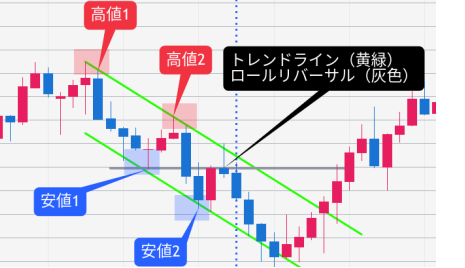

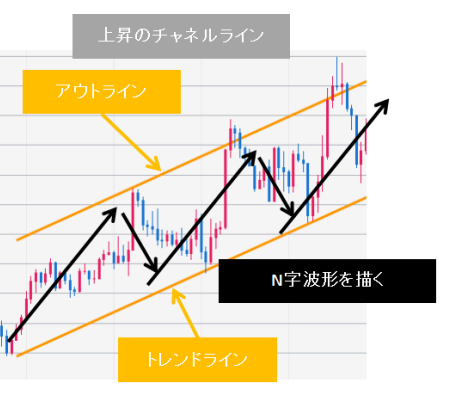

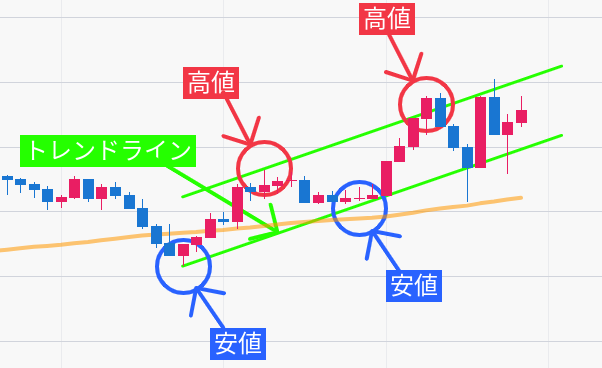

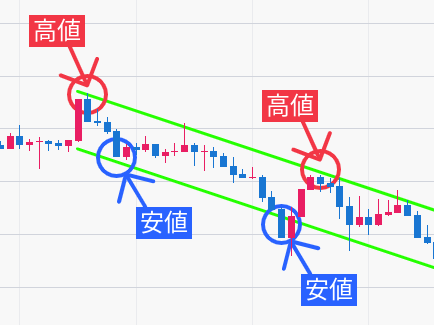

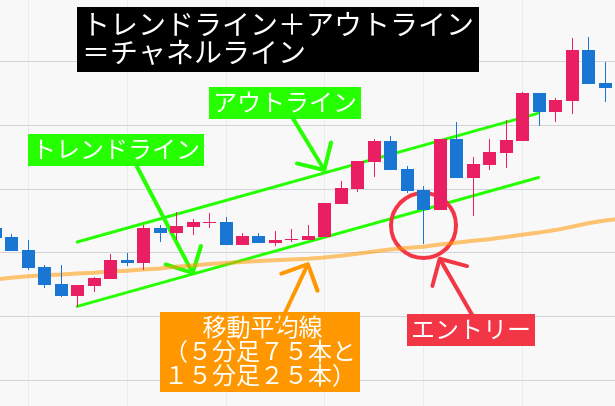

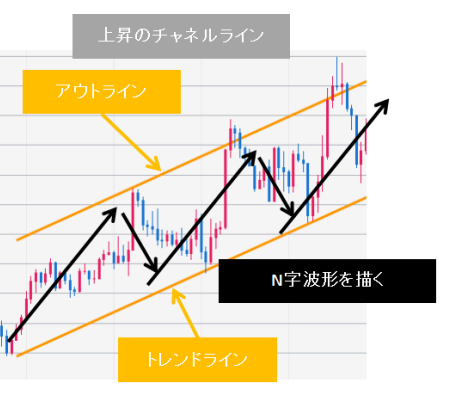

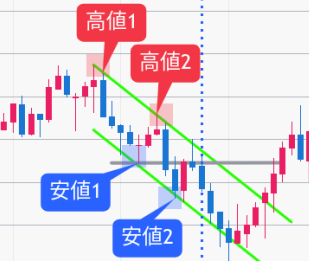

まずチャネルラインは、下図のようにトレンドライン(上の黄緑ライン)と平行に引かれるアウトライン(下の黄緑ライン)が1セットになっているライン指標です。

(fxでもゴールドでも、他の銘柄でも変わりません。)

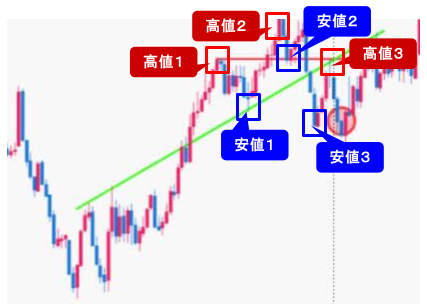

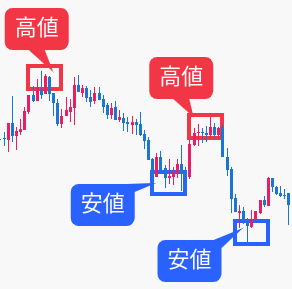

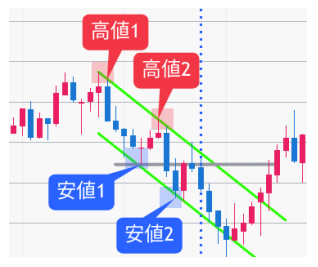

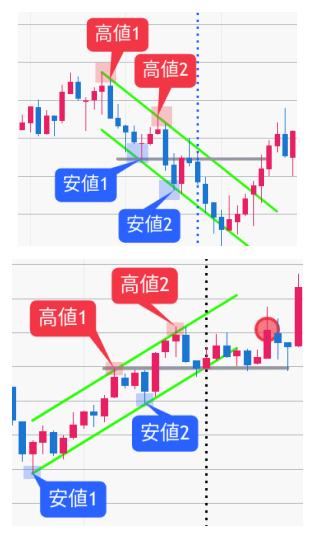

上図のゴールドで示したように、

・赤四角の高値同士(高値1と高値2)を結ぶトレンドライン

・青四角の安値同士(安値1と安値2)を結ぶアウトライン

この2つのライン内に、ローソク足がしっかりキレイに収まっている状態が、チャネルラインが成立している場面になります。

このように下降チャネルラインが成立している場面においては、高値1→高値2、安値1→安値2がそれぞれ共に「平行」に下落しているため、ラインを引くトレーダー、引かないトレーダーに関係なく大勢のトレーダーから等しく下降トレンドが意識されやすい状況です。

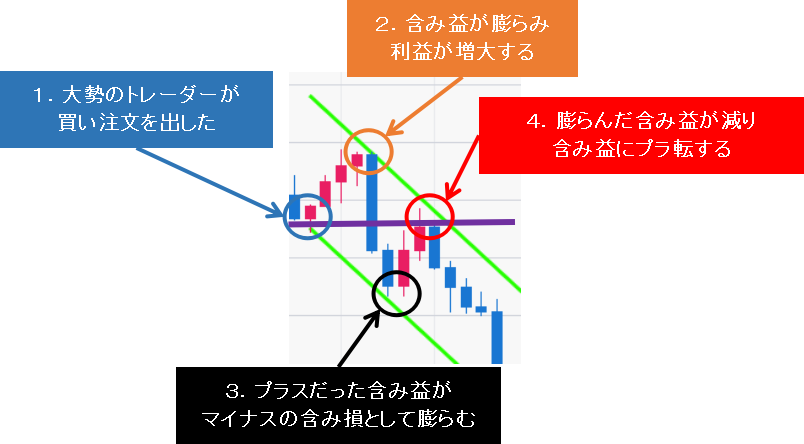

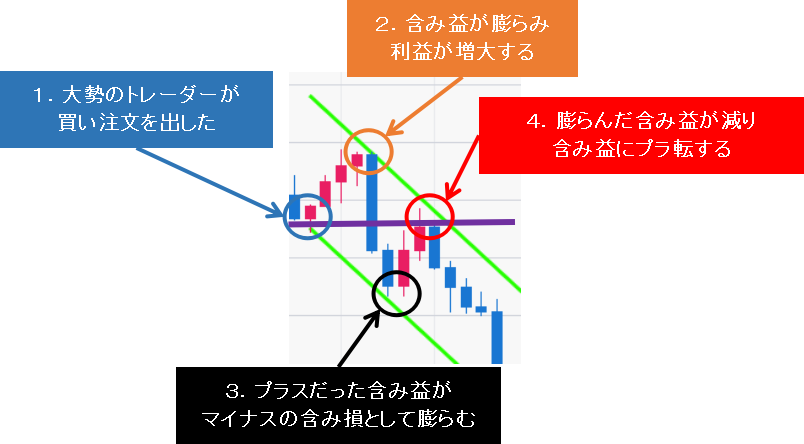

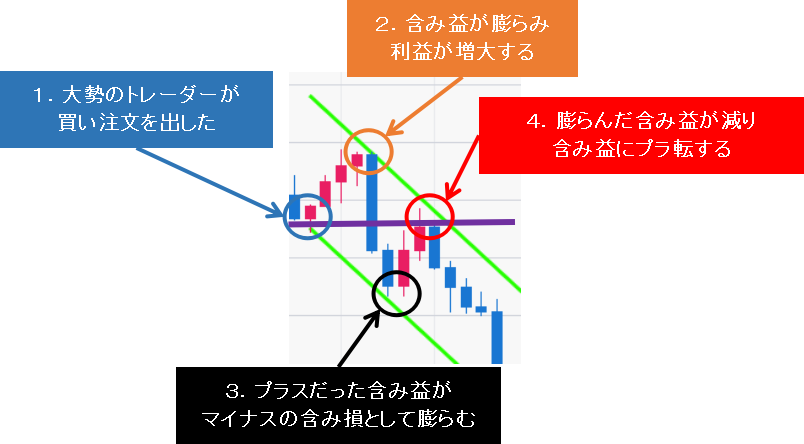

ですので、そんな下降トレンドを大勢が意識することにより、

このような相場状況になって、買いと売りの多い方に値動きが起こる『相場の原理』によって下落しやすくなるからこそ、ショートの精度が高まっていきます。

ただ、単純に下降チャネルラインが成立しているからと言って、常に売りが優勢でショートが適しているとは限りません。

キレイなチャネルラインはトレンドラインとアウトラインで反発し合う性質があり、その性質を利用して、チャネルラインが成立する安値2の場面では、

・売りポジションを持っていたトレーダーが利確の買い注文を出す

・逆張り狙いのトレーダーが新規の買い注文を出す

このような動きに出ることで、安値2の付近では一時的に下落が止まりやすいからです。

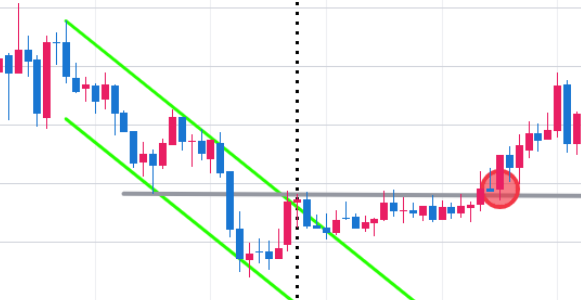

そんな一時的に下落がストップしやすい安値2に対して、縦線付近では、下降チャネルラインにおけるトレンドライン側に接して、そこから下降トレンドが再開する場面になります。

その上で、縦線で示したエントリー場所では、1本前のローソク足(上ヒゲ陰線)がしっかりトレンドラインに反発しており、チャネルライン内の下降トレンドにおいて最適な場所でショートを行なっているということです。

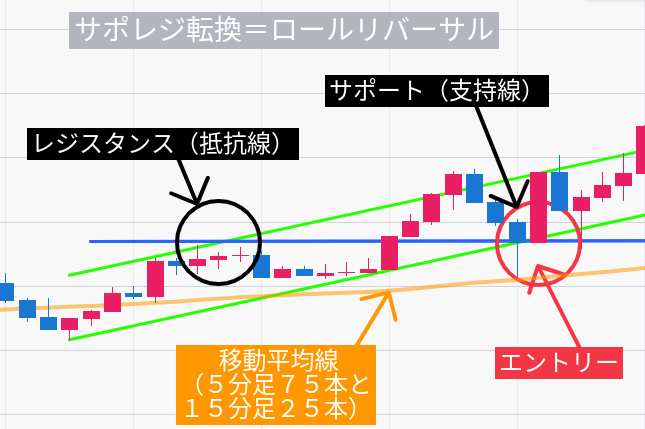

そして、安値1(灰色)のラインがサポレジ転換(ロールリバーサル)になっていることが重要なポイントになります。

サポートラインだった安値2の価格帯が縦線の1本前では、上ヒゲで反応し、レジスタンスラインへと転換し、サポレジ転換=ロールリバーサルが成立していました。

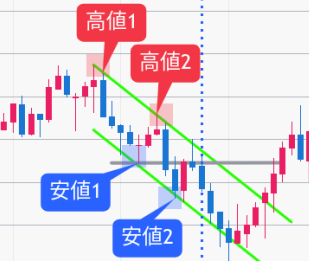

そして、下図のように、トレンドライン(黄緑)への反発とロールリバーサル(灰色)が同時に1本のローソク足で起こっていることがエントリーの条件となります。

図のような下降トレンドライン(黄緑の上側)は、灰色ラインと同じくレジスタンスラインとして働くため、2つのレジスタンスラインによる、

・一時的な上昇の妨げ

・反転による下落の合図

これが相乗効果的に強まることで、大勢のトレーダーが、

・新規の買い注文は避ける

・新規の売り注文を行う

このような動きに出ることで、相場に出される買い注文が減り、逆に売り注文が増加するからこそ、エントリー場所で下落が起こる精度が大幅に高まるわけです。

その上で、チャネルラインもロールリバーサルも、トレーダーによって差が出てしまうインジケーターのように採用する時間足やパラメーター(設定値)が無いため、多くのトレーダーと判断基準がズレにくく、売り注文を出すタイミングが一致しやすい傾向にあります。

だからこそ、

・トレンドラインによるレジスタンス(黄緑)

・ロールリバーサルによるレジスタンス(灰色)

これらが同時に「確定」した上ヒゲ陰線の次(縦線)でエントリーすることで、小さな含み損で済みつつも、高い精度のトレードができているということです。

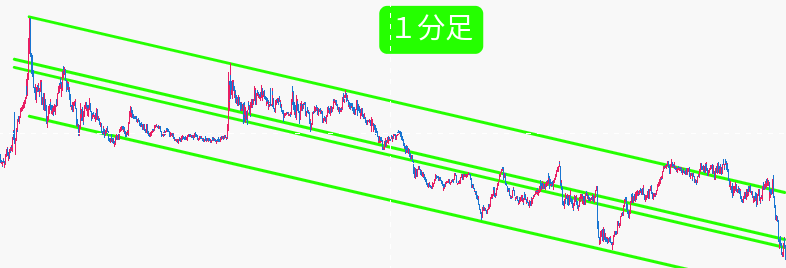

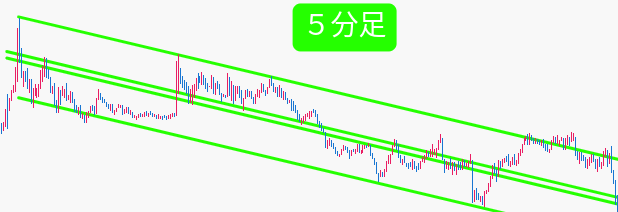

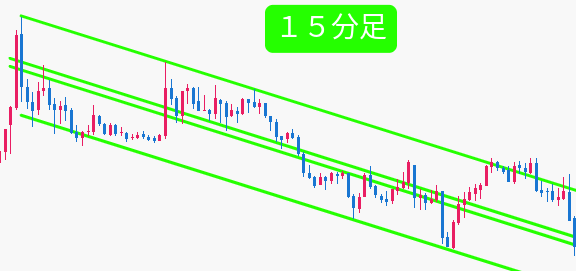

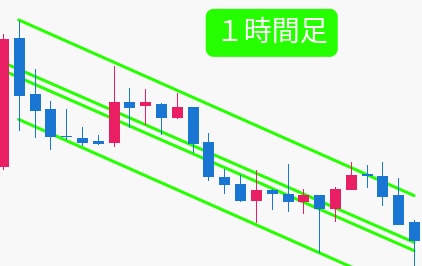

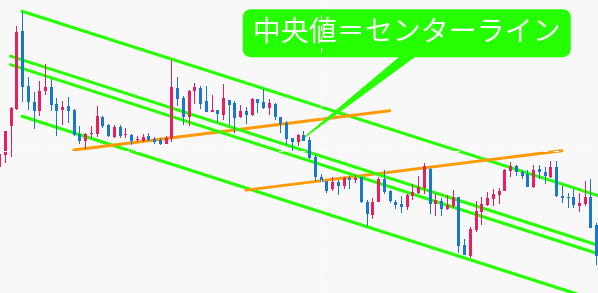

例えば、15分足で引けるラインは、5分足でも1分足でも同じく見えるので、

複数の時間足から見ても同じタイミングで買いが減って売りが増える、そんなベストなショートのタイミングが意識されます。

だからこそ、このチャネルラインの最強デイトレ手法はショートで言えば、より大勢から売り注文が入って、さらにトレンドラインとロールリバーサルの相乗効果によってトレード精度が劇的に高まるということです。

(fxやゴールドの勝ち方として、このような普遍的な原理があることは、一時的にたまたま勝てるデイトレ手法ではなく、この先も安定的に勝てる見込みがある点で、精神衛生的にもメリットがあると思います。)

ちなみに、ロールリバーサルは説明を分かりやすくするために、あえてライン(灰色)を引いたものの、わざわざ引く必要もありません。

まず、多くのトレーダーが使うMT4にしてもトレーディングビューにしても、どんなチャートソフトにも基本機能としてマウス位置が十字線で表示されます。

下の図は灰色のラインを消して、チャートソフト(トレーディングビュー)にて表示される十字線における「横線(点線)」を、安値1(ロールリバーサル対象の価格帯)に合わせた図です。

このように、ラインをあえて引かずとも、どんなテクニカル指標やインジケー

ターを使うトレーダーからも、エントリーのタイミングを図る価格帯として「等しく」見えるからこそ、このロールリバーサルは機能しやすい性質があります。

また短期のデイトレーダーだけではなく、中長期のトレーダーからも、エントリーを図るタイミングとして5分足や15分足(人によっては1分足)などの下位足を見て、実際にエントリーを行う傾向にあるため、

いずれの視点を持つトレーダー達からも、有効なエントリーのタイミングとして意識されることで、精度の底上げに繋がっているのが実際のところです。

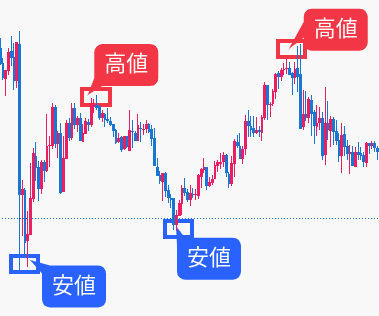

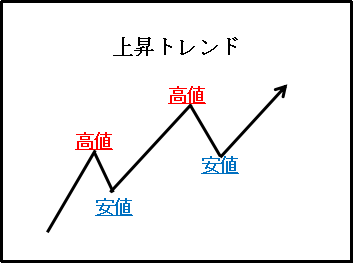

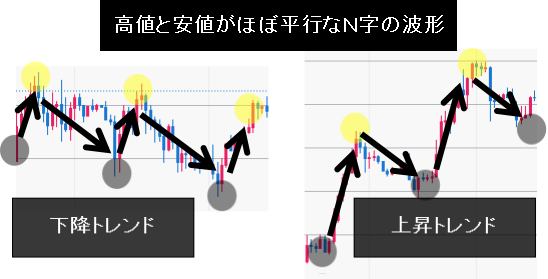

また、チャネルラインにしても、平行なN字波形を描く場面で成立する指標なので、テクニカル分析の基本で誰もが一度は目にするレベルの『ダウ理論』におけるトレンドの定義に当てはまります。

高値同士と安値同士が共に上昇している状況が上昇トレンドで、逆に、高値同士と安値同士が共に下降している状況が下降トレンドという定義。

そんなダウ理論のトレンド定義が成立している状況を見つけ出すのがチャネルラインなので、チャネルラインが成立しているということは、明確なトレンドが発生していることに他なりません。

(このような原理も、このチャネルライン最強デイトレ手法の精度を大きく高めている要素になっています。)

この例で言えば下図のように、

これらがそれぞれ共に下降しており、それも平行にパッと見て分かるレベルで下降しているからこそ、特にチャネルラインを引かないトレーダーからも同じ下降トレンドが意識されるというわけです。

このようにチャネルラインを引かないトレーダーからも、下降トレンドが意識されることで、買い注文を避けて売り注文を出す傾向が高まり、

縦線の場面では上昇してきて順張りショート(戻り売り)を狙うタイミング

として、売り注文を出すトレーダーが増えると推察できます。

これはロールリバーサルの説明と同じく、中長期のトレーダーからエントリーのタイミングを図るべく下位足を見る際に、等しく売り注文を出しやすい場面です。

何より、チャネルライン内のロールリバーサルだからこそ、チャネルラインで形成されているトレンドの加速をより確実なものとしていると言っても過言ではありません。

以上のように、チャネルラインのトレンドラインと、ロールリバーサルによる相乗効果によって、

・ラインを引く引かないに関係なく

・短期・中長期に関係なく

より大勢のトレーダーから売りが意識される価格帯で、買い注文が減って売り注文が増加するからこそ、下図の縦線でのショートがとても有効となっていました。

この相乗効果が、fxやゴールドの勝ち方として、有効なチャネルラインを使った最強デイトレ手法の精度を底上げしていました。

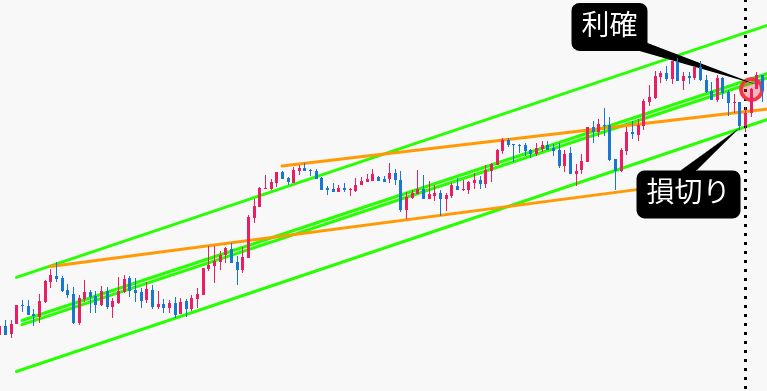

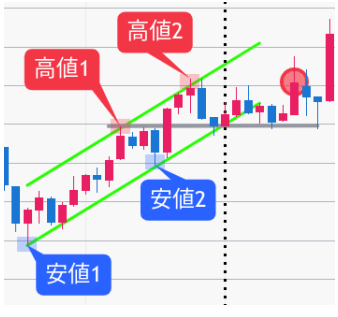

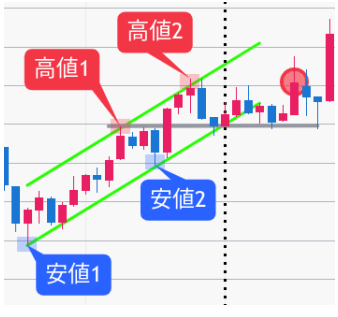

ここまではショートの例でfxやゴールドのチャネルラインを使った勝ち方をお話してきましたが、ロングであれば下図のように、

・上昇チャネルラインのトレンドライン側(黄緑)

・チャネルライン内のロールリバーサル(灰色)

これら2つのサポートラインが1本のローソク足で成立したローソク足(下ヒゲ陰線)の次である縦線の始値でエントリーすることで、サポートライン同士が相乗効果的に威力を高めてロングの精度が向上するという仕組みです。

この勝ち方のポイントとなるのが、チャネルラインのトレンドラインとロールリバーサル、これらの反発が同時に確定することによる相乗効果に他なりません。

RSIやRCIをはじめ、様々な指標、インジケーターが存在し、多くのトレーダーがそれらを組み合わせたりして、fxやゴールドでトレード精度の向上を図っていると思います。

それぞれの指標やインジケーターは根底にある原理・理論に基づいて成立している指針で、その理論が限りなく近い、もしくは同じレベルのもの同士を組み合わせない限り、そこに相乗効果は生まれません。

どんなテクニカル指標もインジケーターもそれぞれ1つ1つに有効性(強み)があるものの、単純に組み合わせるだけでは相乗効果が生まれない上に、ただ互いの強みを潰してしまう危険性があり、逆にトレード精度が下がってしまうことも有り得るというわけです。

実際に、多くのトレーダーがこのような事態にハマっていることが要因で、思うような成績を出せていないのが実情かと思います。

その上で、ここまで解説してきた

・チャネルラインのトレンドライン側(黄緑)

・チャネルライン内のロールリバーサル(灰色)

この組み合わせに関しては、下図のように下降チャネルラインであれば、いずれもレジスタンスラインとして上昇を妨げ下落を加速させる原理は共に同じです。

このように黄緑と灰色のライン同士は共に同じ原理・理論に基づいているもの同士だからこそ、同時に組み合わさることで相乗効果が生まれ、より精度の高いトレードが実現できていました。

ロングであれば下図のように、

・チャネルラインのトレンドライン(黄緑の下側)

・チャネルライン内のロールリバーサル(灰色)

これらが共に、相場の下落を妨げて上昇を促すサポートラインという、同じ原理・理論として成立している同士による相乗効果になります。

ちなみに、仮に上の図にあるように、上昇チャネルラインのトレンドラインが下にブレイクされサポートラインの機能を失っても、もう1つのサポートライン(灰色)が補完的に機能してくれることで、無事に利確できていました。

(これも複数のラインによる相乗効果のおかげだと思います。)

以上、ゴールドを事例に、チャネルラインを使った最強デイトレ手法の勝ち方として、エントリーの条件と、その有効性の根底にある原理・理論を解説させて頂きました。

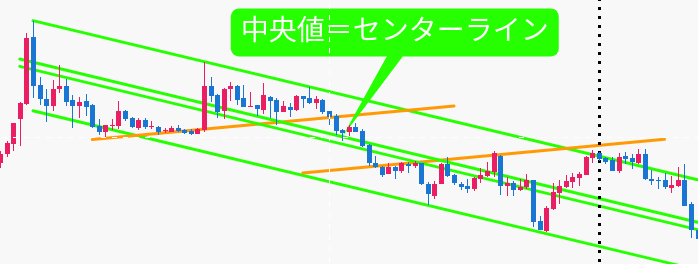

fx、ゴールドの勝ち方を左右する利確の条件

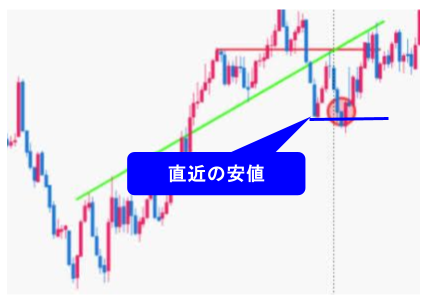

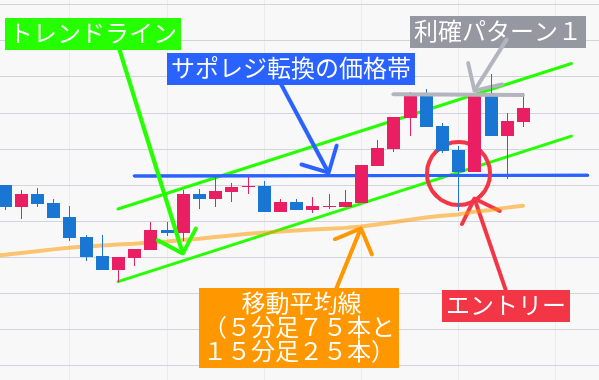

続いて、利確の条件は単純で、

・ロングであれば直近の高値

・ショートであれば直近の安値

この価格帯の手前こそが、fx、ゴールドの勝ち方における確実性の高い利確場所になります。

ロング、ショート、それぞれの利確場所は丸で記した箇所が目安です。

いずれも、チャネルラインにおけるアウトラインに対し最後に接している価格

帯が、

・ロングであれば直近の高値

・ショートであれば直近の安値

このようになっています。

ロングの例で言えば、オレンジがアウトラインに対して最後に接している価格帯で、これが直近の高値です。

これらの価格帯(上図のオレンジ線)は直近の高値、チャネルライン内のトレンドが一時的に止まる可能性があり、そこから逆行することを懸念し、最も近い利確の目安として設定していました。

このオレンジ線の価格帯は直近の高値として、

買いポジションを持っていた多くのトレーダーが一時的に利確する目安になりやすく、その影響で売り注文が増えることによって、オレンジ線の高値を更新できないケースが少なくありません。

その結果、上昇トレンドと判断するトレーダーが減ってくることで、買い注文が少なく売り注文が多くなってきて、一気に下落する可能性が高まります。

このような観点から確実性を取るデイトレ手法としては、オレンジ線のような直近高値(ロングの場合)やショートなら直近安値が有効ということです。

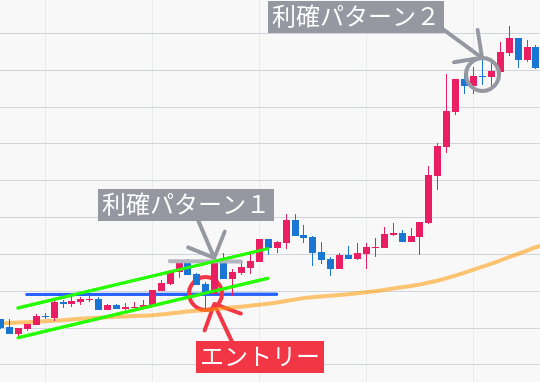

もちろん、下図のように丸で示した利確場所をブレイクして、再びチャネルラインのアウトライン側に接するまでトレンドが伸びるケースも少なくありません。

このようにアウトラインまで伸ばせば、より利幅が増えて利益率が高まるメリットはあるものの、一定の割合で丸で示した直近の安値でトレンドが止まり、そこから逆行していくことも普通にあります。

また、アウトラインまで利益を伸ばす場合、その分だけポジション保有時間が長くなる欠点があるのも事実です。

ショートで言えば直近の安値で利確することで、別のチャンスで再びエントリーできるため、資金効率が良いメリットがあります。

特に、このデイトレ手法で言えば、どの銘柄でも1,5,15分足のような複数の時間足でも適応できるため、このデイトレ手法だけでも複数のチャンスを狙っていくことが可能です。

そういったことを総合的に考え、アウトラインまで伸ばすか、直近の高値安値で利確をしてしまうか、選択して頂ければと思います。

ちなみに、私は複数のデイトレ手法を並行して取り組むため、よほどのことが無い限り直近の高値安値で利確して、次のチャンスに備えていました。

基本的にどんなトレード手法にも、チャンスが発生する頻度(回数)や、勝率などには時期によってムラがあり、安定的に稼ぎ続けるためには複数のトレード手法を並行して実践することが必須だと私は考えています。

専業トレーダーとして「生業」「職業」としてデイトレードを行いたい場合には、ぜひ複数のトレード手法の並行を意識して頂ければ幸いです。

ちなみに、もしアウトラインまで利確を引き伸ばすには、チャネルラインのトレンドラインがブレイクされていないことが前提となるため、ご注意ください。

下図のようにトレンドラインをブレイクされると、チャネルライン内のトレンドが弱まっていることになりますし、何よりチャネルライン自体が「不成立」となります。

よって、もしも勝率を落としても利幅を狙ってアウトラインまで伸ばしたい場合には、下図のように、長いヒゲでトレンドラインに反応しつつ、トレンドラインをブレイクせず丸の価格帯(下図では直近の安値)をブレイクする時に限った方が良いです。

上図のように、トレンドラインに長い上ヒゲで反発しており、さらにトレンドラインをブレイクされることなく直近の安値まで一気に進んでいることで、このチャネルライン内におけるトレンドの強さが明確に見えています。

そして、丸で示した直近安値を突き抜けた(ブレイクした)ことで、下落を妨げる要素のサポートラインが無くなったため、一気にアウトラインまで進行しました。

以上のような背景から、もし利確場所を直近の高値安値ではなく、アウトラインまで伸ばす場合には、

・トレンドラインにピンバーのように長いヒゲで反発していること

・トレンドラインをブレイクされずに直近の高値安値を一気にブレイクしていること

この条件が揃っている時を推奨していました。

ちなみにエントリーと同時にTP(テイクプロフィット)を設定する場合は、アウトラインに対しての設定は基本的にできないため、直近の高値安値が有効となります。

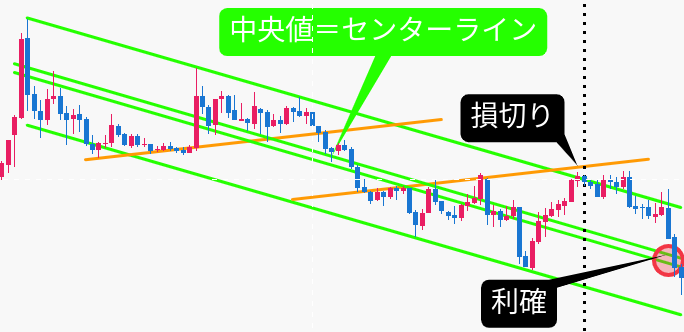

チャネルラインを使った損切りの条件

ここまでfxやゴールドの普遍的な勝ち方として、エントリーから利確の条件までを図解してきたものの、勝率100%は絶対的に有り得ません。

そのため、いかに利益に対して「小さな負けで済ませるか」という損切りが収益性を高める上で重要です。

そんな損切りはとてもシンプルで、トレンドライン(黄緑)とロールリバーサル(灰色)のライン、この両方をローソク足の実体がブレイクされた段階になります。

下のショート事例で言えば、トレンドライン(黄緑)もロールリバーサル(灰色)のラインも、共にレジスタンスラインとして働くものです。

ですが、そんなレジスタンスラインが両方とも上にブレイクされれば、2つのレジスタンスラインによる相乗効果は0になり、むしろ上昇を妨げていたレジスタンスラインが無くなることで一気に上昇トレンドが始まる危険性も否めません。

だからこそ、2つのレジスタンスラインを破られた時点で、すぐに損切りをすべきということです。

メルマガなどで相談を受けて実感しているのですが、いざ利確できずに逆行すると、なかなか損切りを決断できずに、結局どうしようもない程に含み損が大きくなった時に損切りする・・・このようにして「コツコツドカン」をやってしまうトレーダーは少なくありません。

ただ、このデイトレ手法のように、明確な損切り場所がエントリー場所と近い位置にあれば、すぐに損切りを決断しやすいので、自然とコツコツドカンを防ぎやすい点が当デイトレ手法の隠れた大きなメリットです。

ちなみにロングならば、黄緑のトレンドラインと灰色のラインを下抜けされれば、下落を妨げていた2つのサポートラインが無くなることで、一気に下降トレンドが始まる可能性があるので、2つのラインをローソク足の実体が下にブレイクされた時点での損切りとなります。

また、ラインを2本ともブレイクされれば損切りを行うものの、突発的に発生する過剰な値動きに巻き込まれて大きな損失を被ることを避けるため、忘れずにSL(ストップロス)を設定することを推奨していました。

基本はここで説明したラインのブレイクによって損切りになるものの、万一、一気に1本のローソク足で何十pipsも逆行されれば、資金が一気に吹き飛ぶ恐れがあります。

そんな危険を避けるべく、エントリーと同時にSLを設定すべきで、ブレイクが確定するまでは損切りせず粘るために、その邪魔をしない25pips程度にSLの値を設定していました。

この後に解説する補足も含め、ルール通りに実践すれば、このSLによって損切りが行われることは基本的にほぼありません。

それだけエントリーの根拠が2つのラインによる相乗効果によって「強力」だからです。

ですが、万一、テクニカル分析では検知できない何らかの相場異常による過剰な値動きが起き、それがエントリーとは逆向きであれば、多大な損失を被りかねません。

そんな事態が起きる可能性は0ではないので、エントリーと同時、もしくはエントリーしてすぐに、SLを設定すべきです。

(SLを設定しておけば、この事例で言えば、万一、数秒で一気にエントリーとは逆方向に100pipsの値動きが起きても25pipsで損失を抑えられます。)

補足の解説

ここまで説明してきたfx、ゴールドの勝ち方を前提に、より収益性(利益率)を高めるべく、少し細かい部分を補足して掘り下げていきます。

(ここでの補足事項は、他のトレード手法にも基本的には共通する部分なので、しっかりと目を通して頂ければ幸いです。)

最低限のリスクリワードを意識する

まず利確までの距離、つまり利幅の想定ですが、近ければ近い分だけ勝率は上がるものの、リスクリワード(損失:利益)が悪くなります。

そういった観点からも、それぞれ値動きの大きさに合わせて、

・ゴールド(XAU/USD)であれば15pips

・fx通貨ペアであれば10pips

目安として、このくらいの利幅が取れる時に限った取引を推奨していました。

少なくとも上記くらいの利幅を取れる時であれば、損切り条件で説明していたラインのブレイクで損切りしても、7割〜の高勝率を維持できたまま一度の取引で最低でもリスクリワードが1:1を割らない見込みが立つからです。

ただ、ゴールドなら15pips、通貨ペアなら10pips以上という数字は、あくまでも「最低限」の値に他なりません。

そのため、このfxやゴールドの勝ち方では、普通にこの数字以上の利幅を取れることもあるため、平均化したリスクリワードは1:1を大きく超えてくるようになります。

中でも特に値動きが大きいゴールドであれば、30pipsや50pips近い利幅を一度に取れるケースも少なくありません。(利益率に換算すると10%前後〜)

ゴールドだけで見れば、このチャネルラインを使った勝ち方の平均リスクリワードは1:2,3〜くらいの感覚です。

そして、勝率自体が7割前後〜は取れているので、この上なく「おいしい」パターンとなっています。(特に、ゴールド)

エントリーに使うチャネルラインと水平線の引き方

ラインの強みは、すでに説明したように、

・パラメーター(設定値)が無いこと

・複数の時間足でも等しく表示されること

・ラインを引く引かないに関係なく同じトレンド分析になること

これらの特徴により、大勢のトレーダーと同じラインの見え方となって、売買方向も同じになりやすいからこそ、他の指標やインジケーターに比べて有効性が段違いに高いことでした。

ただ、そんなラインも、引き方が悪ければ高い有効性を発揮できません。

自分しか引かないラインではなく、原理原則に沿って理に適ったラインを引いてこそ、高い有効性を発揮できてトレードの精度を爆発的に向上させられます。

とは言っても、しっかりとした原理原則に則って引くだけなので、特に難しくはありません。

むしろ、色々な人からサポートやトレード添削で話を伺う限り、変な先入観で難しいと決め込み、避けている人が多い気がします。

実際にラインを引く作業に慣れれば、1つのラインあたり秒単位で引けるようになるので、負担になることは特にありません。

正しい原理原則に沿った方法があるので、これを機会に、ラインの有効な引き方を意識して頂ければ幸いです。

まず、そもそもラインの引き方は、基本的にトレーダーが手動で行うからこそ「テストの答え」のように全員一致の答えがあるわけではありません。

ただ、明確な原理に沿って、明らかに有効と言える引き方があり、その引き方で引くラインをエントリーの根拠に使うことが有効となります。

そのような観点から、ここで解説するラインの引き方は、絶対的な唯一無二の答えではなく、原理に沿った優位性の高いラインの引き方として捉えて頂ければ幸いです。

以下、引き方の解説ですが、ここまで解説してきたデイトレ手法のショートを事例にチャネルライン(トレンドライン、アウトライン)と水平線を解説していきます。

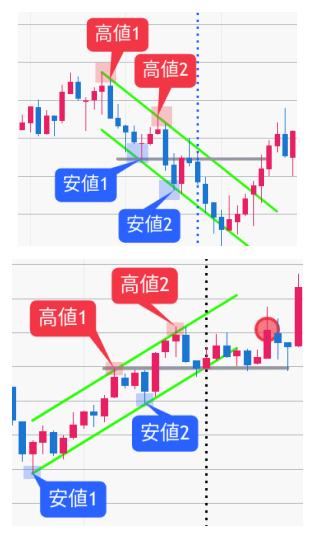

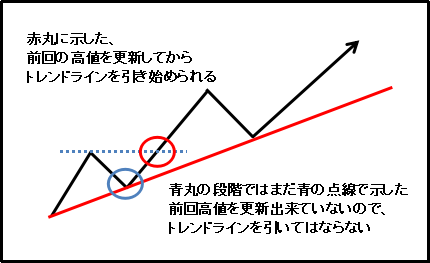

まず引くのは、トレンドラインの始点→2点目のヒゲ先です。

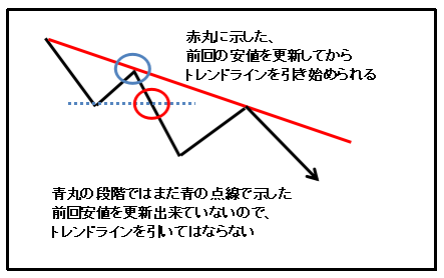

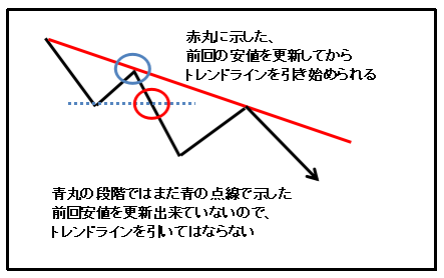

そんなトレンドラインを引く際には、安値1を下回る安値ができてから引く必要がある点はご注意ください。

高値1→2で高値が下回っても、安値に関しても安値を下回らないと、高値同士、安値同士が共に下落していることにならないからです。

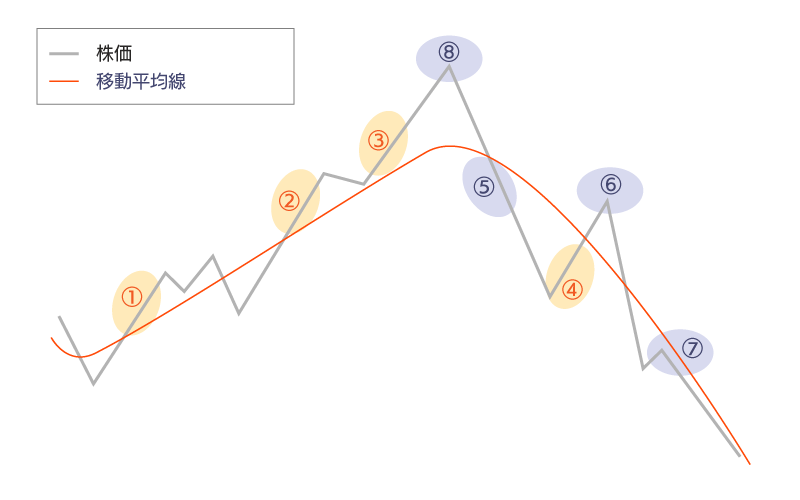

下の図が今の説明におけるイメージ図になります。

このように高値と安値が共に切り下がってこそ、ダウ理論でも定義されている下降トレンドになり、はじめてトレンドラインが引けるということです。

書籍やネットの情報などでは、この概念を抜きにして、高値と安値が共に上昇または下落していないにも関わらず、ただ「目立つから」という理由でトレンドラインを引いている人がいますが、ダウ理論におけるトレンド定義に沿っておらず、そのようなラインは有効ではないのでご注意ください。

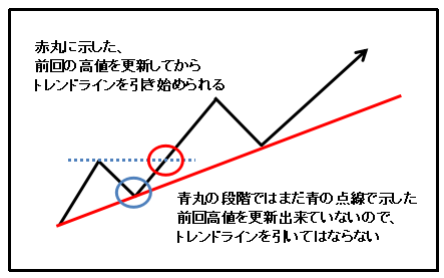

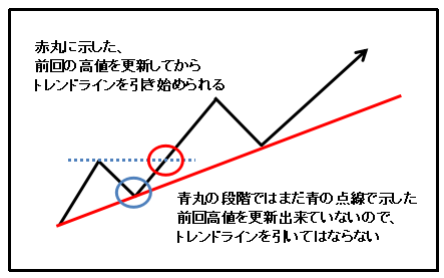

下降トレンドラインの話でしたが、上昇トレンドラインに関しても原理は同じで、下図のように安値と高値が共に上昇してこそ、はじめて上昇トレンドラインが引けるようになります。

その上で、下図のような下降チャネルラインにおける下降トレンドラインであれば、高値1と高値2をヒゲ先同士で結ぶということです。(赤四角の2点間)

そして、エントリー1本前のローソク足で反発している3点目の箇所を含め、1点目→2点目→3点目の間隔が極端に離れていない点も重要なポイントとなります。

結んだ点同士の間隔が離れすぎていると、ラインを引かないトレーダーにとっては、パッとチャートを見てトレンドを認識しにくくなるため、ラインを引くトレーダーだけからしか、同じトレンド分析になりにくく、このラインを使ったトレード精度の低下が懸念されるからです。

そんなヒゲ先を結ぶことで、この図は5分足チャートですが、例えば下位の1分足でも同じく表示されるため、より普遍性の高いラインとなります。

トレード手法によっては、別のトレード根拠がいくつも重なることでエントリーの精度が強まるため、ヒゲ先ではなくローソク足の実体で引く場合もありますが、特にそのような言及がない限りは、ヒゲ先で引いて他の時間足でも等しく表示されるラインが望ましいということです。

その上で、トレンドラインと平行なライン=アウトラインを、安値1のヒゲ先に合わせて引き、安値2付近のローソク足がほぼ収まることで、有効性が高くエントリーに使えるチャネルラインになります。

そして、高値2は安値1と安値2の間における最高値となっていることが理想です。(明確な高値として意識されやすいため)

上昇ラインの場合は、上で説明したトレンドラインでヒゲ先を結ぶ高値1と高値2が、安値側=安値1と安値2に、アウトラインが高値1高値2となるだけで特に原理が変わることはありません。

下図がそんな上昇チャネルラインを引いたチャート図です。

これが基本となるエントリーに使える有効なチャネルラインの引き方となっていて、後程トレード事例をいくつか挙げるので、そこでもラインの方を確認してみてください。

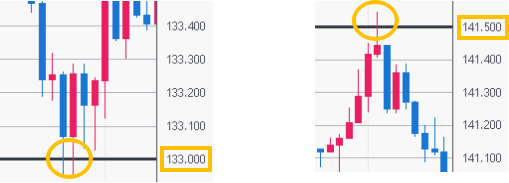

そして、灰色で示したロールリバーサルのライン(水平線)は、下図のように下降トレンド(ショート)であれば安値1のヒゲ先、上昇トレンド(ロング)であれば高値1のヒゲ先に水平の線を引くだけです。

要するに、

・ショートなら2つ前の安値

・ロングなら2つ前の高値

これらがそれぞれ、ロールリバーサル対象のラインということです。

ただ、このラインはただ水平な線なので、特に引く必要はありません。

先程も説明したように、ここでは解説で分かりやすくするために意図的に灰色で引いただけで、チャートソフトの機能として存在する十字線で示して、ロールリバーサルの確認ができれば問題ないからです。

ですので、実質的にチャネルライン1つのみで、このデイトレ手法の実践が可能となっています。

このロールリバーサルのラインもチャネルラインと同様に、実際の相場では教科書通りにはいかない場合もあるものの、いくつかのリアルトレード事例を後ほど挙げているので、そちらでご確認ください。

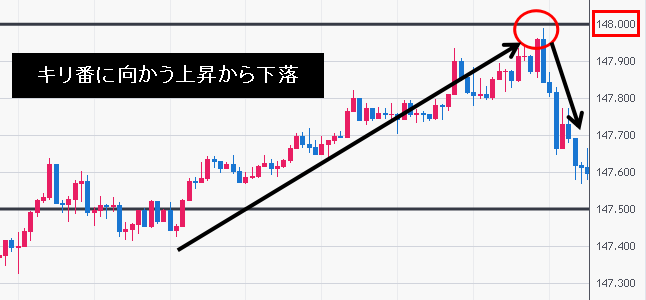

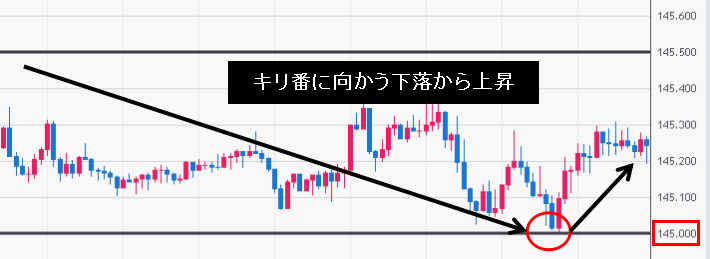

その他、利確目標となる直近の高値や安値から、エントリー場所への迫り方としては、先ほどまでの事例で挙げていたように多くのローソク足でごちゃごちゃと上げ下げせず、一気にエントリー場所に来ることが理想となります。

下図のショートで言えば、エントリー場所に来るまで陰線と陽線をごちゃごちゃ繰り返してくるよりも、一気にエントリー場所であるトレンドラインの3点目かつロールリバーサルの価格帯まで上がってくることで、多くのトレーダーからも迷いなく売り注文が出されやすく、その時間帯で一斉に売り注文が大量に入る方が精度が大幅に高まるからです。

fxやゴールドにおける勝ち方のトレード事例17件

最後は、まとめの前に、ここまで解説したチャネルライン最強の勝ち方を再現したトレード事例を挙げていくので、参考にしてみてください。

事例はすべてゴールド(XAU/USD)です。

ドル円などのFX為替通貨ペアに合わせて、ゴールドの1pipsは0.1ドルとなります。

その上で、1pipsの値動きで0.3〜0.5%の利益率となるロットを推奨値としていました。(20pipsの利幅で6%〜10%)

・ロング、約30pipsの利幅(15分足に応用)

・ロングのNG事例

この事例では、縦線の1本前で、灰色と黄緑のラインで反発せずに突き抜けていて、エントリー条件を満たしていないため、そもそもエントリーNGな事例です。

もし、このようなエントリーをしてしまった場合は、縦線の陽線で2本のラインに対してブレイクが確定した段階ですぐに損切りを行います。

・ロングで約20pipsの利幅

・ショート 約20pipsの利幅

多少、安値2の部分でローソク足の実体がはみ出ているものの、平行の範囲内として有効性は維持していると判断できた例です。

・ロングで約35pipsの利幅

多少ごちゃごちゃしてエントリー場所に来ているものの、ロールリバーサル対象のラインが複数点でレジスタンスラインとなっているため強まっていることを考慮し、エントリーした事例です。

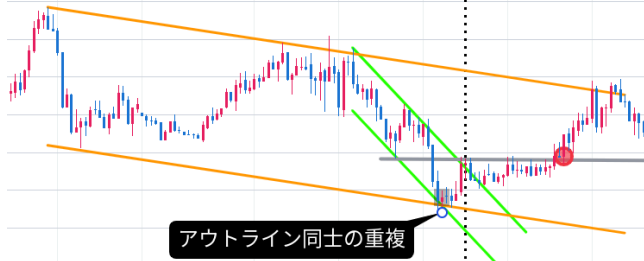

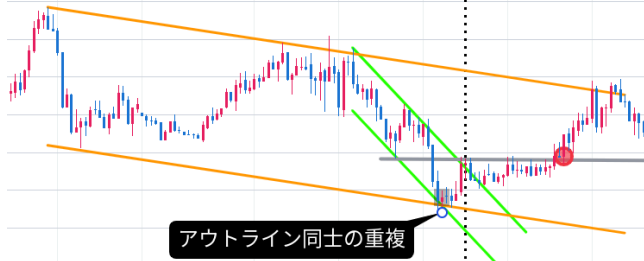

・ショートでの損切り

ちなみに、このような損切りになる際の統計で多いパターンは、同じく短時間のラインで、下図のように黄緑とオレンジで同じチャネルラインのアウトラインが重複しているパターンです。

このように利確目標の価格帯で短時間のアウトライン同士が重なる場合は、2つのチャネルライン内のトレンドが共に止まる場面でもあるので、

・黄緑のトレンドライン

・灰色のロールリバーサル

これらのレジスタンスラインとしての機能が弱まりやすく、損切りになるケースが多くなります。

もし余裕があれば、このように黄緑のチャネルラインよりも大きいオレンジで示したチャネルラインも引けないかチェックし、アウトラインの重複が利確目標に関わっている時には、トレード自体を回避して勝率を上げる方法が有効なので参考にして頂ければ幸いです。

・ショートで約15pipsの利幅

灰色の価格帯でのロールリバーサルが二度目となっているものの、上ヒゲピンバーでトレンドラインと灰色のラインに反発したため、下降トレンドの強さを確認してエントリーを結構した例です。

利確目標は先に安値になったオレンジの起点として利確しています。

・ショートで損切り

またしても、先程の損切りと同じように、黄緑とオレンジのチャネルラインにおけるアウトラインが、利確目標の付近に重複(黒四角)していました。

それを抜きにしてエントリーしたとして、このように一気に大きなローソク足(大陽線)でラインをブレイクする場合、実体すべてのブレイクを待たず、ここまで8,9割がブレイクした時点で損切りが理想となります。

一気に大きなローソク足が出てブレイクする際には、その方向にトレンドが発生しやすいからです。

仮に、ローソク足の実体すべてがブレイクする縦線の次まで待つと、より損失が広がってしまうので、巨大なローソク足でブレイクされた場合、8割程度でもブレイクされたら損切りで逃げた方が損失を抑えられるので参考にして頂ければと思います。

・ショートで約15pipsの利幅

・ショートNG事例

トレンドラインの1点目→2点目に対して、2点目3点目の間隔があまりに不均等なことと、そもそも灰色とトレンドラインへの反発が同じローソク足で起こっていないことがNGな例でした。

・ショートで約30pipsの利幅

少しトレンドラインの1→2点目と2→3点目が離れている?と迷うところかもしれません。

ただ、灰色が黒四角も含めた水平線になっていることと、上ヒゲのピンバーでトレンドラインと灰色ラインに反発していることを含め、強い下降トレンドと判断して迷うこと無くエントリーしていました。

このようにピンバーや、他のラインが重なるなど、ラインを強める根拠があれば、迷う部分があっても有効な判断材料としてプラスした例です。

・ショートで約30pipsの利幅

途中でトレンドラインをブレイクされたものの、灰色のレジスタンスラインとの相乗効果が有効となり、下降トレンドが継続して利確できた事例です。

・ショートで約40pipsの利幅

・ショートで約40pipsの利幅

灰色のラインが他の安値でも反応しており、とても優位性の高いトレードになると期待していたものの、最初に黄緑と灰色に接した際に、ほぼ上ヒゲが出ずに、わずかながらラインをブレイクしていたため、様子を見ました。

その次の足で陰線によってラインの反発が確定したので、次の足でエントリーしています。

ただ、陰線によってエントリー方向に進んでしまったため、利幅が狭くなることと、損切り時の損失が広がることを懸念し、あえて始値でのエントリーではなく、灰色のライン付近まで上げてくるのを待ってエントリーしました。(もし上がって来ないままエントリー方向に進んでいった場合、そのまま見送っています)

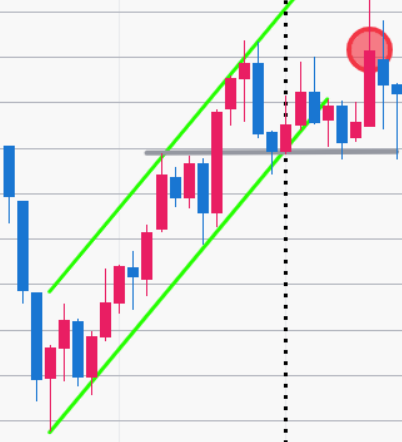

・ロングで約25pipsの利幅

ちなみに、この後にも再度ロングをしていました。

それが下図における2つ目の縦線です。

この2つ目は、

・ロールリバーサル(サポレジ転換)

・トレンドラインへに対してローソク足のはみ出し

これらが微妙なところですが、下図のように15分足で見ると下ヒゲでライン内にしっかり戻してキレイに反応していました。

(縦線と丸の位置は5分足チャートの時と変えていません)

以上のような15分足目線の観点から、この事例では、15分足が確定する時間にて5分足でエントリーしています。

・ショートで損切り

ここで紹介するアウトラインの重複による損切りは三度目です。

チャネルラインを引く手間は数秒程度なので、出来る限りアウトラインの重複を警戒して精度(勝率)を上げる方針を推奨していました。

ちなみに、この事例では、下図のように赤のチャネルラインも重なり合い、絶好の逆張りポイントになっていました。

・ショートで約20pipsの利幅

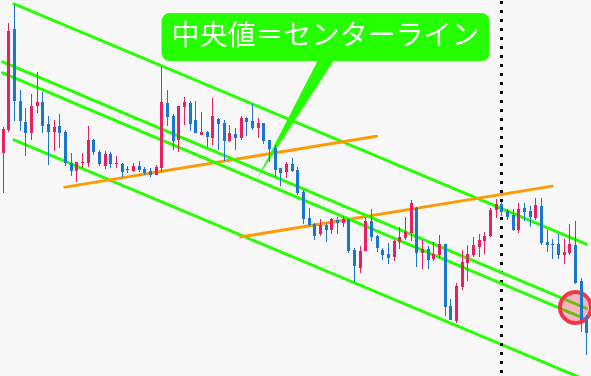

まとめ〜チャネルライン最強のfxやゴールドでの勝ち方〜

最後に、fxやゴールドの普遍的な勝ち方として当記事で図解してきた、チャネルライン最強のデイトレード手法をまとめていきます。

まず、

・チャネルラインのトレンドラインによる反発

・チャネルライン内のロールリバーサル

下図のように、これらが同じ時間に=同じローソク足で起こることで、チャネルライン内のトレンドが一気に強まることが大きな優位性です。

何よりチャネルラインが引ける状況は、平行に高値と安値がトレンドを描いている相場なので、チャネルラインを引かないトレーダーも含めて大勢のトレーダーと同じトレンド分析ができます。

上の図で言えば、ラインを引く引かないに関係なく、多くのトレーダーが上昇トレンドを意識するので、

・買い注文が増加

・売り注文が減少

このような状況になって上げ相場になりやすく、ロングの精度が大幅に向上するわけです。

その上で、下図のようにチャネルラインのトレンドライン(黄緑)とロールリバーサルの価格帯(灰色)という、エントリーの価格帯を逆方向にブレイクされたら即、損切りになるため、

これらを極めて最小限に抑えることができていました。

そして、上図で言えば赤丸で示した「直近の高値」で、相場が逆行する前に確実な利確をするためリスクリワードを保ったまま勝率の高さを維持できているのが、このチャネルライン最強デイトレ手法の大きな利点です。

このような徹底した最短の利確と損切りによって、

・通貨ペア同士の相関や逆相関

・相場における中長期の流れ(環境認識)

これらがエントリーした方向と逆に働く場合でも、このデイトレ手法では「相場が逆行し始める前に利確できるケース」が大半となるので、相関/逆相関や環境認識によるマイナス作用の影響を受けにくいのも利点かもしれません。

(環境認識を使って、さらに勝率を高める手段もあり、最後に追記いたしました)

その他、デイトレードにおけるfxやゴールドの勝ち方として、この手法のように高勝率のままリスクリワードが良好なことは、収益性の安定はもちろん、たとえ負けが続いても一度の勝ちで取り戻せる見込みがあるので、精神面でも大きなプラスになると思います。

そんな当記事で図解してきたfxやゴールドの勝ち方では、

・含み損と損切り幅が最小限

・それでいて勝率の高さを維持

このような性質があるため、ロットを上げた取引によって、利益率を高めることが可能です。

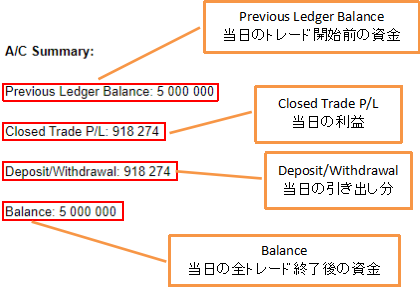

1pipsの値動きで0.3〜0.5%の利益率となるロットを最低限の推奨値にしていたため、数%の利益率をトレード1回で出すことも不可能ではありません。

中でもゴールドのように20~30pips(2~3ドル)の利幅がバンバン取れる銘柄では、記事内の事例で示したように、一度の取引で二桁台の利益率に達する場合も普通にあります。

ただ、当記事で解説してきたチャネルライン最強デイトレ手法は、そんな高い収益性であるものの、下図のように最低限の「有効なラインを引く手間と慣れ」が欠かせません。

しかし、チャネルラインを引く作業と言っても、慣れれば特に難しい作業ではないと思います。

何より、

・パラメータ(設定値)

・時間足

これらがトレーダーによって差があるインジケーターよりも、上記2つ(パラメータと時間足)の適応に差が無いチャネルラインは普遍的に高い精度の指標なので、この先も変わらず安定的に有効性が見込まれることは間違いありません。

この記事で解説してきたラインを利用したデイトレードによって、そんな普遍的な収益性を得られると考えると、チャネルラインを引く手間と慣れは受け入れても良いのではないかと個人的には思う次第です。

以上、この記事で解説してきたチャネルライン最強のデイトレ手法である、fxやゴールドの普遍的な勝ち方をまとめました。

私自身、解説したようなチャネルラインなどのラインを使った普遍的な勝ち方をいくつも追求し、今では1日単位で10%〜の平均的な利益率を出せるように至っています。

いずれの勝ち方(手法)も、決して複雑なものではなく、数多くの方にも指導して同等の実績を出せているケースも少なくありません。

この記事で解説したチャネルラインのデイトレ手法は、私が体系化しているライントレード手法の「わずか一部」で、無料の公式メルマガの方ではブログでは明かしていない、当記事の手法より倍以上の収益性を出している、

・チャネルラインなどラインを使った数多くの勝ち方(図解)

・そんなライントレード実践者の実績と生の声(感想)

これらを公開していますので、ぜひ良ければ以下の案内ページから登録してみてください。

(無料):公式メールマガジンの案内はこちらから

この記事で解説してきたチャネルライン最強デイトレ手法よりも、圧倒的に高い収益性のデイトレ手法を、メルマガ内でいくつも図解しているので、ご自身がトレードを行う上で大いに参考資料として活かせると思います。

>公式メールマガジンの案内はこちら

追伸1

この記事で解説してきたfxやゴールドの有効な勝ち方(デイトレ手法)に関しての質問などは、メルマガで案内しているサポートの方で対応させて頂いておりました。

その際には、単なる質問への回答以外にも、実際のトレードかどうかに関わらず、このデイトレ手法に関する「トレード添削」も承っております。

誤った解釈で損失を出さないために、

これらを充実させたサポートを行っているので、必要に応じてご利用くだされば幸いです。

また、メルマガ内で案内しているデイトレ手法の教材では、ラインを使った環境認識も体系化しており、そのノウハウを使うことで、当記事で言えば、リスクリワードをそのままに勝率を跳ね上げることも可能としていました。

もし興味があれば、メルマガの1通目で教材の案内ページも確認できるので、メルマガの方をお読み頂ければと思います。

そんなメルマガではブログには載せていない、

・当記事と比べ倍以上の収益性を出しているデイトレ手法

・そのデイトレ手法を実践した方々の感想や実績

・限定的な案内や相場の動向

など、トレードで生計を立てる上で有益となる情報を無料で配信しているので、ぜひ以下にある案内ページのリンクから、メルマガ登録の方を行って頂ければ幸いです。

(無料):公式メールマガジンの案内はこちらから

追伸2

この記事と同じチャネルラインを使ったデイトレ手法で、ラインのブレイクを狙う勝ち方も記事にして投稿しました。

以下のリンクからご覧になれるので、こちらも良ければお読みになってみてください。

>取引1回で2桁の利益率〜トレンドラインのブレイク手法〜

>ブログの目次はこちらから