杉原です。

この記事では、私が普段1日平均で2桁の利率を出しているFXのデイトレ手法、その一部である、大きな利幅が狙える傾向の「逆張り」ノウハウから、実際のエントリー場所/決済場所を含めたロジックを図解していきます。

ただ、逆張りに使えると言われているRSIやRCIなどが代表的な『オシレーター系』のテクニカル指標は一切使いません。

現実問題、オシレーター系の指標は、トレーダー同士で「適用する時間足」「設定するパラメータ(設定値)」が異なるため、精度が落ちる傾向が強いからです。

そこで、そんなオシレーター系の指標を使わない代わりに、パラメータ(設定値)が存在せず、適用する時間足も関係ない、

キリ番(ラウンドナンバー)

を使った高精度かつ「極めて小さい含み損」で勝ちやすい逆張りデイトレード手法を、ポンド円(GBP/JPY)を例に解説させて頂きます。

トレードにおける「ストレス」になりやすい「含み損」を回避できる手法なので、利益を出しながらも精神衛生も良くしたいという願望がありましたら、この記事の内容はとても有益になるので、ぜひ最後までお付き合い頂ければ幸いです。

キリ番を使ったデイトレードのエントリー場所

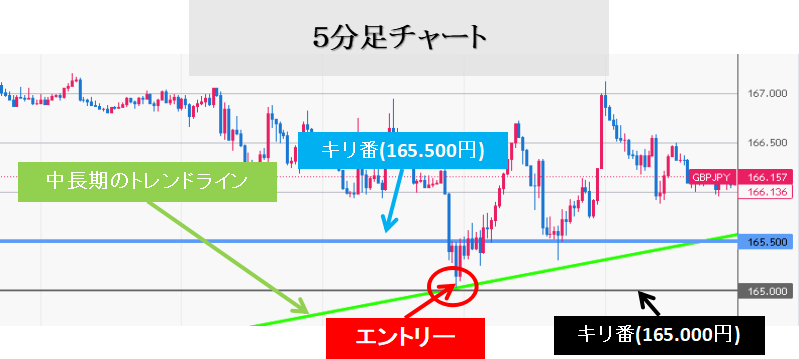

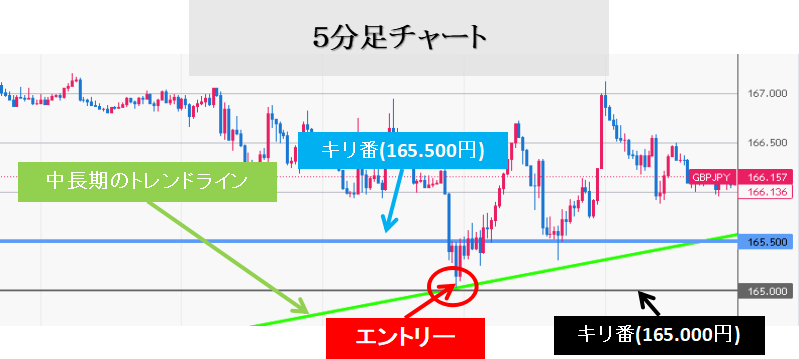

まずはキリ番を使って、どのタイミングでエントリーするのかを説明いたしますので、実際のチャート図をご覧ください。

上図ポンド円5分足チャートのように、キリ番(ラウンドナンバー、160.000円など)と、中長期のトレンドラインが「重なっている部分」が逆張りのエントリーとして狙っていく場面になります。

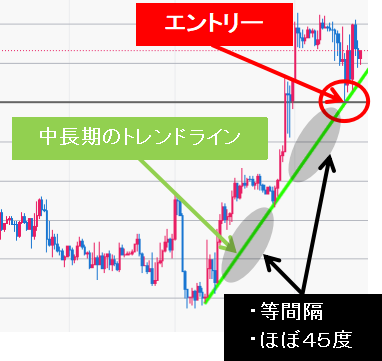

そして、この中長期のトレンドラインと相場全体が見えるようにしたものが、下図のポンド円1時間足チャートです。

薄い黄色で示したように、このキリ番の価格帯は、中長期の流れで見た際に「水平ライン」としても機能していることがお分かり頂けるかと思います。

つまり、5分足チャートでエントリーと赤丸で示した箇所は、

・キリ番

・水平ライン

・トレンドライン

という3つのラインが交わる地点だったわけです。

それでは、なぜキリ番と水平ライン、そしてトレンドラインが交差する部分でのエントリーが有効なのか、そのロジックを解明していきます。

ロジックの解明~キリ番の優位性~

まずキリ番ですが、冒頭でも書いたように「適用する時間足」「パラメータ」は一切ありません。

そのため、大勢のトレーダーと同じような値動き分析が可能となるわけです。

もちろん、すべてのトレーダーが、下図のようにキリ番にライン(黒の横線)を引いているわけではありません。

ただ、キリ番は160.000円など、キリが良い価格帯として、ラインを引かないトレーダーにも、下記のように意識される傾向にあります。

- 持っていた買いポジションを利確しよう(売り注文を出す)

- 持っていた売りポジションを利確しよう(買い注文を出す)

その結果、自然とキリ番はサポートラインやレジスタンスライン、いわゆる『サポレジ』として機能しやすくなります。

さらに、そんなサポレジの性質を利用して、下記のように「逆張り」を狙うトレーダーも少なくありません。

- 価格が下落してキリ番に近付いてきたら逆張りでロングをしよう

- 価格が上昇してキリ番に近付いてきたら逆張りでショートをしよう

このようにラインをキリ番に引いていないトレーダーでも、明確な価格に対して逆張りを仕掛ける傾向があるということです。

その上で、今回の例では下図のように、価格が下落してキリ番に近付いて反発する傾向を利用した逆張りロングになります。

ただ、ポンド円で言えば166.000円のようなトリプル0なら、どんなキリ番でも逆張りが上手くいくとは限りません。

下図のように、キリ番がサポートラインにならず一気にブレイクすることも実際にあります。

先ほども書いたように、キリ番はサポレジとして機能しやすい性質があるものの、上図のように、一気にブレイクされてしまう場合もあるので注意が必要です。

ですので、キリ番の中でも「よりサポレジになりやすいキリ番」を狙って逆張りデイトレードを行っていく必要があります。

そんな、よりサポレジとしての機能を果たしやすいキリ番かどうかの判断をする、有効な指針が「過去に水平ラインとして機能していたか」です。

ロジックの解明~水平ラインとしても機能していたキリ番の優位性~

下図のように、1時間足で相場全体を見ると、黄色丸で示したようにキリ番が中長期の水平ラインとしても機能していたことがお分かり頂けるはずです。

この水平ラインに関しても、キリ番と同じく、

・適用する時間足

・パラメータ(設定値)

は存在しません。

そのため、使う「パラメータ」や「時間足」がトレーダーによって異なるオシレーター系のテクニカル指標とは違って、トレーダー同士による値動き分析の『差』が生じにくい強みが水平ラインにはあります。

今回のポンド円による事例では、そんな強みがある水平ラインがキリ番と重なっている価格帯での逆張りデイトレードになるため、

・キリ番

・水平ライン

がサポートラインとして機能する場面だからこそ、高い優位性があるわけです。

そもそも相場の仕組みは、買い注文または売り注文が多い方に値動きが発生する、揺るぎない原理原則があります。

その上で、大勢のトレーダーによって意識されるサポートラインの価格帯にローソク足が近付く際には、下記のような動きを見せるトレーダーが多いです。

- 持っていた売りポジションを利確する「買い注文」を出すトレーダー

- サポートラインでの反発を狙って逆張りの「買い注文」を出すトレーダー

- サポートライン付近での反発を恐れて「売り注文」を避けるトレーダー

さらに、今回のポンド円における逆張りデイトレード事例では、下図のように「キリ番」「水平ライン」の両方がサポートラインとなるため、より上記のようなトレーダーが増える傾向にあります。

その結果、

・買い注文を出すトレーダーが増加

・売り注文を避けるトレーダーが増加

するため、買い注文が売り注文よりも圧倒的に多くなって、ほぼ逆行が無い逆張りデイトレードが実現できたわけです。

逆行がほとんど無いため、多くのトレーダーがストレスとなる「含み損」が極めて少ないことも、このデイトレード手法のメリットかと思います。

ただ、現状の「キリ番」「水平ライン」による重なりだけではなく、中長期の「トレンドライン」が交わっているからこそ、より買い注文の殺到を引き起こして、逆張りロングの精度が大幅に向上していることは間違いないです。

ロジックの解明~中長期トレンドラインが交わる優位性~

今回の逆張りデイトレード事例では、下図のように黄緑で示した中長期のトレンドラインが、ここまで解説したサポートラインである「キリ番」「水平ライン」と交わっています。

そして、この中長期のトレンドラインは以下のような性質があるため、より多くのトレーダーに「上昇トレンド」が意識されているわけです。

- キレイな45度前後

- 結ばれている安値同士が等間隔

上記を分かりやすくするため、トレンドラインに着目したのが下図になります。

ご覧の通り、等間隔でほぼ45度のキレイなトレンドラインとなっていました。

そもそもトレンドラインは「キリ番」「水平ライン」と同じく、適用する時間足/パラメータ(設定値)の概念がありません。

そのため、トレンドラインを引くトレーダー同士の「差」が無いことに加えて、上図のようにキレイなトレンドラインになっているため、より大勢のトレーダーが中長期の流れを『上昇トレンド』と意識する傾向になっています。

その上で、下図のようにキリ番/水平ラインが重なっている価格帯が、トレンドラインと交わることが非常に重要なポイントです。

元々はレジスタンスラインとして機能していたキリ番/水平ラインのロールリバーサル(サポレジ転換)が狙われる場面と、この中長期のトレンドラインが近付く場面が重なっています。

そんなロールリバーサルのキリ番/水平ラインと、上昇トレンドラインが重なり合うことによって、中長期の視点による「順張り」の買い注文が殺到するわけです。

その上で、下図のように短期で見た「逆張り」の買い注文も合わさるようになっていました。

以上から、この事例におけるエントリー場所は、複数のサポートラインの重なりにより「売り注文が回避」されると同時に、

・短期による「逆張り」の買い注文

・中長期による「順張り」の買い注文

が殺到することで、買い注文数が圧倒的に多くなって「ほぼ含み損が無い」状態のまま高精度のロングになっていたわけです。

ただ、いくら良いエントリー場所でポジションを持てたとしても、そのトレードで得られる最終的な利益は「決済のタイミング」によって左右させることは間違いありません。

そこで続いては、利益を決定付ける重要な「利確/損切り」の目安に関して解説いたしますので、引き続きお付き合い頂ければと思います。

キリ番を使ったデイトレードの決済場所

それでは、ここまで解説したポンド円の例における推奨の決済場所に関して、利確→損切りの順に解説させて頂きます。

推奨の利確ポイント

実際にエントリーして上昇し、含み益が膨らんだ後、下図の水色で示したキリ番(165.500円)が推奨の利確ポイントとなります。

この水色のキリ番(500)は、トリプル0(000円)ではないものの、トリプル0の「中間地点(半値)」として非常に意識されやすい価格帯です。

ですので、直近のレジスタンスラインとして、このエントリーによる上昇相場が下降相場へと反転する「始点」になる危険性がありました。

確かに、実際には水色のキリ番を超えて上昇はしているので、

「もっと利幅を伸ばせば良いのでは?」

と少しばかり感じられるかもしれません。

ただ、先ほど書いたように、利確ポイントである水色のキリ番は、下降相場に転換される始点になっていた危険性もあります。

そして何より、利確までのポジション保有時間が長くなります。

私が推奨する水色のキリ番での利確では、5分足1本分なので、ポジション保有時間は5分以内しかありません。

このように極めて短時間で決済できれば、別の通貨ペアで発生したチャンスへと資金を投じ、全体的な利益を高めることが可能です。

もしも水色のキリ番で利確せず、さらに利幅を伸ばそうした場合、ポジション保有時間は大幅に延長され、別の通貨ペアで「絶好のチャンス」があっても資金を投じることができません。

その上、今回の例では水色のキリ番を超えて上昇しましたが、逆行し始めて損切りになる可能性も十分にあるため、勝率が下がる傾向にあります。

そもそも今回の逆張りデイトレード事例では、ほとんど「含み損」が発生しないロジックでした。

そのため、勝率を下げなければ『ロット(取引数量)』を大きく引き上げて勝負することも不可能ではありません。

本来、トレードの利益は、

「利幅(pips) × 取引数量(ロット)」

の計算式になるため、ロットを上げられるほど、得られる利益は大きくなるメリットがあるわけです。

もちろん、損切りになった場合、ロットを上げた分だけ損失額も利益と同じように、大きくなってしまう危険性は否定できません。

ただ、今回の逆張りデイトレード事例のように、極めて小さい含み損のまま高い精度(勝率)の手法であれば、損切りになる可能性も低いので、ロットを上げても危険は少なくなります。

要するに、この逆張りデイトレード事例では、ロットを引き上げることの危険性よりも、得られる利益が高まるメリットを受けられるわけです。

ですので、下図の水色キリ番で利確し、勝率を下げないようにすることで、上記のメリットを最大化していました。

最善の損切りポイント

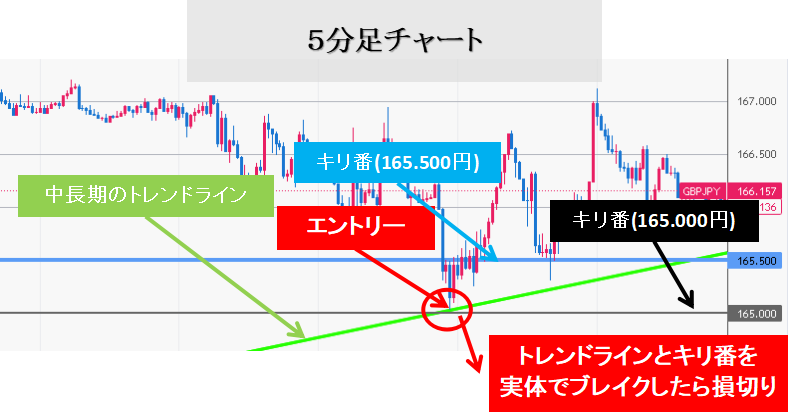

続いては、万一、逆行した際の「損切り」場所を解説いたします。

この損切りは非常にシンプルで、下図のようにキリ番とトレンドラインのサポートラインをブレイクしてしまったタイミングです。

ただ、5分足では一時的にブレイクしても下ヒゲでサポートライン内に戻ってくる可能性もあります。

そのため、5分足が確定するまでは「待つ」方が無難です。

(単純に「ブレイクしたから損切り」をすると、下ヒゲで戻ってくる場合でも損切りになり、勝率を大幅に低下させてしまうので)

もしかすると、このブレイクまで待つ際に、30分足や1時間足の確定を基準にしても良いと感じるかもしれません。

実際、1時間足で一時的にブレイクしても、結果サポートラインを割り込まずに上昇する余地はあると思います。

ただ、この逆張りデイトレード事例では、

・キリ番

・水平ライン

・トレンドライン

という3つ以上のサポートラインが、下図のように重なり合っており、この条件でもすぐに反発(上昇)しないようであれば「機関投資家レベルの大口トレーダーによる売り注文が入り、一気にサポートラインをすべてブレイクされ、下降トレンドが始まっても不思議ではない」と判断しました。

よって、逆行して下落した際、30分足や1時間足の確定まで待つと、損切り幅が大きく広がる危険性があると判断したわけです。

以上から、5分足の確定段階で、サポートラインを割り込んだタイミングでの損切りを予定していました。

まとめ~オシレーター無しのキリ番を使った「極小の含み損」で済むデイトレ手法~

以上、この記事ではキリ番を使って、含み損を回避できるデイトレードの逆張り手法として、ポンド円を事例に解説させて頂きました。

重要な項目を下記にまとめます。

- エントリー場所は、中長期で水平ラインとして機能しているキリ番(トリプル0)、中長期のトレンドラインが混じり合う場所→サポートラインの重なりで売り注文が避けられ、短期の視点では「逆張り」中長期の視点では「順張り」の買い注文が殺到し、逆行(含み損)が極めて少ないまま高勝率となる

- 最も近いレジスタンスラインで利確→無理に利幅を伸ばして勝率を落とすよりも、ポジション保有時間が短くなり別の通貨ペアで発生したチャンスに資金を投じて利益を伸ばせる(また、さらに勝率を上げることでロットを引き上げて利益率を向上させるメリットがある)

- 5分足の終値でサポートラインをブレイクした段階で損切り→下ヒゲで戻る可能性も考慮し、終値が確定するまで待つ

以上が、オシレーター系のテクニカル指標を使わない、ほぼ含み損が0に近い逆張りデイトレード事例のまとめでした。

このデイトレード手法では、ほとんど含み損が無いまま高勝率となるので、ロットを上げる危険性がほぼありません。

安全にロットを引き上げてトレードできるからこそ、高い利益率に繋がっていくわけです。

ですが、単純にサポートラインが重なれば良いわけではありません。

下記のようなポイントを押さえてこそ、いつでも極小な含み損の高勝率を維持できるデイトレードの実現が可能となってきます。

- サポートラインの重なり合う条件は適切か

- テクニカルの効き目が弱まる時間帯を避けているか

- ラインを使った環境認識で相場全体の流れに逆らっていないか

- そもそも機能しているラインかどうか

上記のポイントに加え、今回の例とは別ラインを使ったパターンや、ショートの場合などを含め、含み損を極限まで抑え込んだ上での高勝率なデイトレ手法を体系化し、現時点で平均の利益率は1日単位で10%以上となっています。

そんなデイトレ手法における実際のエントリー場所を含むロジックは、実践者の実績や感想と併せて無料の公式メールマガジンで公開していますので、興味がありましたら下記のメルマガ案内から登録をご検討頂ければ幸いです。

また、ブログの方でもエントリーから決済までの図解を記事にしているので、こちらも併せてご覧になってみてください。

>【17事例】1回で10%以上の利率も。fxやゴールドの勝ち方で『チャネルライン最強』デイトレ手法の図解。

>取引1回で2桁の利益率〜トレンドラインのブレイク手法『加速点テクニカル』〜

>含み損0の高勝率。移動平均線とトレンドラインの順張りデイトレ手法の図解。