杉原です。

FXでは米ドルや円、ユーロやポンドなど、あらゆる通貨を「ドル円」「ユーロドル」など通貨ペアにしてトレードします。

その上で、各通貨同士が相関関係にある時に「テクニカル分析が効きやすい」という側面を利用し、デイトレード手法に組み込んでいるトレーダーも少なくありません。

例えば、

・ドル円

・ポンド円

・ユーロ円

が一時的に相関関係になり「これら3つの通貨ペアが全て上昇している際、高確率で上昇トレンドになりやすい」ので、円が絡む上記の通貨ペアをロングするというものです。

通貨の相関関係による『優位性』は確かにある。

実際のところ、3通貨ペアが一時的ですが『同時』に上昇したということは、上記3つの通貨ペアに共通する『円』に「多くのお金が流れ込んでいるからこそ」という証拠に他なりません。

つまり、相関関係にある通貨は、取引量/取引するトレーダーの数、これらが多くなっています。

そのため『統計』であるテクニカル分析が効きやすくなるというわけです。

このように、FXにおける通貨同士の相関関係が成立している際は、取引量や取引するトレーダー数が多いくなることで、その統計の信ぴょう性=テクニカル分析の精度が高まるという仕組みになります。

FXにおける通貨同士の相関関係をどうやって見つけ出すか

通貨の相関関係が成立している際、テクニカル分析の精度が高まるならば「どうやって相関関係が成り立っているかを発見するか」になるかが疑問になると思います。

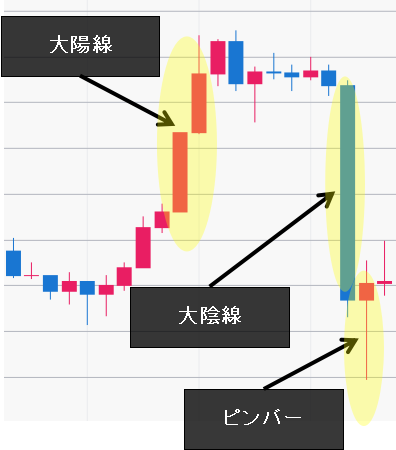

いくつかパターンはありますが、先ほども書いたようにプライスアクション(ローソク足の形状/パターン)が同じ時刻に一致することが1つ目の方法です。

プライスアクションによる相関関係の検知

16:00丁度から始まった5分足で、

・ドル円

・ポンド円

・ユーロ円

が同時に上ヒゲのピンバーや大陰線が出ると、円が同時に多くのトレーダーたちによって大量に「売られた」証拠になります。

逆に大陽線や下ヒゲのピンバーが同時に出現すれば、円が大勢のトレーダーから大量の買い注文が出て「買われた」証拠になるわけです。

このように、相場の転換になる可能性があるローソク足が同時に出現するかどうかが、相関関係が成立しているかの目安となることは間違いありません。

小さな陽線や陰線、短めのヒゲのローソク足は、注文量が多くなくとも簡単に出てしまう形状だからです。

ですので、ドル円/ポンド円/ユーロ円が18:00丁度に陰線が同時に出たからと言って、これらの通貨ペアが相関関係にあるとは限りません。

以上から、あくまでも同時に出現するパターンによる相関関係の検知は、ピンバーや大陽線/大陰線などのような相場の転換に繋がる可能性があるローソク足に限定することが無難となります。

14:25などの半端な時間帯よりも、1時間足が始まる時間帯は丁度1つ前の1時間足が完成したばかりで、短期トレーダーだけではなく中長期のトレーダーを含め非常に多くのトレーダーが動き出す(注文を出す)傾向にあります。

そのため、●時丁度の時間帯において、ここで説明したローソク足が揃う相関関係はより高い相関になるということです。

インジケーターによる相関関係の検知

通貨同士の相関を見つける上で、もう1つの有効な検知手段は「インジケーター」の利用です。

まずはRSIやRCI、移動平均線などからインジケーターを1つに絞り、相関関係を図ります。

インジケーターを複数にしてしまうと、無数のパターンが生まれてしまい、相関関係を見つけ出す上で混乱が生じ、逆に精度が落ちる可能性があるからです。

また、1つだけのパラメータ(設定値)が一致するだけでは、相関の精度があまり高く見込めません。

そのため、インジケーターを使った相関関係の検知は、

・1つのインジケーター(指標)

・複数のパラメータ(設定値)

で行うことが理想となります。

その上で、高い精度で相関を検知するために、テクニカル分析が効きやすいくなるからこそ、パラメータは多くのトレーダーが使っている数値が必要です。

また、長期間のパラメータでは、長時間が経過しないと変動が起きません。

そのため、通貨同士が相関関係になくても、長期間のパラメータは一致している可能性が非常に高く、相関関係の検知には不向きと言えます。

以上から、インジケーターを使った相関関係の検知は、下記のような要素が重要です。

- 1つのインジケーターに絞ること

- 複数のパラメータを使うこと

- 多くのトレーダーが用いているパラメータを使うこと

- 短期間のパラメータを使用すること

移動平均線を例にして考えてみましょう。

短期間を考慮すると5分足や15分足になり、設定値(パラメータ)は20/25/75が定番となっているため、

・5分足20本

・5分足75本(15分足に換算すると25本)

・5分足225本(15分足に換算すると75本)

などがパターン事例になります。

その他、さらに期間が短めのパラメータでも問題ありません。

その上で、

・3本の位置関係

・ローソク足との位置関係

が、ドル円/ポンド円/ユーロ円などで一致しているかを判断します。

例えば、

・5分足20本

・5分足75本(15分足に換算すると25本)

・5分足225本(15分足に換算すると75本)

の3本が上から順に並んでおり(パーフェクトオーダー)、かつ、ローソク足が5本20本の上にある、という位置関係がドル円/ポンド円/ユーロ円という3つの通貨ペアで一致していれば、高い相関関係にあるという流れです。

1つ目のプライスアクションを使う方法に加え、このインジケーターの方法も同時に使えば、より高い相関関係にある通貨ペアを見つけ出せると思います。

【推奨】ラインを使った相関関係の検知

ここまで解説した

・プライスアクション

・インジケーター

とは別に、最も推奨したい相関関係の検知方法はラインを使った手段です。

ここで言うラインは主に以下を指しています。

- トレンドライン

- チャネルライン

- 水平ライン(水平線)

- キリ番

これらのラインは、インジケーターとは異なり、パラメータ(設定値)がありません。

RSIで言えば5分足の9が最適・・・など様々な意見がある中で、どうしてもトレーダー同士で任意のパラメータ設定を行っているので、同じインジケーターを使っていても、

・上昇トレンドと分析するトレーダー

・下降トレンドと分析するトレーダー

・レンジ相場と分析するトレーダー

など、パラメータの値によって分析結果が異なります。

対して上記のラインはこのパラメータが無いので、このような「分析の差」がトレーダー同士で生まれにくく、大勢のトレーダーと同じトレンド分析になりやすく精度が高まりやすいわけです。

そのような仕組みから、

・トレンドライン

・チャネルライン

・水平線

・キリ番

などとローソク足との接触(タッチ)やブレイクのタイミングが、

・ドル円

・ポンド円

・ユーロ円

これらの通貨ペアで「一致」する場合には、ラインが本来持つ精度の高さに加えて、相関関係も合わさるので、極めて精度の高いトレードができる傾向にあります。

その上で、プライスアクションの相関も合わせれば、より高い精度になるので、参考にして頂ければ幸いです。

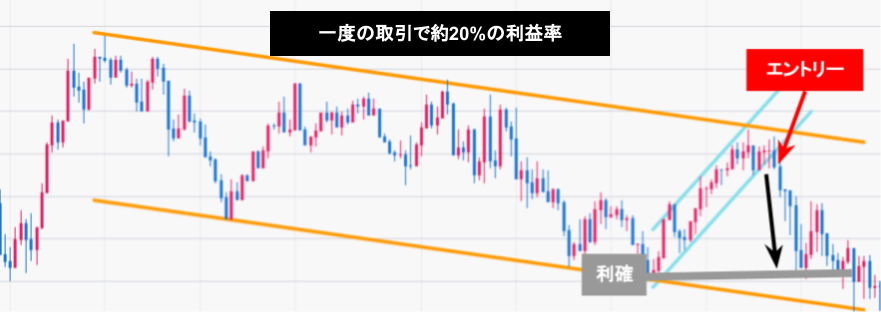

そんなライントレードですが、トレード手法によっては、下図(ポンド円)のように一度のトレードでも2桁台を充分に超える利益率を出すことも不可能ではありません。

このトレンドラインのブレイク手法は、

・短期トレーダーと中長期トレーダー

・逆張り派と順張り派

それぞれが同じトレンド方向になるロジックでありつつ、トレンドラインを「引かないトレーダー」からも同じ方向性が意識されやすいチャートパターンに特化していました。

そのため、大勢のトレーダーと同じ方向にエントリーができるので、極めて高い精度となり「含み損」「損切り幅」を最小限に抑え込めて、低いリスクのままロットを上げて利益率を向上させていたデイトレ手法になります。

下記の記事では、このトレンドラインのブレイク手法について、エントリーから利確・損切り、ロットの設定まで実際の事例を使って図解していますので、ぜひご覧になってみてください。

>トレンドラインのブレイク手法のエントリーから決済までの図解

その辺りの収益事例も掲載しているので、ぜひ上記のリンクからトレンドラインのブレイク手法をまとめた記事の方をご覧頂ければ幸いです。

補足:その他の相関関係

相関関係の検知手段を解説することを優先したため、ドル円/ポンド円/ユーロ円などの『円シリーズ』だけを扱ってきました。

ただ、FXにおける通貨の相関は、この円シリーズ以外にもあるので、ここで補足として紹介させて頂きます。

- 円シリーズ

→ドル円(USD/JPY)、ポンド円(GBP/JPY)、ユーロ円(EUR/JPY)

→オージー円(AUD/JPY)を含めてもOK - ドルストレート

→ユーロドル(EUR/USD)、ポンドドル(GBP/USD)、オージー米ドル(AUD/USD) - ポンドシリーズ

→ポンドドル(GBP/USD)、ポンド円(GBP/JPY)、ポンドオージー(GBP/AUD) - ユーロシリーズ

→ユーロドル(EUR/USD)、ユーロ円(EUR/JPY)、ユーロオージー(EUR/AUD) - オージーシリーズ

→オージー米ドル(AUD/USD)、オージー円(AUD/JPY)、ポンドオージー(GBP/AUD)、ユーロオージー(EUR/AUD)

以上5パターンがFXにおける通貨の相関パターンになります。

ただ、最後のオージーシリーズだけは、

・オージー米ドル(AUD/USD)とオージー円(AUD/JPY)同士が相関

・ポンドオージー(GBP/AUD)とユーロオージー(EUR/AUD)同士が相関

という状態で、

・オージー米ドル(AUD/USD)とオージー円(AUD/JPY)

・ポンドオージー(GBP/AUD)とユーロオージー(EUR/AUD)

が逆相関していることが条件です。

これは例えば、オージー米ドル(AUD/USD)とオージー円(AUD/JPY)が上昇(大陽線)であれば、ポンドオージー(GBP/AUD)とユーロオージー(EUR/AUD)が下降(大陰線)などを意味します。

オーストラリアドルである『AUD』の位置が、前か後ろかの違いがあるため、相関と逆相関が上記のように発生するからです。

オージー米ドル(AUD/USD)とオージー円(AUD/JPY)はAUDが前、逆にポンドオージー(GBP/AUD)とユーロオージー(EUR/AUD)はAUDが後ろにあります。

まとめ|FXにおける通貨の相関関係、その有効性と判断方法

以上、この記事では通貨同士の相関関係が有効である理屈に加え、相関関係が成立しているかどうかの判断方法を2つ解説いたしました。

以下が簡単なまとめになります。

- 相関関係が有効な理由

→その時間帯に多くのトレーダーが取引しているため「統計」であるテクニカル分析の精度が高まるから - 通貨同士の相関関係を検知する手段

→プライスアクション、インジケーター、もしくはラインを使う、または組み合わせる(一番はラインが推奨)

このブログ『専業FXデイトレーダーの会』では、相関に頼らず少ない負担や労力ながら、1回のトレードで10%前後の利益率を出せているデイトレ手法、そのエントリーから決済までを図解していました。

ぜひ下記の記事からご覧になってみてください。

>【17事例】1回で10%以上の利率も。fxやゴールドの勝ち方で『チャネルライン最強』デイトレ手法の図解。

>取引1回で2桁の利益率〜トレンドラインのブレイク手法『加速点テクニカル』〜

>含み損0の高勝率。移動平均線とトレンドラインの順張りデイトレ手法の図解。

>ロールリバーサル最強のFXデイトレ手法〜エントリー条件や有効性、意味、集団心理について〜

>資金1万から500万に少額から一気に増やしたデイトレ手法の解説

>含み損ほぼなし。キリ番を利用した聖杯に近いFXのデイトレ手法。