<読まれている記事>

| 1 | 【17事例】1回で10%以上の利率も。fxやゴールドの勝ち方で『チャネルライン最強』のデイトレ手法の図解。 |

| 2 | 取引1回で2桁の利益率〜トレンドラインのブレイク手法〜 |

| 3 | 資金1万から500万に少額から一気に増やしたデイトレ手法の解説 |

| 4 | 【一覧】私のデイトレ手法を使って成果を出された方々の実績と感想 |

杉原です。

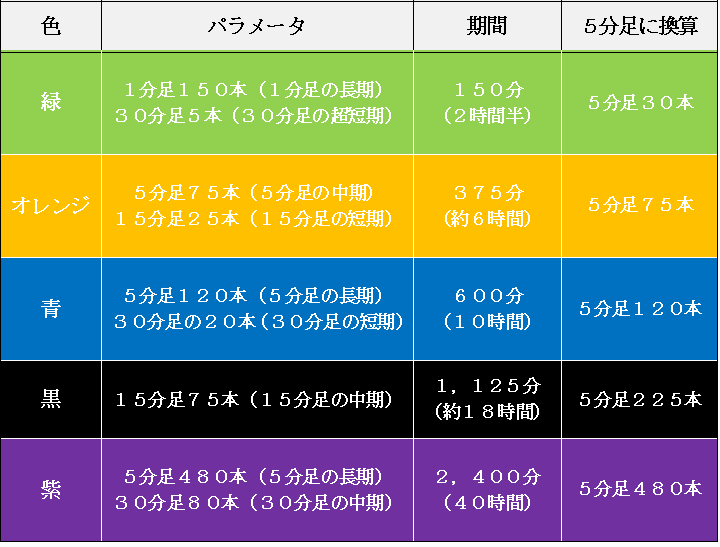

有名どころで大勢のトレーダーが利用しているテクニカル指標の「移動平均線」ですが、実際に私は補助的に以下のようなパラメータ(設定値)で利用していました。

表の通り、5分足に換算すれば、以下のようになります。

- 5分30本

- 5分75本

- 5分120本

- 5分225本

- 5分480本

以下の記事で、上記の設定を行っている理由を掘り下げて解説していますので、必要に応じて参照して頂ければ幸いです。

ただ、私はあえて、多くのトレーダーが推奨する5分足の20本や25本というパラメータを設定していません。

そんな20本/25本の代わりに、明確な理由があるため『30本』を設定しています。

そのため、意図的に20本/25本を使っていないのならば、その理由を教えて欲しいという相談を頂くことが少なくありませんでした。

そこで当記事では「なぜ多くのトレーダーが使う設定値の20本/25本ではなく、あえて30本を利用しているのか」を確固たる納得のいく理由とともに解説させて頂きたいと思います。

移動平均線5分足20本や25本を使わない理由

確かに20本/25本はよく使われるパラメータなので、効き目があることは間違いありません。

ただ、私の手法はあくまでもライントレードを主体として、ラインの重複にプラスして移動平均線をサポレジとして使っています。

(移動平均線がサポレジになる原理は、私のデイトレ手法に関する下記の案内資料をご参照ください)

参考:重複点テクニカル

その上で、20本/25本の代替として30本を使っていた次第です。

まず、5分30本は150分、つまり「2時間30分内に建てられたポジションの平均」になります。

要するに30分刻みなわけです。

そんな「30分足」はMT4やTradingViewをはじめ、その他のチャートソフトでも標準で装備されています。

実際、30分足をベースに30分刻みでトレードを行うデイトレーダー、スイングトレーダーも少なくありません。

そのような中期よりの短期スタイルであるトレーダーたちを包括した上での、建てられたポジションの平均価格帯の目安を読み取れるのが、2時間30分=150分=5分30本です。

ただ、

5分20本の場合は100分で1時間40分

5分25本の場合は125分で2時間5分

という「半端」な数値になり、30分刻みでポジションを持つ傾向にあるような、トレーダーたちの動向をあまり読み取れません。

また、そもそもグランビルの法則において、上昇相場を例にすれば、

1.ローソク足が移動平均線まで下降する前に反発上昇

2.ローソク足が移動平均線を一旦下回ってから反発上昇

という定義があります。

つまり、20本/25本を採択した際『1.ローソク足が移動平均線まで下降する前に反発上昇』する可能性をサポートラインとして狙う場合、30本よりもローソク足に近いため(上にある)、もしも逆行した時には「含み損」「損切り幅」を広げかねません。

ただ、20本/25本において『2.ローソク足が移動平均線を一旦下回ってから反発上昇』する可能性をサポートラインとして狙う場合であれば『1.ローソク足が移動平均線まで下降する前に反発上昇』する可能性をサポートラインとして狙う場合に比べ、低い価格帯での買い注文となるため、逆行した時には「含み損」「損切り幅」を抑えられるはずです。

その上で、実際に20本/25本、そして30本には大きな差がなくパーフェクトオーダー発動とあわせてトレンドラインなどとの重複を狙う際などにおいて、

20本

↓

25本

↓

30本

という順に上から並ぶようになります。

そのため、20本/25本における『2.ローソク足が移動平均線を一旦下回ってから反発上昇』が生じる際の「一旦下回った価格帯」になるのが30本との接触点になりやすいということです。

つまり、30本をサポートラインとした際に買い注文を出すことは、20本/25本から見た「一旦下回った価格帯」になるため、20本/25本をサポートラインとした場合に比べて、30本の場合は逆行時の「含み損」「損切り幅」を少なくできます。

また、20本や25本との接触時の際に建てるポジションより、30本時の買いポジションの方が、低い価格であることは間違いありません。

そのため、5分足30本の採択は「含み損」「損切り幅」のリスクを抑えると同時に、得られる利幅も大きくできる傾向にあるわけです。

以上、まとめると下記のような理由で、20本/25本を採択せず30本を代替としていた次第です。

- 5分30本は「150分=2時間30分という30分刻み」なので、5分20本(100分=1時間40分)や5分25本(125分=2時間5分)という半端な時間では得られない、30分刻みでポジション建てているトレーダーたちの平均ポジション価格を含めて読み取れる

→彼らの中で、含み損が出ている売りポジションがプラ転するタイミングになりやすく、利確の『買い注文』を出すトレーダーが増える傾向にある

→逆に、買いポジションが含み益から含み損に変わってしまったトレーダーは、「まだ損失を確定させたくない/これからプラ転するかもしれない」と、次の30分、さらに次の30分まで様子を見ようとして、損切りの『売り注文』を避ける傾向にある

→結果、5分30本をサポートラインとした際に、売り注文が減り、買い注文が増えるような原理があるということ

- 20本/25本をサポートラインとして使うより、30本をサポートラインとした方が「含み損」「損切り幅」を減少させると同時に利幅を増やすことが可能

→より安い価格でエントリーができるから

仮に30本ではなく、20本/25本を採択すると、30本を採択するメリットが無くなると同時に、含み損/損切り幅が広がり、利幅が狭くなるデメリットだけが残ってしまうということです。

以上から、20本/25本ではなく、あえて代替として30本を使用していました。

参考にして頂ければ幸いです。

ただ私自身、移動平均線はあくまでも「補助」として使っていました。

メインとなる『指針』は、パラメータ(設定値)がないことで、トレーダー同士の分析に差が生じにくい、

・キリ番

・水平ライン

・トレンドライン

などの「ライン」を軸にした不変的なロジックを、さらに補完するような形で移動平均線を使っていたわけです。

このあたりの詳しいロジックは、実際のエントリー場所も含め詳しく図解しているので、良ければ下記の資料をご覧になってみてください。

本ブログ『専業FXデイトレーダーの会』では、FXのデイトレード専業で勝ち続けるべく有益な情報を発信しています。

ぜひ他の関連記事もあわせてお読み頂ければ幸いです。

>納得させます。FXのデイトレで移動平均線の最適な設定値(パラメータ)と原理/理屈とは。