杉原です。

この記事では、私のデイトレード手法『重複点テクニカル』の実践者さまから頂いた質問/相談で「タイミングによって変わるトレンドラインの引き方」に対する私の回答を、共有したいと思います。

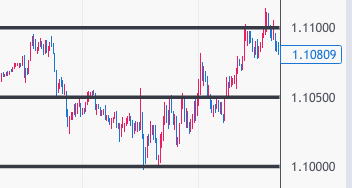

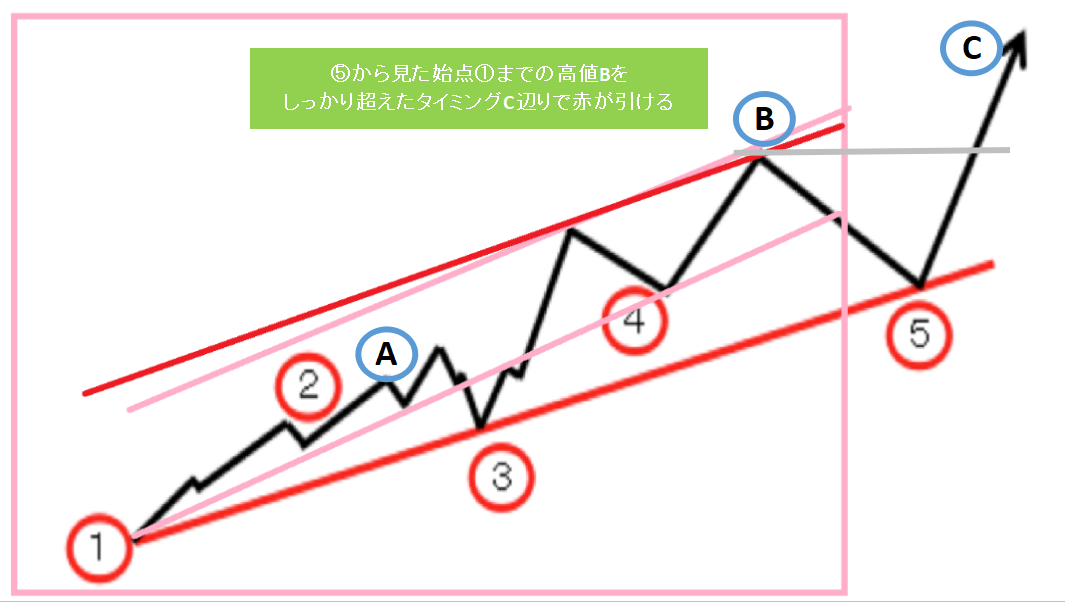

以下の画像を参考にしながら、ぜひ、この先の解説をご覧ください。

画像をクリックすると、別タブで開くので、画像を見ながら記事の閲覧が可能です。(一応、その都度、解説にあわせて画像を再掲載もしていきます。)

トレンドラインを引くタイミングによって変わるライン

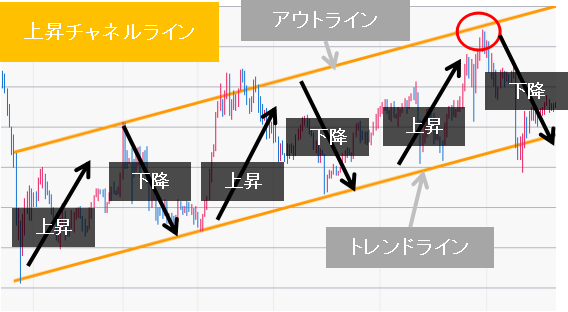

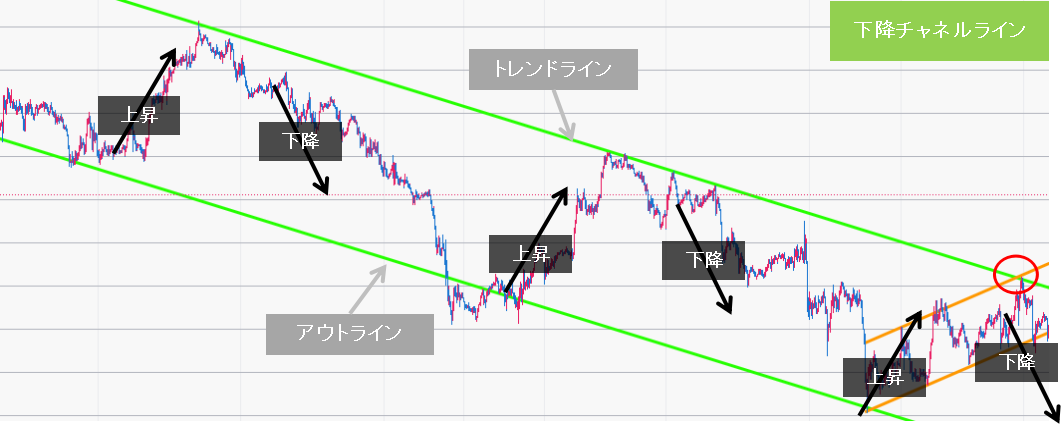

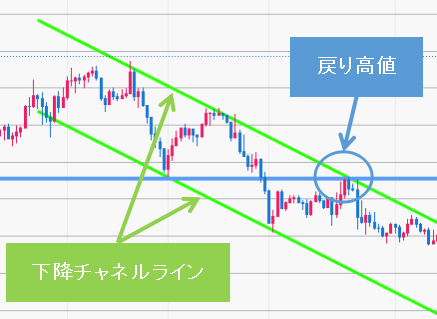

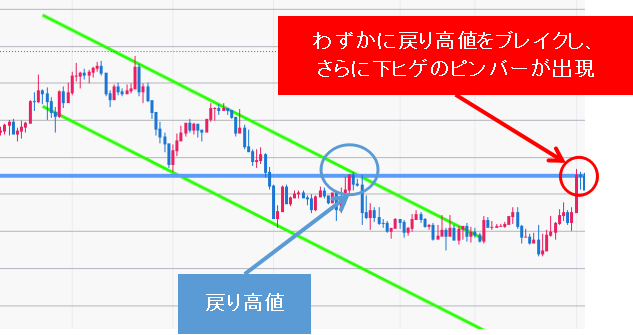

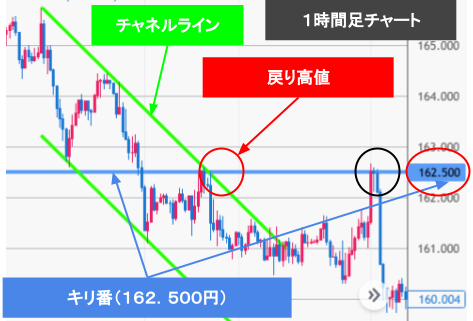

まず図に記載されたピンクのチャネルラインは、②の高値を上回ったA辺りのタイミングで引けるラインです。

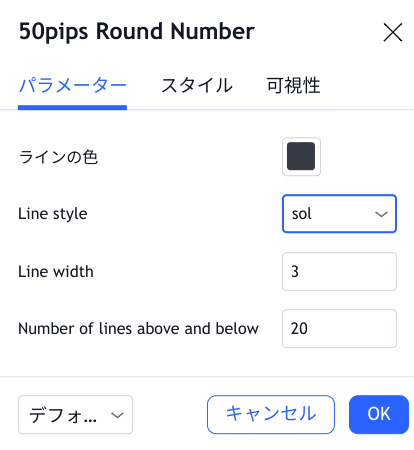

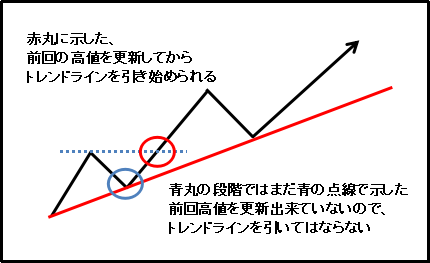

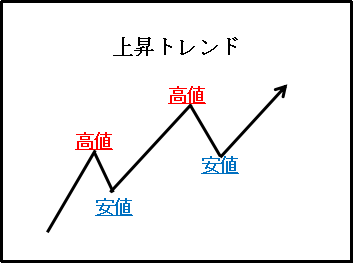

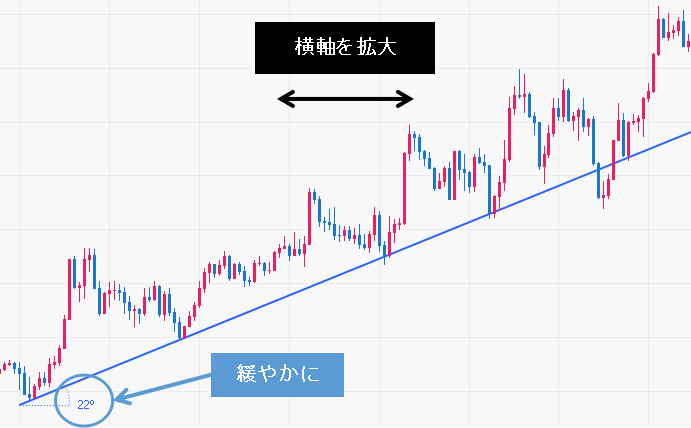

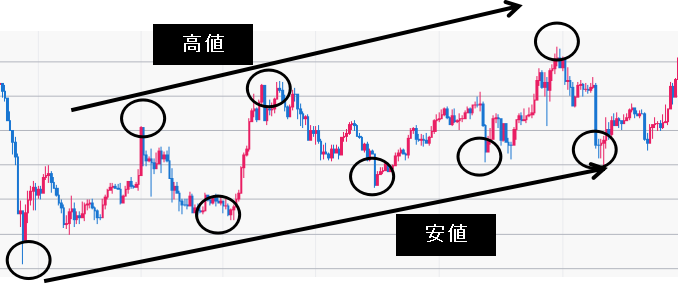

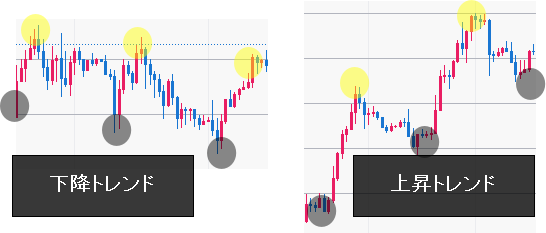

この辺りは、まさにダウ理論におけるトレンド定義(下図参照)通りのルールかと思います。

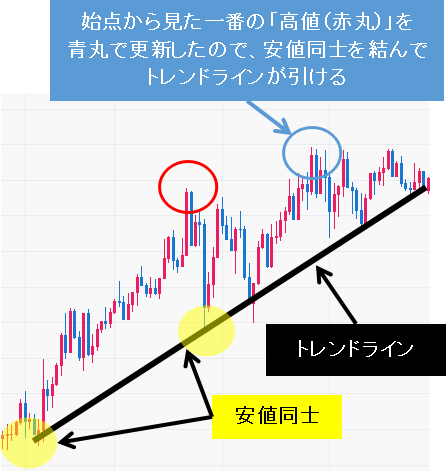

次に、上の画像にあるように「始点からここまでの高値を超えた」ことで上昇トレンドの続伸と捉えられるので、⑤から見た始点①までの高値Bをしっかり超えたタイミングC辺りで赤が引けるわけです。

「しっかり超えたタイミング」と記載したのは、わずかなブレイクで戻ってくる(下降してくる)可能性もあるからで、その場合、上昇トレンドを認識するトレーダーが少ないため、あまり意識されないトレンドラインになりかねません。

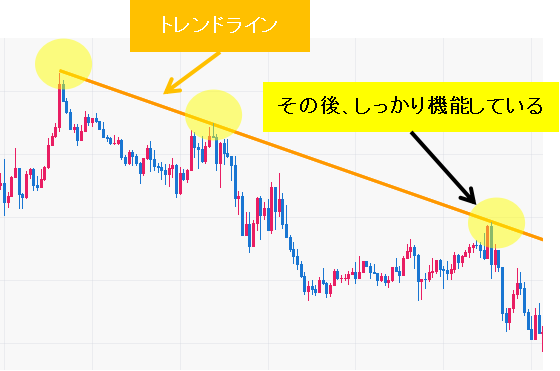

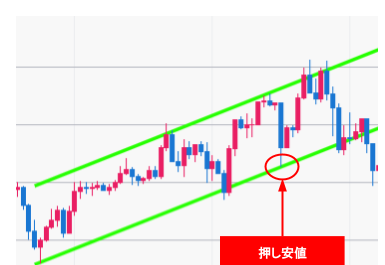

そもそもトレンドライン(チャネルライン含む)の本質は『ダウ理論に基づくトレンドの視覚化』です。

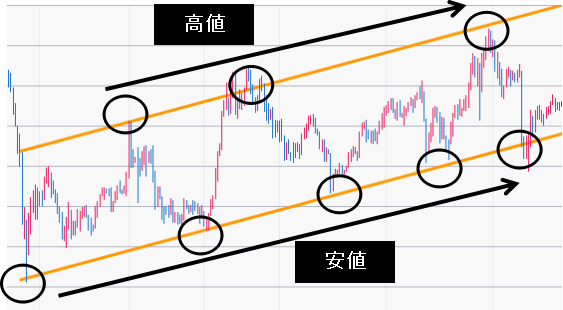

下記の画像にあるように、高値と安値が切り上がっている状態が上昇トレンドに他なりません。

つまり、最終的な①ー③ー⑤のトレンドラインを引けるのは、下記のように上昇トレンドの定義が満たされているからです。

- トレンドラインの「安値」として結んでいる①ー③ー⑤が切り上がっている

- ライン範囲における「高値」が切り上がっている

要するに、上昇トレンドの定義である高値と安値がともに切り上がっている(上方に更新している)状態こそがトレンドラインを引けるタイミングになります。

だからこそ、トレンドライン(チャネルライン含む)は『ダウ理論に基づくトレンドの視覚化』だということです。

大前提として、これらの話は『重複点テクニカル』に限ったことではありません。

ダウ理論のトレンド定義は、あらゆるテクニカル指標の根本になっている上に、あらゆる世界中のトレーダーが認識している「ルール」のようなものです。

ですので、そのトレンド定義を「視覚化」できるラインを引くことにより、はじめてトレンドライン(チャネルライン)の効果が発揮されます。

なぜなら、トレンドラインはパラメータ(設定値)がなくラインを引くトレーダー同士で差が限りなく少ない上に、

「ラインを引かないトレーダー」

とも「同じトレンド」を認識できることで、大勢のトレーダーと同様のトレンド分析が可能だからです。

以上から「ダウ理論に基づくトレンドの視覚化」が、トレンドライン/チャネルラインの本質になります。

以上、参考にして頂ければ幸いです。

追伸〜ラインと人間心理〜

トレンドライン、チャネルラインにしても水平ラインにしても、共通するのは人間心理に他なりません。

トレンドラインとチャネルラインは、先ほども書いたようにダウ理論の視覚化なので、多くの人が意識(思考)するダウ理論のトレンド定義に沿って人間心理を捉え引くわけです。

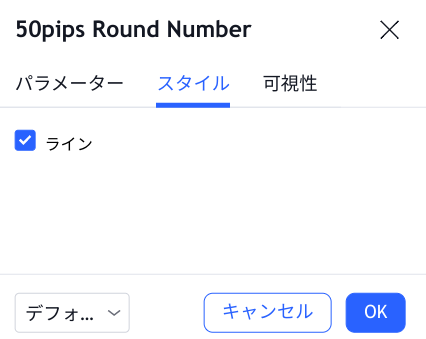

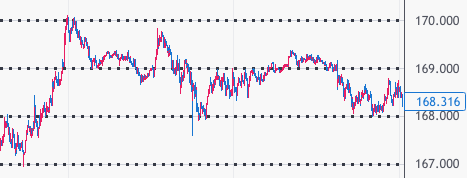

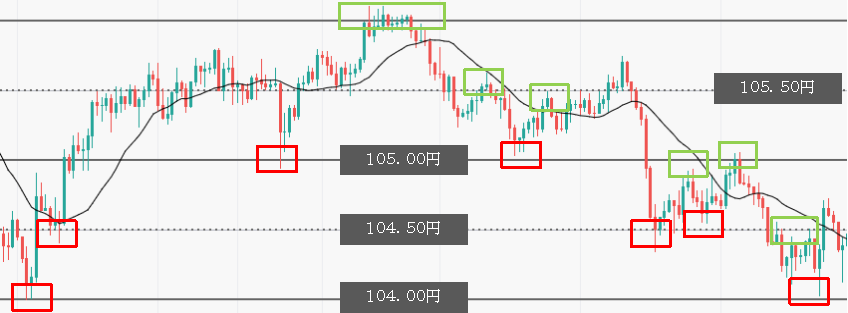

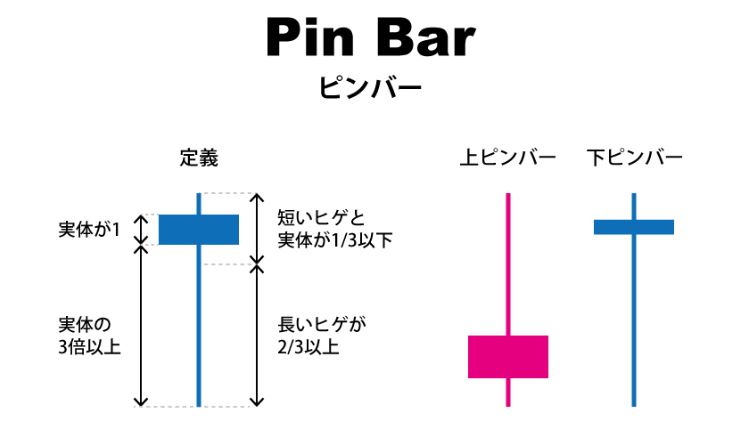

同じく水平ラインにしても、同じトレーダー目線に立って「意識される価格帯かどうか」を考えると効き目のある水平ラインになってきます。

例えば「3つの高値で引けるから、この水平ラインでトレードしよう」は、その3つの高値が目立っていれば良いですが、目立たない場合は意味がなく効き目もありません。

数学の試験問題における答えとは異なり、水平ラインを引く箇所はあらかじめ決まっておらず、

「何度か反応している高値(または安値)で引く」

と『暗記』のように意識してしまうと、自己都合になる他のトレーダーに意識されない水平ラインになるので注意が必要です。

単純に何度か反応しているだけでなく、その反応(高値または安値)が、今引こうとしているタイミングからチャートを見て、

「明らかに目立っているか」

「他のトレーダーも意識する反応(高値、安値)か」

という人間心理を考察しながら引くことで、効き目のある水平ラインが引けるようになってきます。

単に何回の反応があったから引く、ではなく、あくまでチャートを見ているトレーダーたちの『人間心理』を考えながら引くことが前提なので、暗記とは異なるわけです。

その練習としては、過去チャートで遡った上で、何千何万回と引いていき、引いたラインの反応を直に見ていくことが有効だと思います。

実際に私自身、最初は過去チャートで1つの通貨ペアを選択し、徹底してラインを引いて、そのラインの効き目を直に確認していました。

また、ラインは先ほども書いたように人間心理が含まれ、そんな人間心理は「普遍」なので別の通貨ペア/銘柄でも効き目があるはず・・・だからこそ、自信を持てた段階で、別の通貨ペアでも練習していたんです。

その上で、実際のトレードでは、ある程度のスピードも欠かせません。

そのため、取引可能な平日は、リアルなチャートでもラインの練習をしながら、ラインが引けない「待ち」の時間帯が多いので、その時間帯を利用して過去チャートでの練習も以下のように並行しました。

- リアルチャートで10銘柄ほどを開き、常にラインを引く+更新+削除を行う

- リアルチャートでは高値や安値の更新が起こらないとラインが引けないので、その他の「待ち時間」は過去チャートで練習を行う

どんな仕事でもそうかもしれませんが「やり方を知っている」と「実践ができる」は天と地ほど大きな違いがあると思います。

やはり、ただ知っているだけではなく、実戦できてこそ、初めて仕事になると思いますし、トレードの世界も変わらないと感じていました。

ただ、多くの人がラインを思うように引けず、その上、練習もせず、すぐに諦めてしまい、

・サインツール

・EA(自動売買ツール)

などに頼り、資金を溶かしている・・・というのが、この業界における何年も続くパターンです。

そもそも資本主義におけるお金は「出回っているものに限りがある」という本質があるので、お金は奪い合いの側面があると思います。

少なくとも、誰かのお金が、誰かに入るわけですから。

トレードにしても、誰かの負けが誰かの勝ちになるので、私としては、やはり奪い合い=競争だと思います。

そのため、どうしても裁量の要素が出る実力次第になる、ラインを引くという部分に関して、努力(練習)をして、他者よりもラインを引けるようになることが、勝つべくして勝ち続けることに繋がるはずです。

そんな資本主義の本質から考えると、誰もが同じタイミングでエントリーと決済を行う、

・サインツール

・EA

は、実践する人数や注文量が増えるほど、エントリーや決済のタイミングが「競合」し、注文そのものが通らない危険性があります。

そもそもサインツールもEAも、どうしても有効性のあるラインをロジックに組み込めないので、不変的に通用し続ける代物ではありません。

勝てても一時だけ、さらに上で書いたように、同じタイミングでのエントリーと決済による競合・・・という悪循環で勝てないわけです。

以上から、資本主義の本質から見ても、勝つべくして勝ち続けるには、差別化が発生する箇所=ライン引きの精度を上げる他ないと私は思います。

少なくともライン引きは、チャートに引けば答えがすぐに分かるので、料理人のような長期間の修行は必要ありません。

トライ&エラーが容易にできるからこそ、短期間での上達も見込めるということです。(もちろん、それなりの「練習量」は必要)

少なくとも、どんな仕事でも一人前になるには、経験値(練習量)は欠かせないと思います。

ただ、ライン引きの場合、リアルチャートだけでは、高値や安値の更新が起こらないとラインを引けませんが、過去チャートを使えば膨大な練習を短期間で一気にできるので、それほど時間を掛けずに上達が可能なわけです。

まさに過去チャートでの練習は、有名漫画ドラゴンボールにあった、1日で1年分の修行ができる「精神と時の部屋」のイメージかと思います。(ドラゴンボールを存じてなかった場合、申し訳ないです。。。)

引用:https://www.gozu-yumotokan.com/blog/2057/

先ほど書いたようにラインは普遍的な人間心理が反映されたものに他なりません。

そのため、過去チャートでもしっかり反応するラインは、リアルチャートでも同様に反応する効き目あるラインになるはずです。

だからこそ、過去チャートでの練習は有効となります。

ただ実際のところ、多くのトレーダーがラインを引く訓練、練習していないのが実情です。

もちろん、どうしても手作業が入るので、楽なサインツールやインジケーター、EAに頼るのは仕方ないと思います。

ただ、ライン引きの練習は、チャートを見てすぐに答えが分かり、上達するにつれて、ラインの有効性がハッキリ分かり練習そのものが楽しくなる・・・と思いますし、私はそうでした。

ライン引きの上達にともなって確固たる自信がつくことで「早くトレードしたい」という気持ちが沸き上がってくるわけです。

気付けば、ライン引きのレベルと収益が比例していくようになります。

繰り返しで恐縮ですが、ラインは人間心理の反映であり、そんな人間心理は時代によって変わるものではなく「普遍的」なものです。

ですので、ライントレードは一時的にしか勝てない手法ではなく、人間心理が在り続ける限り普遍的に有効性がある手法に他なりません。

だからこそ、ライントレードの重要な要素であるライン引きの訓練/練習は「勝つべくして勝ち続ける」ことに直結し、必ず安定的な収益に繋がるはずです。

慣れない内は難しいこと、悩むこともあるかもしれません。

ただライントレードを習得した「その先」には、他の手法では得られない安定的な収益へと繋がっていくことは間違いありませんので、どうぞライン引きの訓練/練習に励んで頂ければ幸いです。

当ブログでは、1回のトレードで10%を超える利益率を出すデイトレ手法、そのエントリーから決済までを図解しているので、ぜひ下記の記事もご覧になってみてください。

>【17事例】1回で10%以上の利率も。fxやゴールドの勝ち方で『チャネルライン最強』デイトレ手法の図解。

>取引1回で2桁の利益率〜トレンドラインのブレイク手法『加速点テクニカル』〜

>含み損0の高勝率。移動平均線とトレンドラインの順張りデイトレ手法の図解。

>ロールリバーサル最強のFXデイトレ手法〜エントリー条件や有効性、意味、集団心理について〜

>トレンドラインとキリ番を使った聖杯に近いFXのデイトレード必勝法

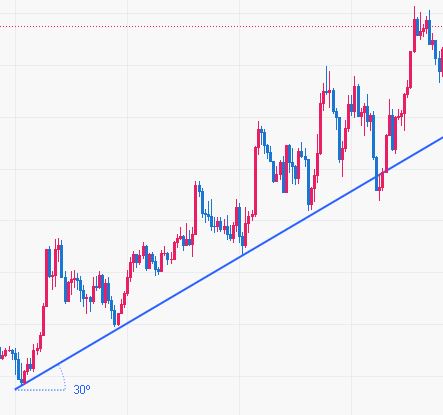

>正しいトレンドラインの引き方と角度は何度が良い? 許容範囲と落とし穴も解説。

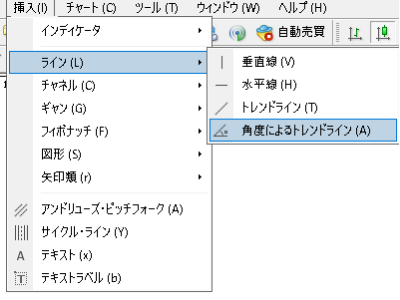

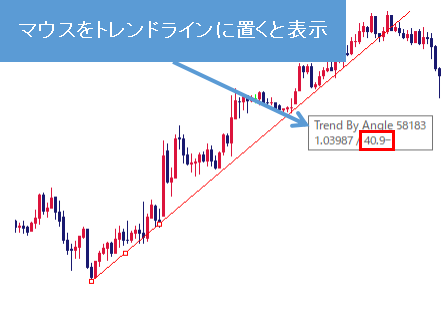

>Tradingviewでトレンドラインの「角度」を自動で計算する方法

出典:https://fx-quicknavi.com/chart/price-action/

出典:https://fx-quicknavi.com/chart/price-action/