杉原です。

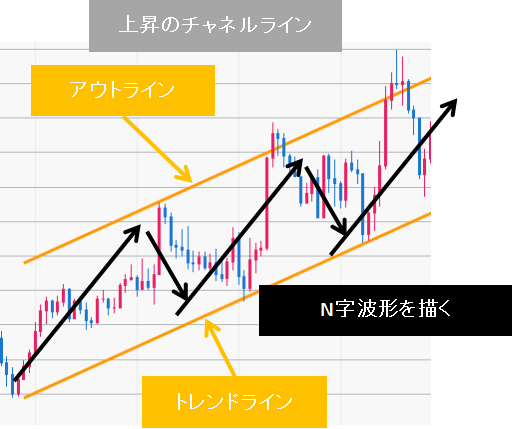

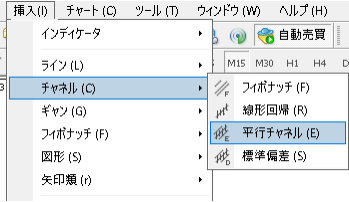

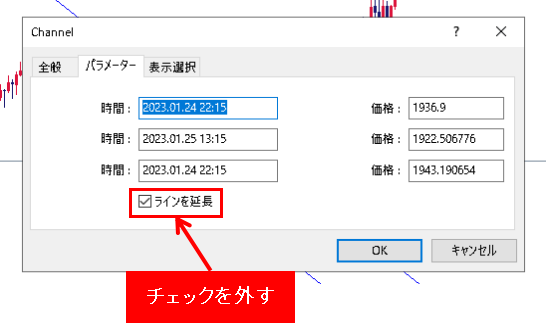

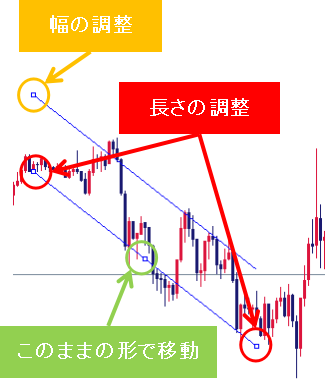

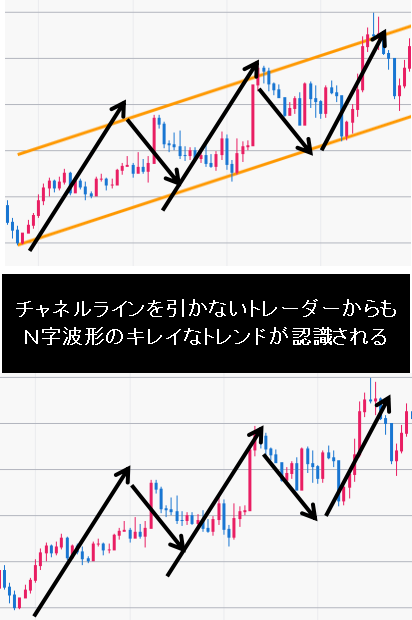

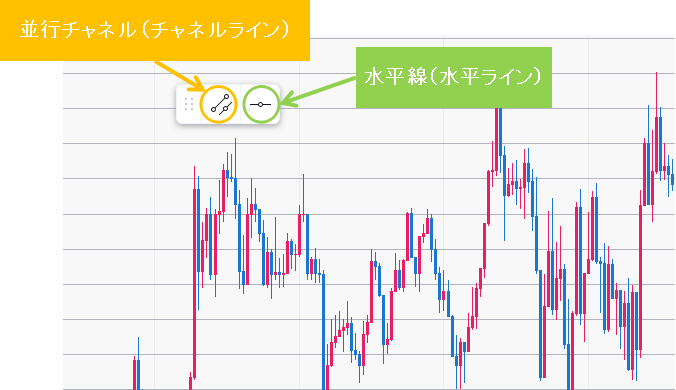

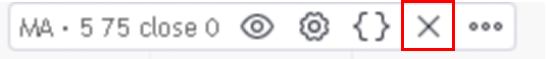

チャネルラインはトレンドラインと平行に引けるアウトラインによって構成され、下図のようにN字の波形を描く、誰が見ても「強いトレンド」を見つけ出せる有能なテクニカル指標と言えます。

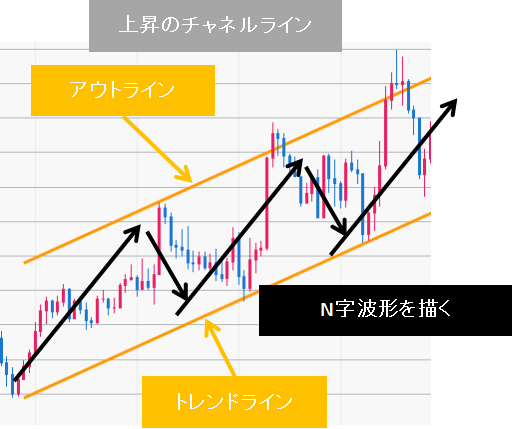

そんなチャネルラインで見つけられる「N字の波形を描くトレンド」は、ラインを引かないトレーダーからも明確にトレンドが意識されやすいため、ラインを引く/引かないに関係なく大勢のトレーダーと「同じトレンド」を狙えることで高い精度に繋がっているわけです。

ただ、いくらチャネルラインの有効性が高いと言っても、取り組むトレード手法によっては「チャネルラインの『だまし』によって勝てない」と感じるトレーダーも決して0ではありません。

どんなテクニカル指標でも、その指標を上手く使えないと、だましが出てしまい望み通りに勝てないことは避けられないと思います。

そこで当記事は、チャネルラインの「だまし」で勝てない事態を避け、チャネルラインの有効性を発揮させるテクニック/解決案を、下記のような視点で解説させて頂く次第です。

- チャネルラインの引き方

- 決済のタイミング

- トレードの時間帯

- チャネルラインとの組み合わせ

チャネルラインを使った実際のデイトレード事例は、エントリー場所を含むロジックなど、有効な原理から解説した下記の記事がありますので、当記事とあわせて参照頂ければと思います。(別タブで開きます)

>【17事例】1回で10%以上の利率も。fxやゴールドの勝ち方で『チャネルライン最強』デイトレ手法の図解。

>チャネルラインだけで勝てる「3点目」を狙ったデイトレ必勝法

>「FXのプロもうなる?」チャネルラインを使った最強デイトレ手法

引き方から考えるチャネルラインでだましに遭って勝てない対策

まず最初に考えるべき、チャネルラインのだましで勝てない原因は、チャネルラインの「引き方そのもの」かと思います。

そもそもテクニカル分析は統計であり、より大勢のトレーダーと同じ視点で分析することで、初めて効き目が出てくるものです。

ですので、自分しか意識しないような、あまりにも「自己都合」なチャネルラインを頼りにトレードをすれば、だましに遭遇して勝てない原因にあなるのは自然かと思います。

そんな自己都合なチャネルラインでだましに遭わないためには、正しい引き方が欠かせません。

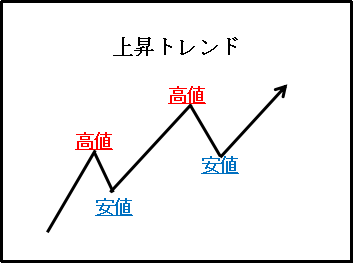

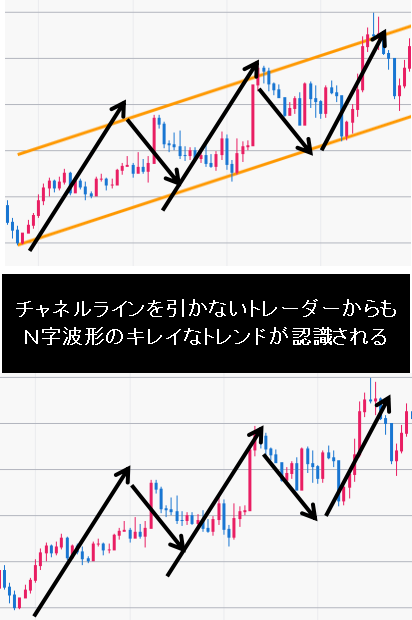

その上で、チャネルラインの正しい引き方は、まず「ダウ理論のトレンド定義」に沿っていることが大前提となります。

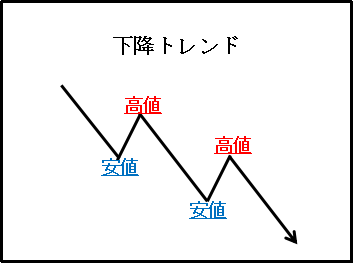

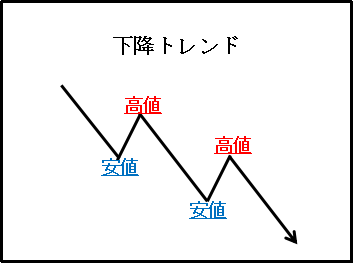

世界中のトレーダーに意識されるダウ理論において、トレンドの定義は、

・上昇トレンドは高値と安値がともに、前回の高値と安値を上回っていること

・下降トレンドは高値と安値がともに、前回の高値と安値を下回っていること

とされており、視覚化したものが下の図です。

チャネルラインを引く際には、上記のダウ理論におけるトレンドの定義を意識し、ダウ理論に反しないように引くことが重要なわけです。

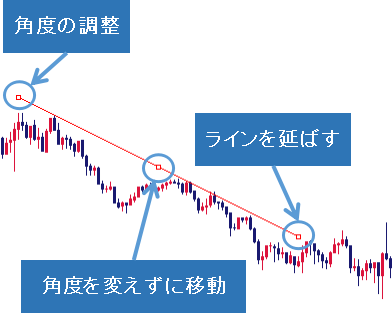

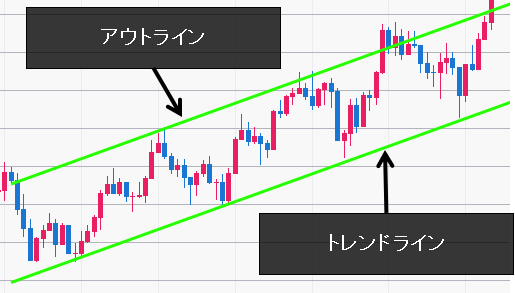

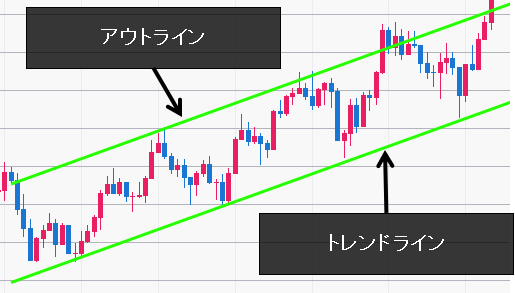

少なくともチャネルラインは「トレンドライン」と「アウトライン」という2本のラインをセットにして成り立つ指標に他なりません。

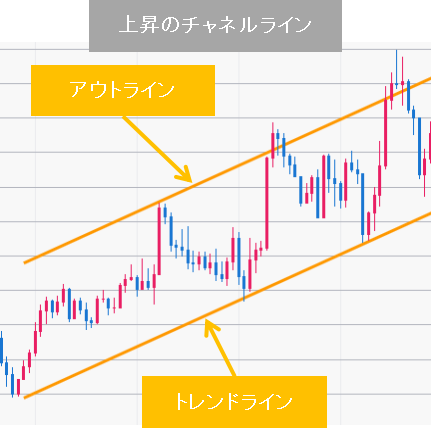

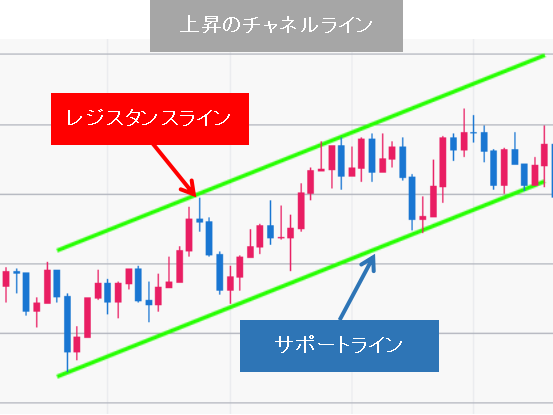

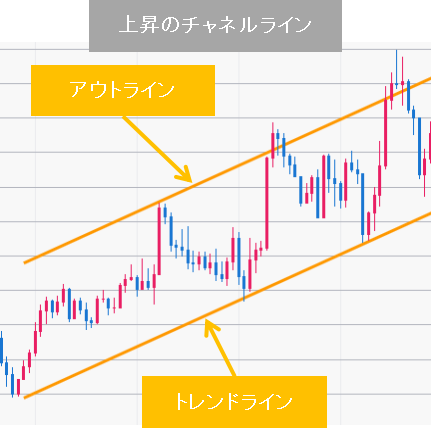

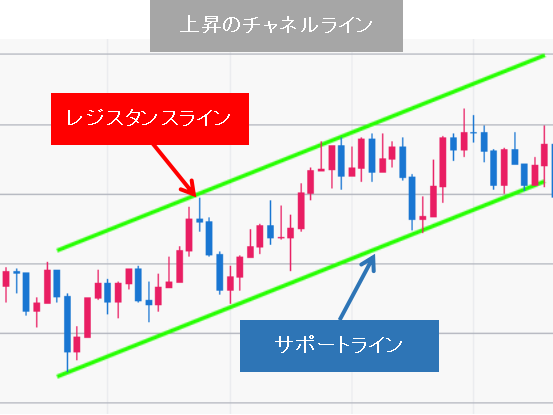

そのため、上昇のチャネルラインであれば、

の両方で結ばれる「高値」と「安値」がそれぞれ前回の価格帯を上回っている必要があります。

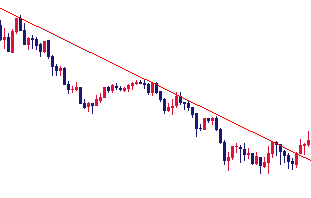

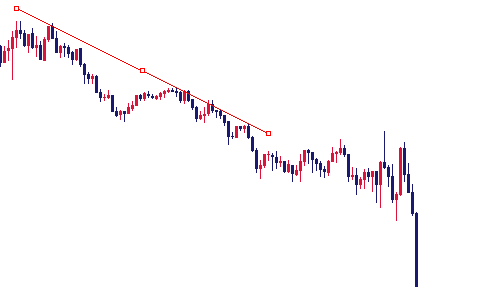

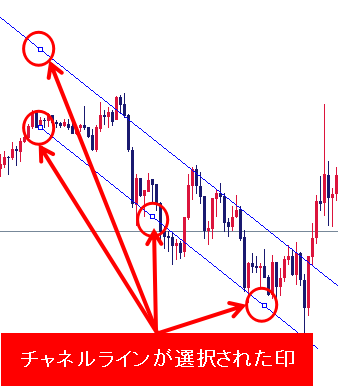

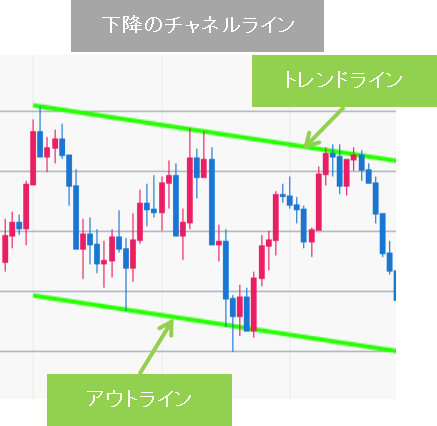

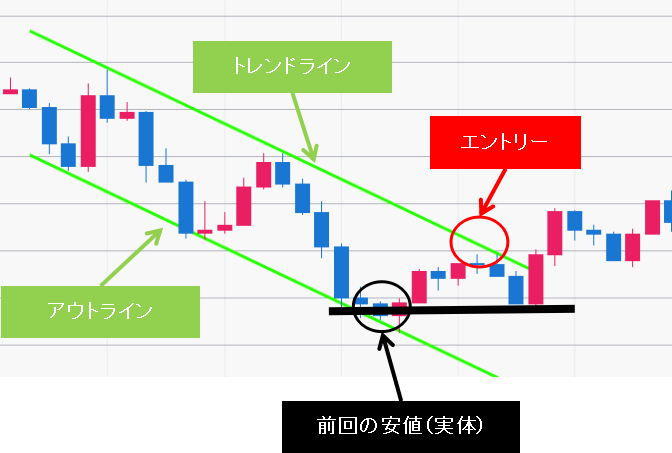

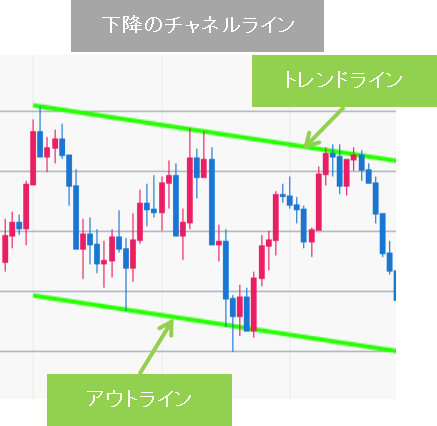

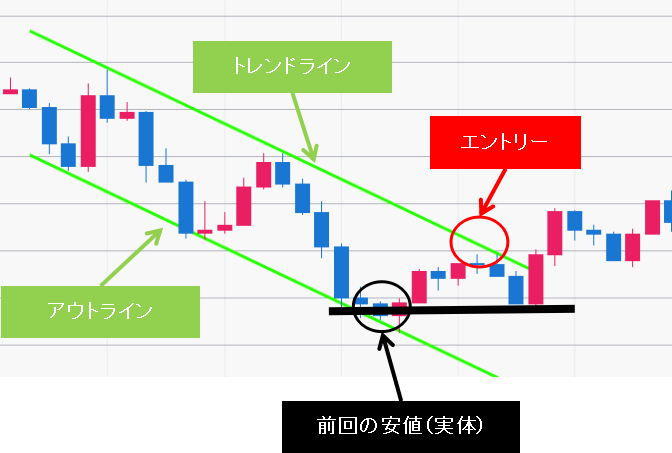

逆に下降のチャネルラインであれば、下図のようにトレンドラインで結ばれる「高値」とアウトラインで結ばれる「安値」が、それぞれ前回の価格帯を下回っていることが必要です。

チャネルラインのだましに遭遇して勝てないトレーダーの中には、初めからダウ理論に則ったラインが引けていない可能性があるので、改めて注意してみると良いです。

または、元々は正しく引かれたチャネルラインだったものの、時間が経過して相場が動いたことで、すでにダウ理論のトレンド定義が成立していないラインになっている可能性も0ではありません。

そんなトレンド定義がすでに成り立っていないチャネルラインを頼りにトレードをしてしまえば、効き目が無くなっているため「だまし」になり勝てないことは自然な話かと思います。

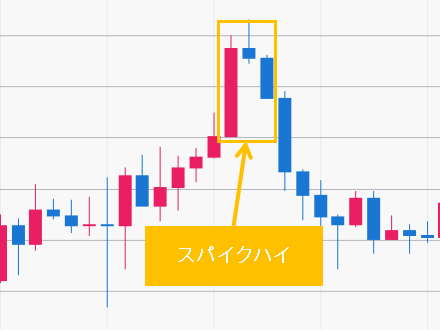

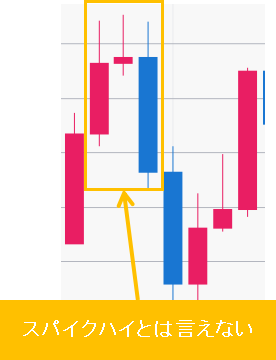

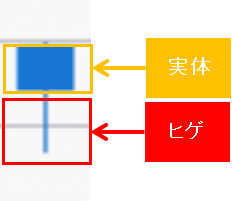

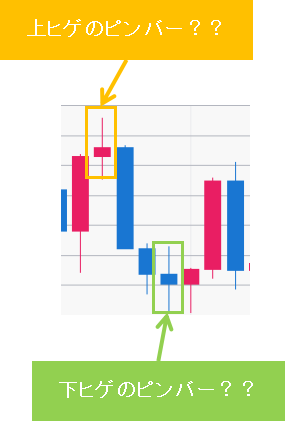

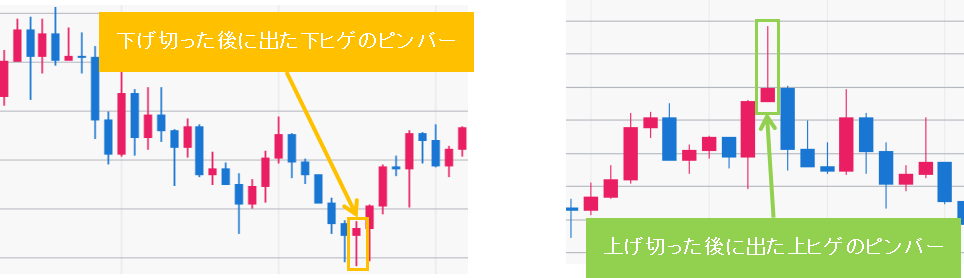

チャネルラインのだましを防ぐ引き方は「ヒゲ」か「実体」か

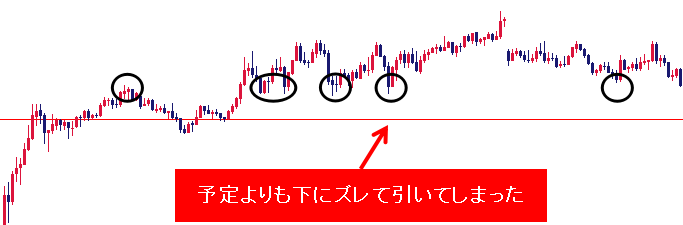

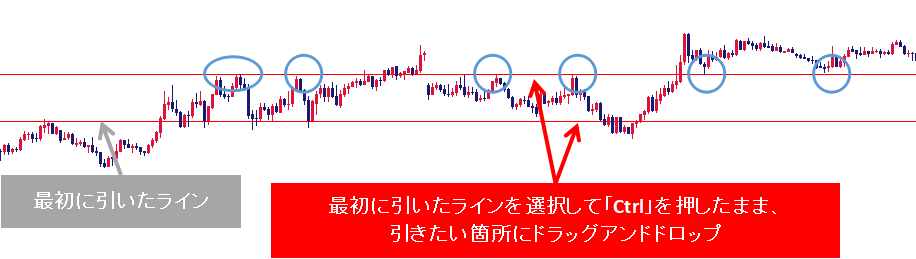

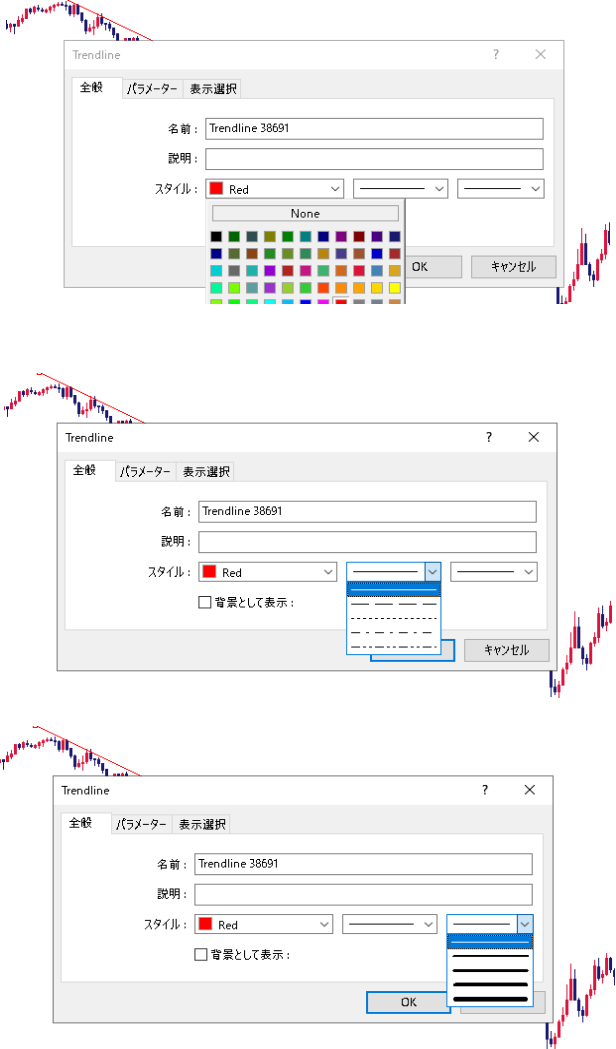

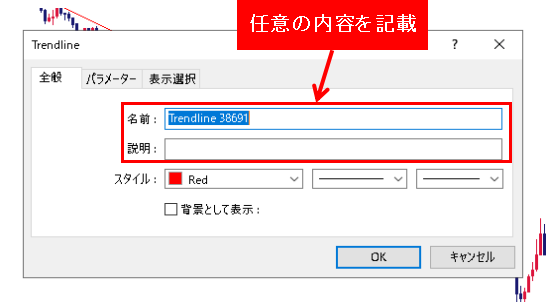

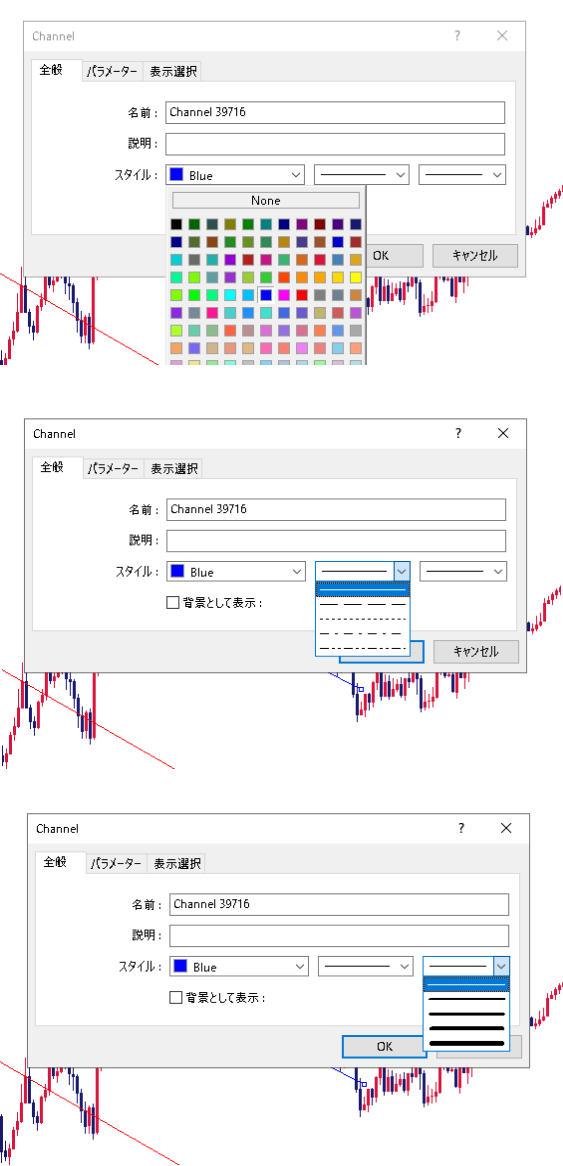

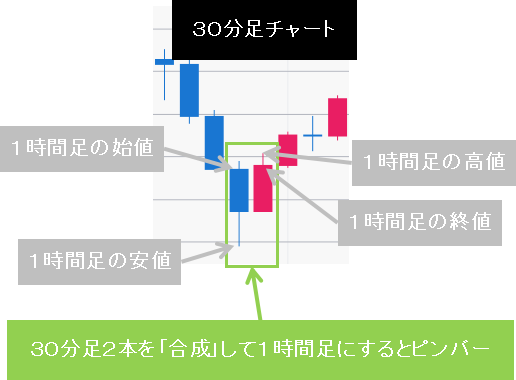

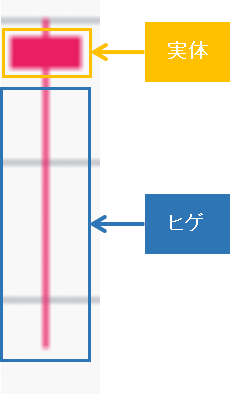

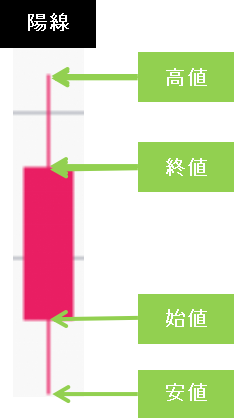

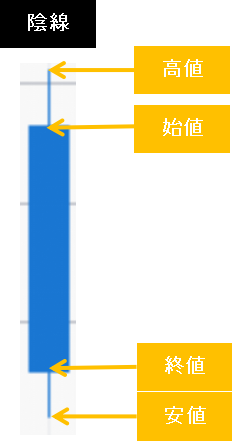

チャネルラインは「ヒゲ」または「実体」で引く場合によって、ラインの引かれ方が変わります。

その上で、チャネルラインを構成するトレンドラインに関しては、実体よりもヒゲで引かれるラインの方が効き目が強いことは間違いありません。

なぜなら、実体で引く場合は「その時間足」でしか引けないラインになり、対してヒゲで引くことで「別の時間足」でも有効なラインになって、より大勢のトレーダーから意識される可能性が高いからです。

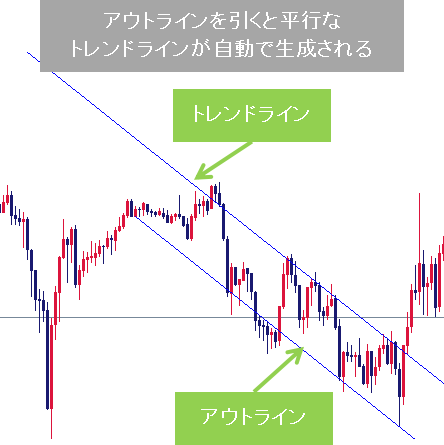

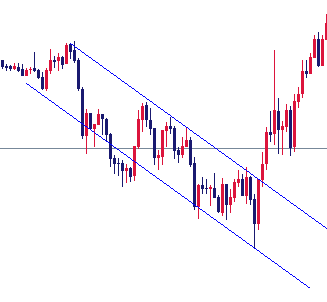

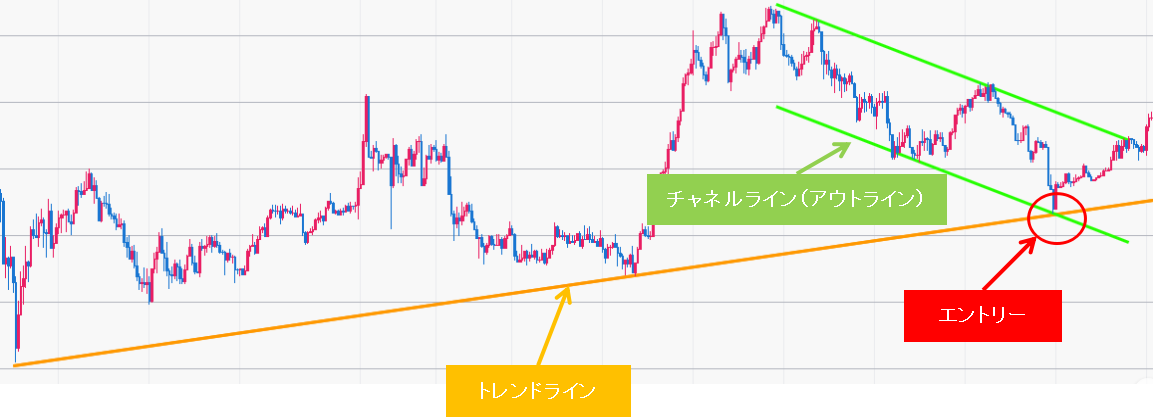

実際に下の図は、トレンドラインをヒゲ同士で引き、そのトレンドラインに平行なアウトラインを引いて構成されたチャネルラインで、3点目を狙う形で非常に高い有効性を発揮します。

上の図で示したようなチャネルラインの3点目を狙うデイトレード手法は、

上位足、下位足から見ても等しく描かれるため、より大多数のトレーダーから意識されるラインになって有効性が強い手法です。

さらにN字の波形を描いていることで、ラインを引く/引かないに関係なく大勢のトレーダーが下降トレンドを意識し、新規の「売り注文」が殺到しやすくなります。

そのため、精度(勝率)が高いだけではなく、発生する「含み損」が極めて小さくなるので、安全にロットを上げられて利益率を大幅に高めることが可能です。

そんなチャネルラインを使った手法は、ブログのご挨拶や実践者の感想でも掲載しているように、1日単位で10%以上の利益率を出しているデイトレ手法の一部で、下記の記事にてエントリー条件を含むロジックを公開しているので良ければご覧になってみてください。

>チャネルラインだけで勝てる「3点目」を狙ったデイトレ必勝法

採用する時間足によってチャネルラインのだましは防げるか?

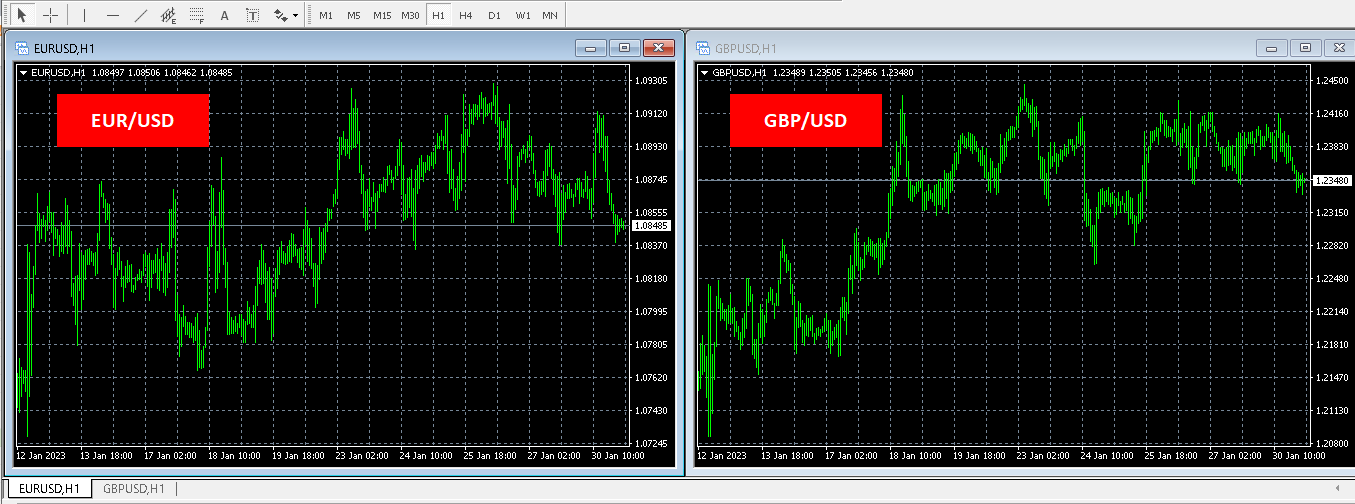

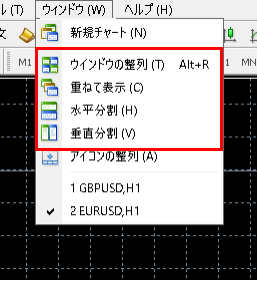

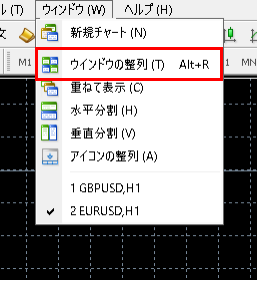

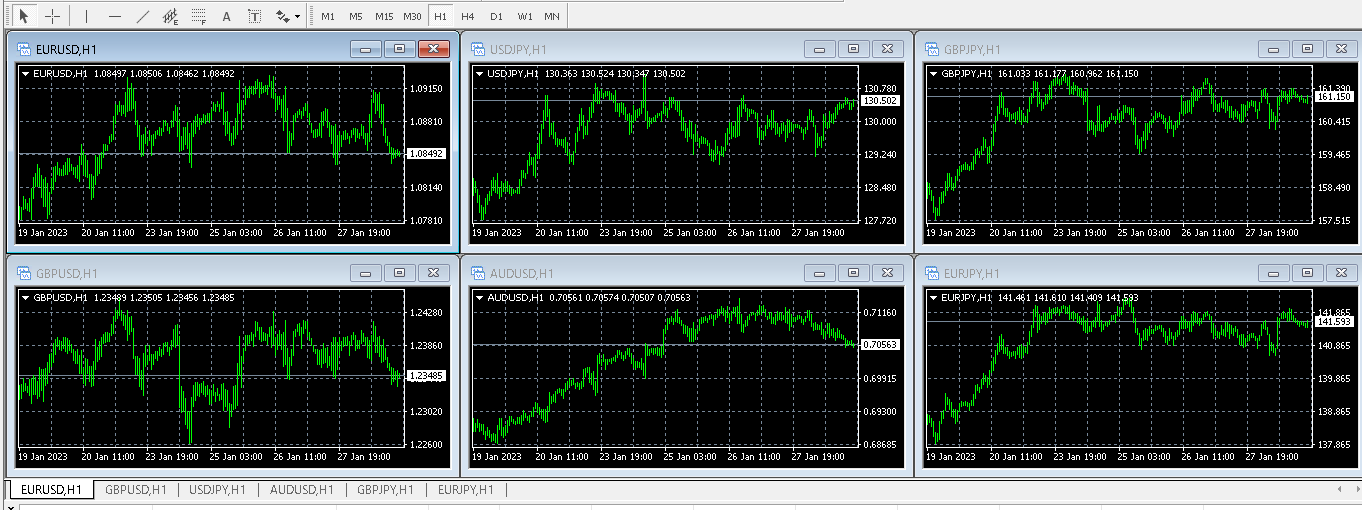

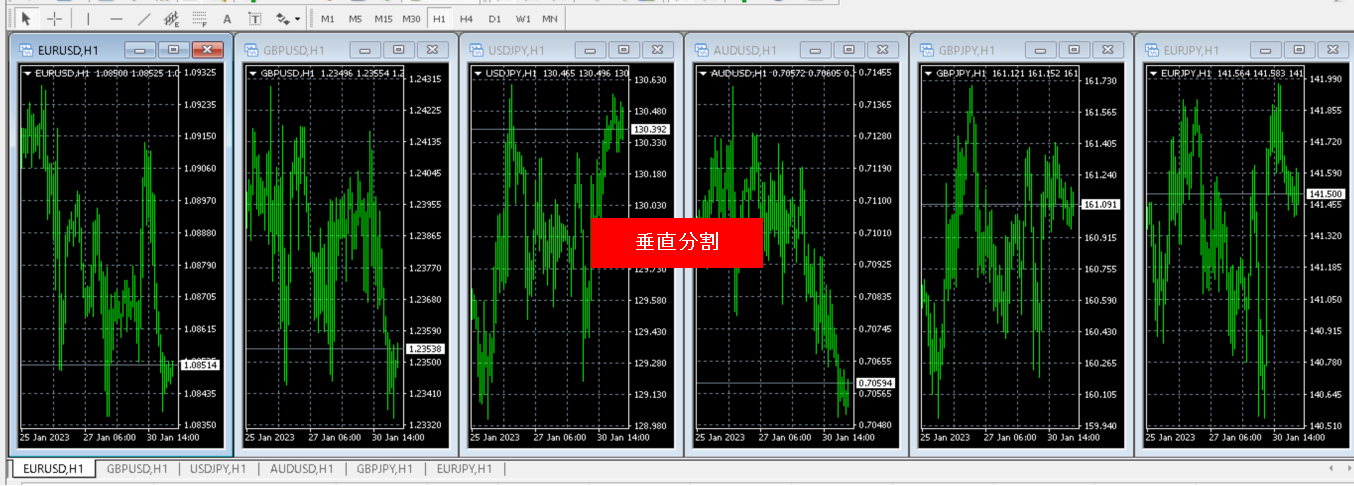

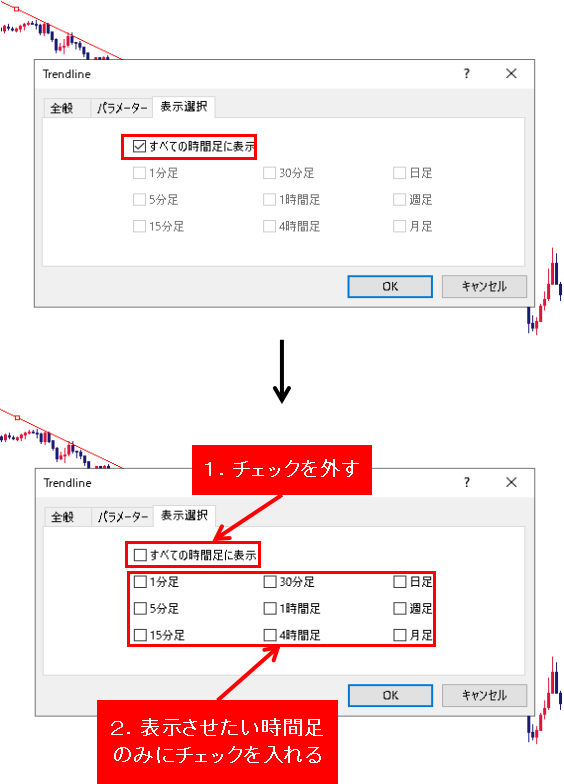

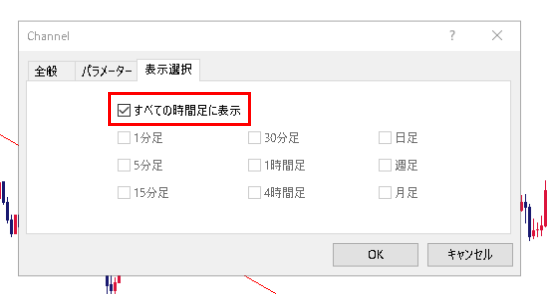

5分足のような下位足で引けるチャネルラインは、期間が短いと、1時間足のような上位足では埋もれてしまいラインとして認識されません。

逆に1時間足のような上位足で引けるチャネルラインは、それなりの長い期間になるため、5分足をはじめ1時間足よりも下位の時間足でも等しく認識されます。

このような観点から考えると、より大勢のトレーダーに意識されやすい、上位足で引けるチャネルラインの方が優位性があるように感じるかもしれません。

確かに上位足で引けるチャネルラインの方が注目度は高いので、大勢のトレーダーに意識されることで、より機能しやすい可能性はあると思います。

ただ、下位足は短期トレーダーだけではなく、より優位な価格帯/タイミングでエントリーして利益を増やしたい中長期トレーダーからも見られることも少なくありません。

また、先ほども書いたように、チャネルラインはN字波形によるラインを引かないトレーダーからも明確に認識されるトレンドを見つけ出せるので、ラインを引く/引かないに関係なく多くのトレーダーと同じトレンド分析が可能です。

そのため、下位足でしか引けないチャネルラインだからと言って、上位足で引けるチャネルラインよりも、極端に効き目が弱まり「だまし」が増えるとは言えない・・・私は思います。

その上で、いつかは必ず効き目が無くなりブレイクされるため、正しく引いた、どんなラインだろうと、だましは時間足に関係なく存在するというのが私の考えです。

以上から、上位足で引けるチャネルラインだからと言って、それだけで「だまし」を防げるとはならないと考えていました。

ここまでの話を踏まえた上で、チャネルラインのだましによって勝てない対策としては、

・エントリー後に決済するタイミング

・チャネルラインを使ってトレードする時間帯

・チャネルラインと組み合わせる指標

という順に、この先で具体的な対策案を解説いたしますので、引き続き、このまま読み進めて頂ければ幸いです。

決済のタイミングから考えるチャネルラインでだましに遭って勝てない対策

本来だましは、使っているテクニカル指標で負けることを指すと思います。

その上で、実はエントリー時点ではチャネルラインがしっかり機能していたものの、決済(利確)を伸ばそうとしすぎて、目標となる利確の価格帯まで伸びずに、逆行して損切り・・・

というケースで負けることは割と少なくありません。

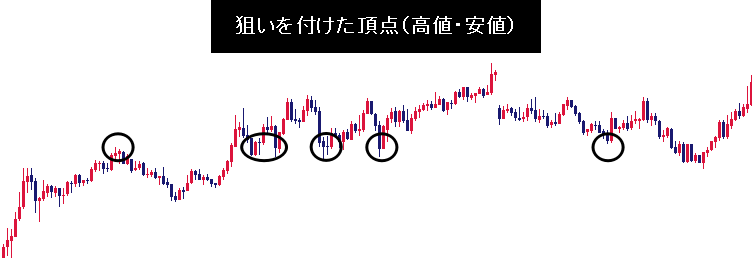

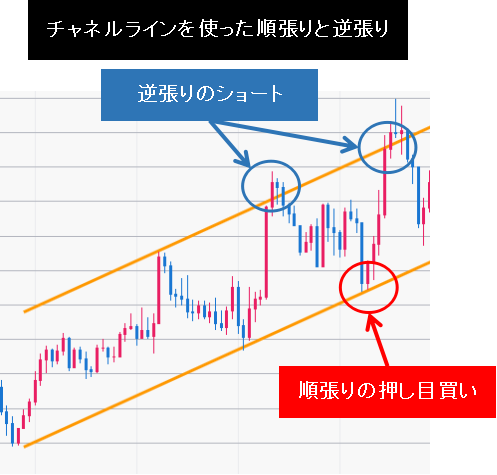

そんなチャネルラインは、下図のように、トレンドラインとアウトライン同士で反発し合うという性質があります。

このような対になる互いのライン同士で反発し合う性質から、

トレンドライン側での反発でエントリー

↓

対になるアウトラインで決済(利確)

このようなロジックを考えるトレーダーは割と多いです。

実際にアウトラインを利確に利用することを推奨している、書籍やブログ/サイトも少なくありません。

ただ、アウトラインまでポジションを持ち続け、利確を先延ばしにすることは、チャネルラインを使ったトレードの精度(勝率)を極端に落としていると私は思います。

まず、下降トレンドであれば、先ほども触れたダウ理論のトレンド定義で考えれば、高値と安値の「両方」が前回よりも下回る必要があるので、

・前回の安値を下回れば下降トレンドの継続

・前回の安値を下回らなければ下降トレンドの終了

このように大勢のトレーダーから意識されるため、前回の安値となる価格帯あたりでは、

・すでに売りポジションを持っているトレーダーからは利確の「買い注文」

・一時的な反発を狙った逆張りトレーダーからは新規の「買い注文」

などが入りやすくなるわけです。

ですので、下の図で示したように、トレンドライン側でエントリーしたものの、アウトラインまで伸びず、前回の安値で反発して逆行し始める場合は少なくありません。

このような例は少なくないため、アウトラインまで利確を先延ばしにするトレーダーにとっては「チャネルラインのだましによって勝てないトレードだった」と考えるかもしれません。

ただ、本当に前回の高値や安値でトレンドの動きが止まることは多いため、私自身、チャネルラインを使ってのトレードを行いますが、アウトラインまで利幅を伸ばすことは基本的にありません。

やはり、ここまで説明した理由から、前回の高値や安値で利確した方が精度(勝率)が極端に上がるからです。

以上から、対になるアウトラインまで利確を先延ばししてポジションを持たず、

・上昇のチャネルラインであれば前回の高値

・下降のチャネルラインであれば前回の安値

で利確してしまうことが、チャネルラインでの「だまし」による勝てない原因の解決に繋がっていくと思います。

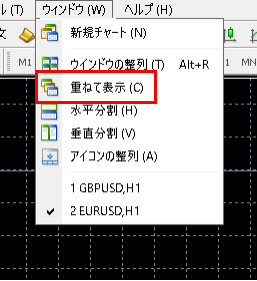

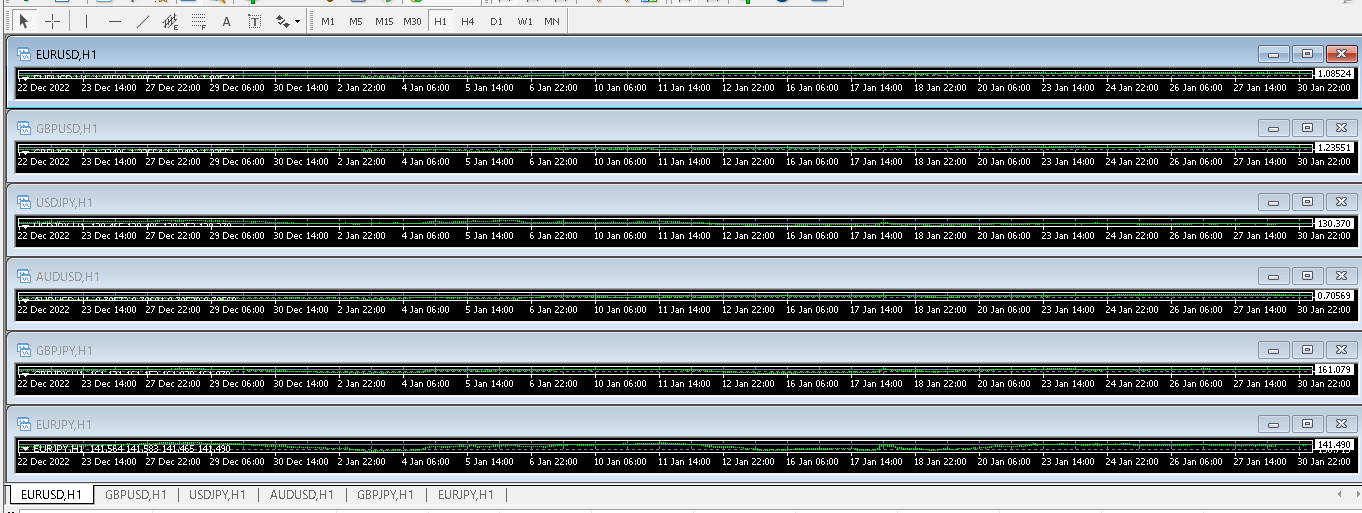

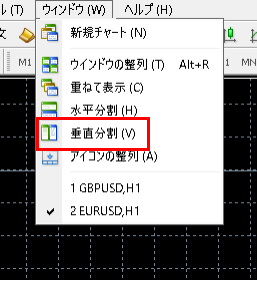

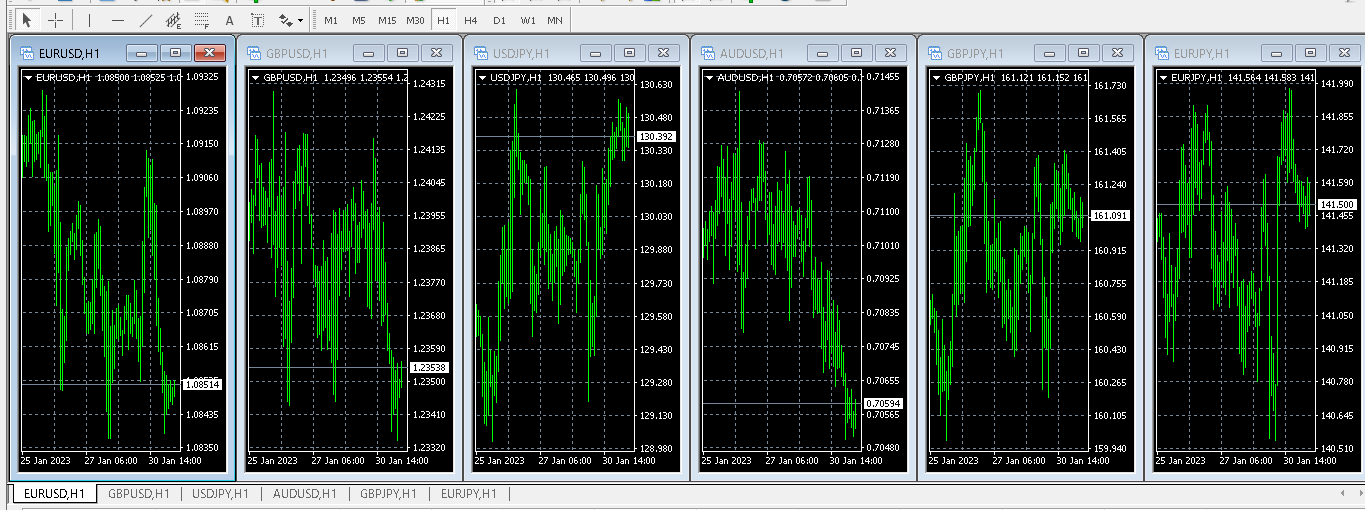

トレードの時間帯から考えるチャネルラインでだましに遭って勝てない対策

これは決してチャネルラインだけに限った話ではないのですが、テクニカル分析は統計なので、参加トレーダーが少なければ、そもそも効き目が弱まってしまいます。

それが結果的に「だまし」で勝てない現象に繋がってしまうわけです。

ですので、参加トレーダーが極端に少なくなる時間帯はチャネルラインのだましで勝てない可能性が高くなってしまいます。

そんなトレーダーの参加率が低い時間帯は、

・東京時間が始まる9時前

・ニューヨーク時間の活発さが無くなる翌2時以降

であり、このような参加トレーダーが少ない時間帯では、テクニカルの効き目そのものが弱まるので、いくら正しく引いたチャネルラインでも、だましに遭遇し勝てない傾向があるのでご注意ください。

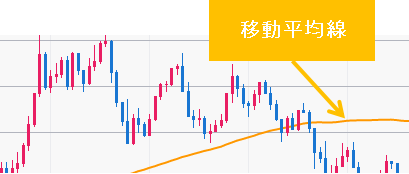

チャネルラインとの組み合わせから考えるだましに遭って勝てない対策

チャネルラインのだましを防ぎ勝てないトレードを避けるための、最後となる対策は、チャネルライン1つのみではなく、別のテクニカル指標や指針となるものと組み合わせるという方法です。

チャネルラインとの組み合わせによって、頼りにするチャネルラインの精度を高めるという考え方になります。

ただ、どんな指標でも、組み合わせればチャネルラインの精度を上げられるとは限りません。

それぞれのテクニカル指標には「性質」があり、相性が悪ければ、チャネルラインの精度を高めるどころか、逆に下げてしまう恐れもあるからです。

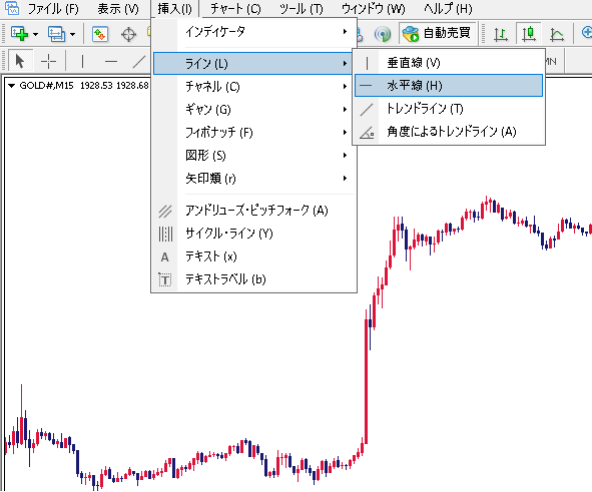

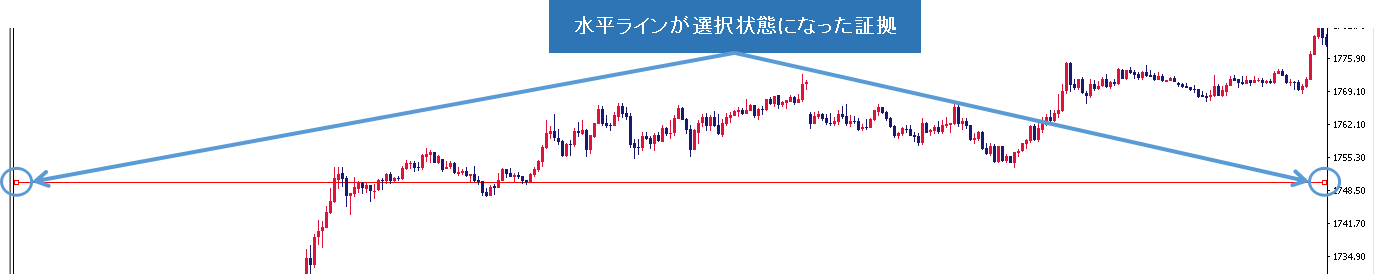

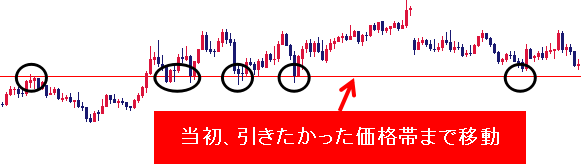

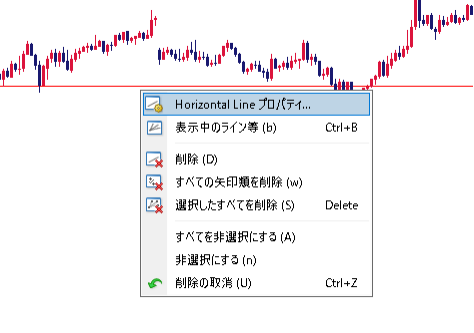

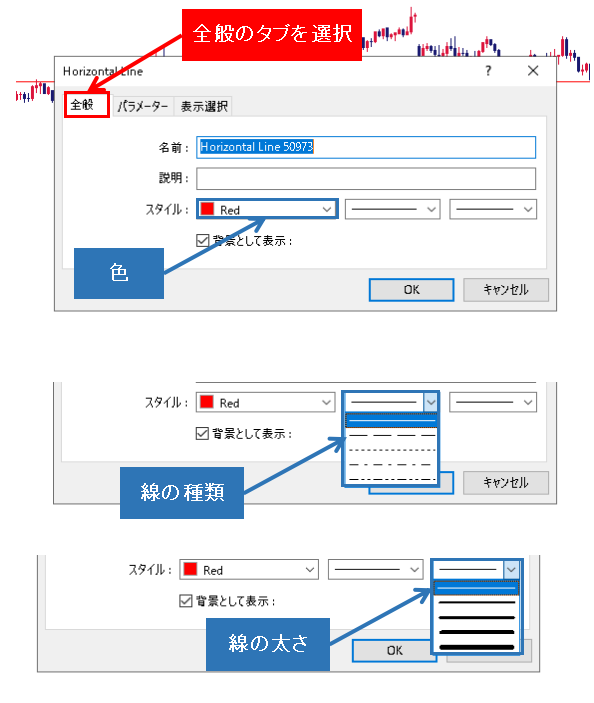

その上で、チャネルラインは下図のように「サポートライン」「レジスタンスライン」として機能する性質があります。

よって、チャネルラインと組み合わせる上で精度を高められる指標は、同じくサポートラインやレジスタンスラインとして機能を果たす性質のテクニカル指標が有効となるわけです。

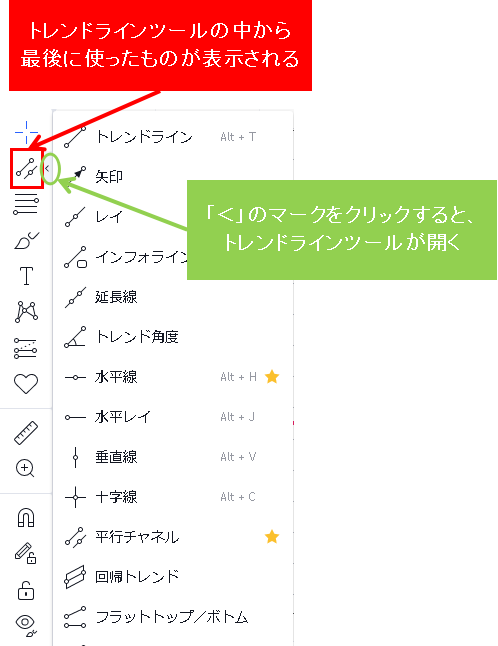

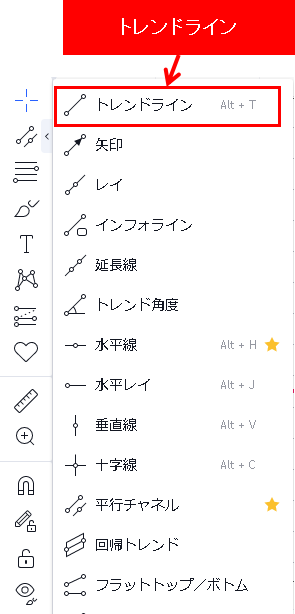

ですので、下記のようにライン系の指標こそが、チャネルラインと組み合わせる上で、精度を底上げし、だましを防ぎ勝てないトレードを避けやすくなります。

- トレンドライン

- 水平線(水平ライン)

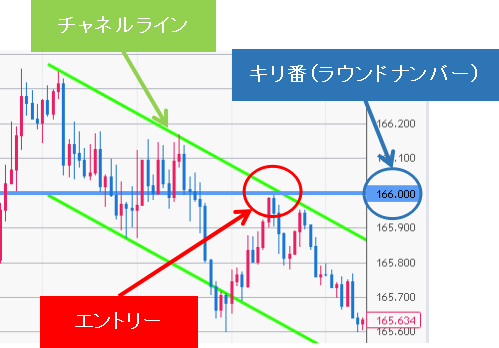

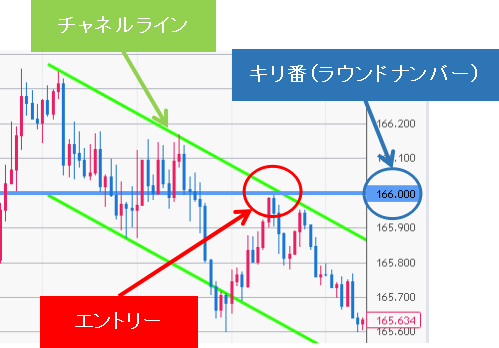

- キリ番(ラウンドナンバー)

- チャネルライン

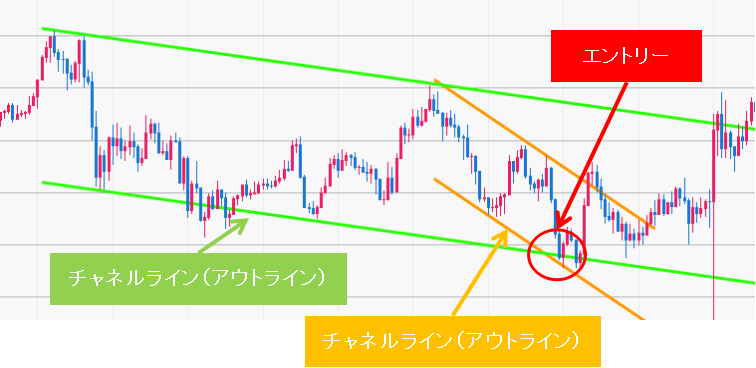

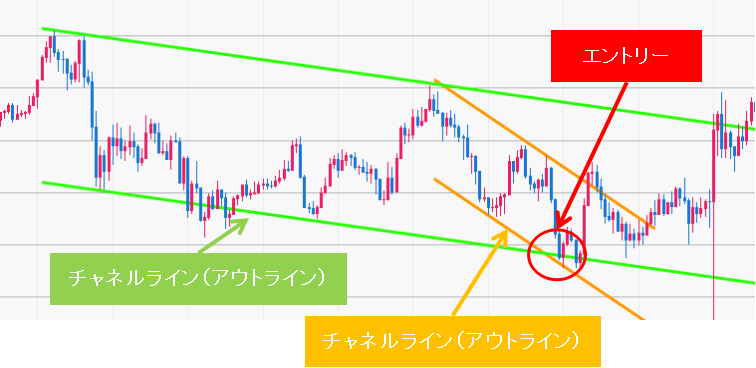

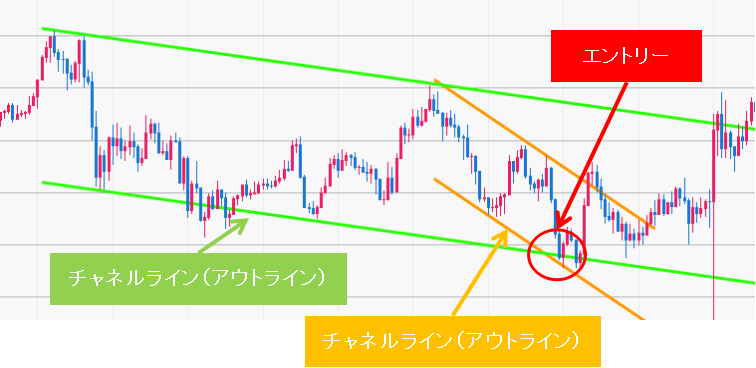

最後にはチャネルラインも含めましたが、互いにサポートラインやレジスタンスラインの役割を果たすため、下図のようにチャネルライン同士が重複する点は非常に高い有効性を発揮します。

『チャネルライン + チャネルライン』

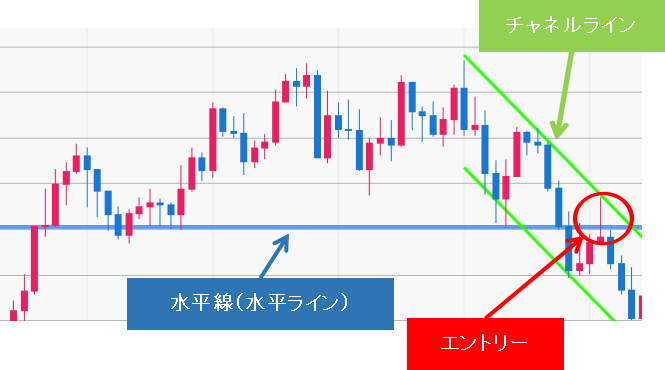

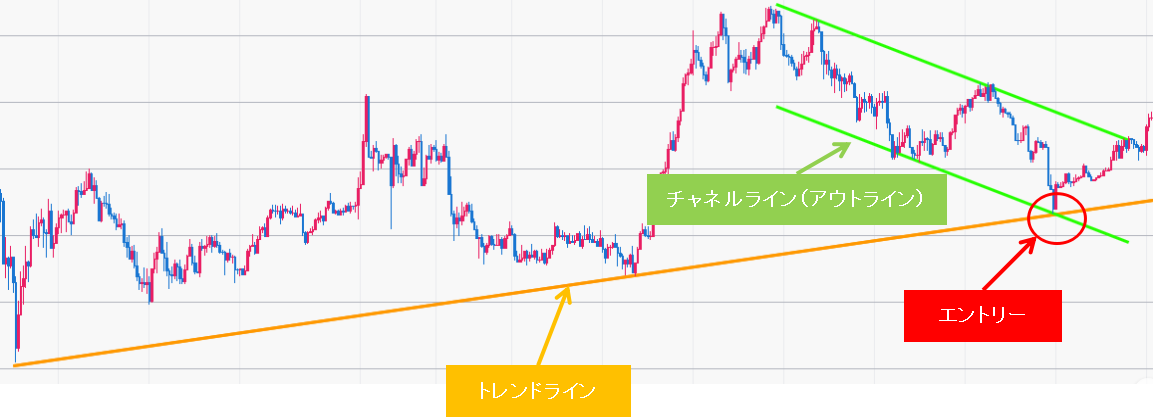

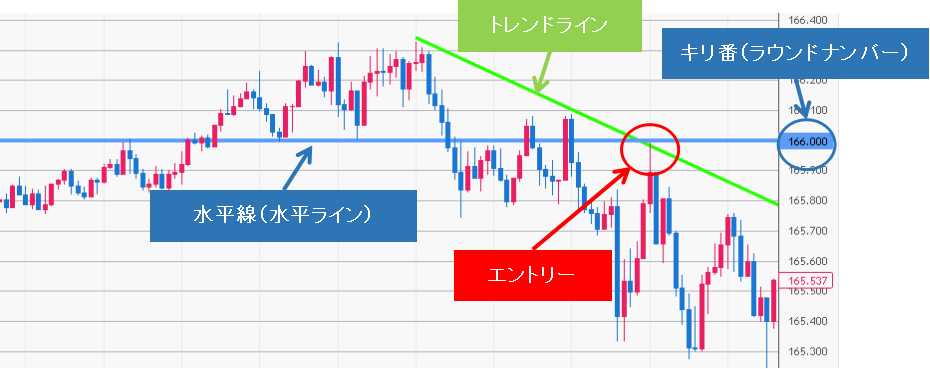

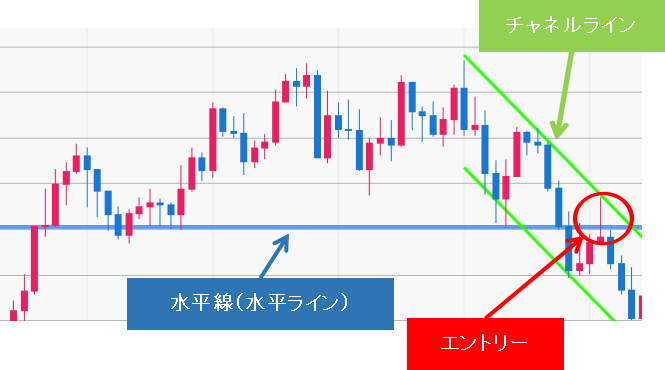

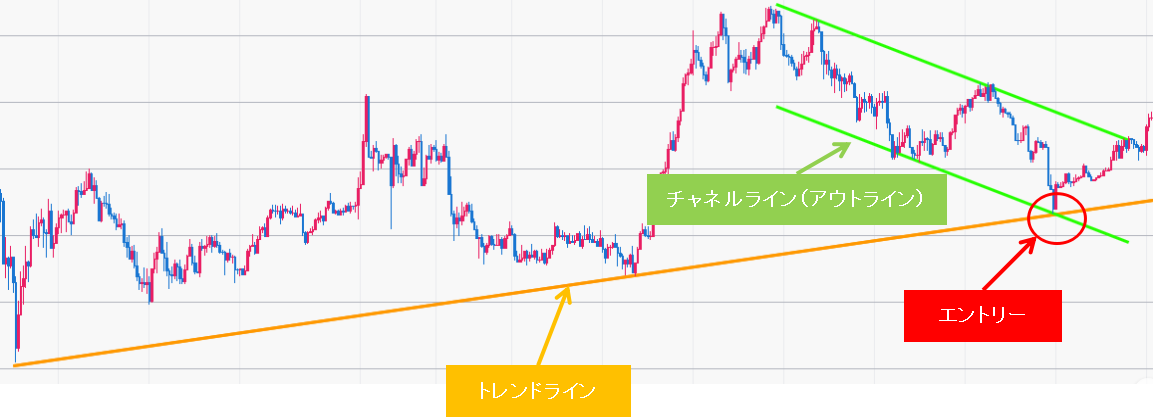

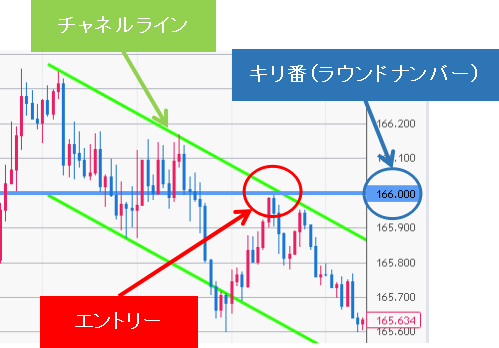

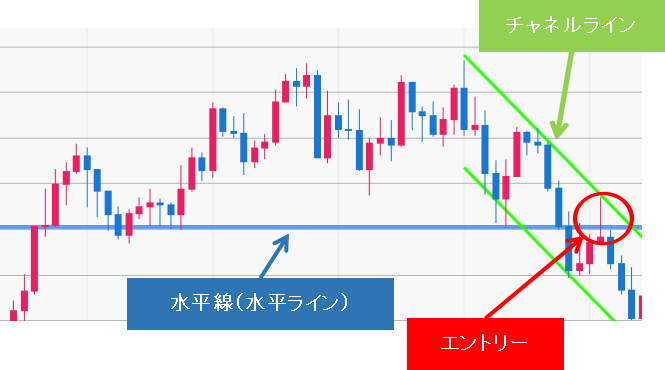

その他、ライン系の指標とチャネルラインを組み合わせた事例が下の図です。

『チャネルライン + キリ番(ラウンドナンバー)』

『チャネルライン + 水平線(水平ライン)』

『トレンドライン + チャネルライン(アウトライン)』

以上のようにライン系の指標を組み合わせて、互いにサポートラインやレジスタンスラインが重なり合うことで、チャネルラインで起こる反発の精度を大幅に上昇させています。

結果的にライン同士の組み合わせによって、チャネルラインのだましで勝てないトレードを避けることに役立つわけです。

中には

「オシレーター系と組み合わせると良い」と語るトレーダー?さんもいて、ネットや書籍でRSIやRCIなどとの組み合わせを推奨する情報を目にすることも少なくありません。

ただ、オシレーター系とは性質が異なるため、組み合わせる意味もメリットも無いと思います。

その上、そもそもオシレーター系は反発を狙うテクニカル指標としては「致命的」な欠点があり、注意が必要です。

そのあたりのオシレーター系に関する注意点は、下記の記事で掘り下げていましたので、必要に応じてご参照ください。

>意味無い? デイトレードの逆張りにオシレーターが不向きな理由

まとめ~なぜチャネルラインの「だまし」で勝てないのか?その対策案

以上、この記事ではチャネルラインのだましで勝てない原因と、その対策案について、下記の視点で解説いたしました。

- チャネルラインの引き方

- 決済のタイミング

- トレードの時間帯

- チャネルラインとの組み合わせ

正しい引き方や決済の考え方、避けるべき時間帯を前提として、最後に解説した下図のようなライン同士の組み合わせによって、チャネルラインのだましで勝てないトレードを大幅に避けることが可能です。

『チャネルライン + キリ番(ラウンドナンバー)』

『チャネルライン + 水平線(水平ライン)』

『トレンドライン + チャネルライン(アウトライン)』

『チャネルライン + チャネルライン』

このようなライン同士の重複を狙うことで、精度(勝率)を上げるだけではなく、エントリー方向から逆行する「含み損」を大幅に抑え込むことにも繋がります。

そのため、ロットを上げてもリスクが無く、大きく利益率を高めることも不可能ではありません。

実際、「ご挨拶と実績の紹介」や「私のデイトレ手法を使って成果を出された方々の実績と感想」で掲載していたように、ラインの組み合わせを使ったロジックにより、10%台以上の利益率を1日単位で出すに至っています。

下記の記事では、そんなデイトレード手法をエントリー条件などを含めて図解していますので、良ければご覧になってみてください。

>【17事例】1回で10%以上の利率も。fxやゴールドの勝ち方で『チャネルライン最強』デイトレ手法の図解。

>取引1回で2桁の利益率〜トレンドラインのブレイク手法『加速点テクニカル』〜

>含み損0の高勝率。移動平均線とトレンドラインの順張りデイトレ手法の図解。

>ロールリバーサル最強のFXデイトレ手法〜エントリー条件や有効性、意味、集団心理について〜

・チャネルラインだけで勝てる「3点目」を狙ったデイトレ必勝法法

・「FXのプロもうなる?」チャネルラインを使った最強デイトレ手法

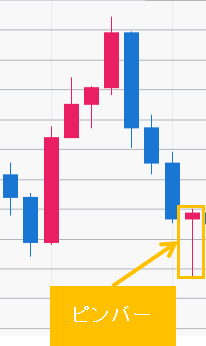

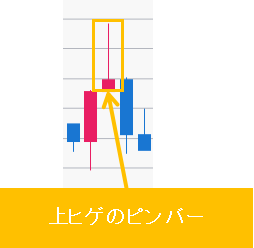

・【手堅い】ピンバーのだましを防ぐ水平線を組み合わせたデイトレ手法

・トレンドラインとキリ番を使った聖杯に近いFXのデイトレード必勝法

・【一度で約100pips】戻り高値を使った逆張りデイトレード手法

・極小の含み損。キリ番を使う『逆張り』デイトレ手法をオシレーター無しで実演

・含み損ほぼなし。キリ番を利用した聖杯に近いFXのデイトレ手法。

・資金1万から500万に少額から一気に増やしたデイトレ手法の解説

・【図解】水平ラインで1日10%以上の利益率を出すFXのデイトレ手法

>ブログの目次はこちらから

画像引用:https://www.bauhutte.jp/bauhutte-life/vertical-monitor/

画像引用:https://www.bauhutte.jp/bauhutte-life/vertical-monitor/