杉原です。

FXのデイトレードで「逆張り」を狙う際に、多くのトレーダーは、

・RSI

・RCI

などを代表とする『オシレーター系』のテクニカル指標を軸に、エントリー判断を行うことが多い傾向にあります。

オシレーター系テクニカル指標による「買われ過ぎ」「売られ過ぎ」を狙い、逆張りを狙っていくロジックが多いというわけです。

ですが実際のところ、そんなオシレーター系の指標を使った逆張りは「ダマシ」が高確率で起こり、その時点で「理に適っていない」傾向があるので、逆張りのデイトレードには向いていないと私は思います。

私自身、短期の逆張りトレードが多いものの、一切オシレーター系は使っていません。

やはり「ダマシ」が多い時点でそもそも有効性の無い指標だと、オシレーター系に対して抱いていたからです。

そこで当記事では、なぜオシレーター系テクニカル指標は「ダマシ」が多く逆張りの有効性が低いのかを、明確な根拠とともに解説し、最後にはオシレーターを使わない逆張りトレードの代替案も紹介させて頂きます。

オシレーター系テクニカル指標が逆張りに適さない理由1.トレーダー同士の「差」によって精度が極めて低いから

まず、RSIやRCIをはじめとするオシレーター系テクニカル指標は、

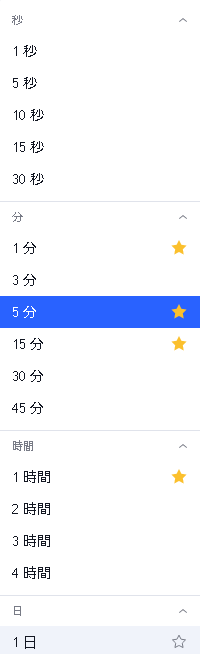

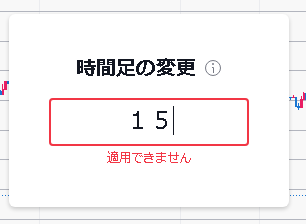

・時間足

・パラメータ(設定値)

をどのようにするかが、指標を使うトレーダー同士で全く異なる特徴があります。

相場の原理原則は、買いまたは売りの多い方に値動きが起こる仕組みであり、大多数のトレーダーが出す注文動向を読むことによって、テクニカル分析の精度を向上させられるわけです。

ですが、オシレーター系テクニカル指標は、その指標を使っているトレーダーによって「時間足」「パラメータ(設定値)」は均一ではありません。

そのため、同じRSIやRCIなどのオシレーター系テクニカル指標を使っているトレーダー同士でも、適用する時間足やパラメータによっては「買われ過ぎ」「売られ過ぎ」の見え方が違ってくるので、

買いのチャンスだと判断するトレーダーたち

売りのチャンスだと判断するトレーダーたち

が混在することになります。

このように、大勢のトレーダーが同じオシレーター系のテクニカル指標を使っていたとしても、それぞれのトレーダーが設定している「時間足」「パラメータ」によって、買いと売り、どちらが優勢かの判断が大きく異なるからこそ、

・今は買いのチャンスなのか

・今は売りのチャンスなのか

というテクニカル分析の精度が低下しているわけです。

仮に、オシレーター系テクニカル指標の代表格であるRSIが『5分足チャート14本の設定値のみ』という「縛り」があれば、テクニカル分析の精度は大幅に向上するかもしれません。

ただ、パラメータに関しては「ある程度の推奨値」が書籍やネットの情報で出回っているものの、その指標を使うすべてのトレーダーが必ずしも推奨値を使うとは限らず、実質的にパラメータの設定パターンは「無数」にあります。

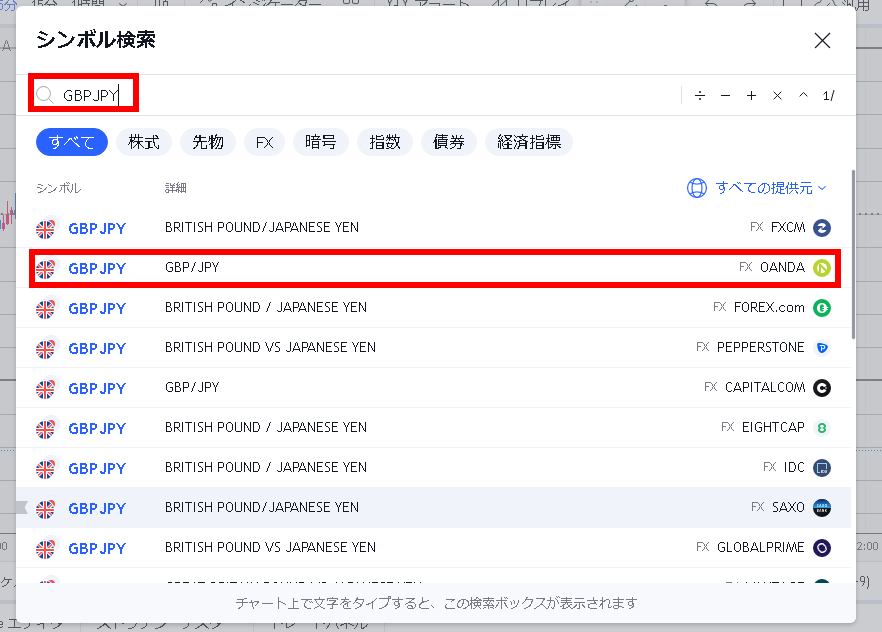

また、どの時間足に適用させるかに関しても、

1分足、5分足、15分足、30分足、1時間足、4時間足、日足・・・

など一般によく使われる時間足があるものの、設定できるパラメータ自体が無数にある以上、時間足とパラメータの組み合わせも、やはり無数に存在するわけです。

ですので、このオシレーター系テクニカル指標は使うトレーダーによって、時間足とパラメータの組み合わせが「無数」にあるからこそ、同じ指標を使っても売買判断が異なるケースが多く発生してしまいます。

それどころか、一方では「買われ過ぎ」と判断して売りのチャンスと捉えるトレーダーたちがいる反面、逆に「売られ過ぎ」として買いのチャンスとして判断するトレーダーもいるはずです。

だからこそ、RSIやRCIをはじめとするオシレーター系テクニカル指標は、買いと売りのどちらが強いかの判断を「ほぼまともに行えていない」傾向にあり、それが根本的にテクニカル分析の精度を下げています。

その結果、オシレーター系テクニカル指標では「ダマシ」が多く見られるということです。

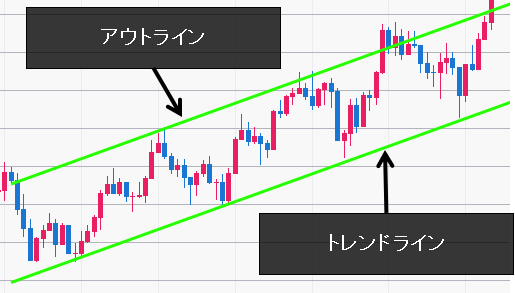

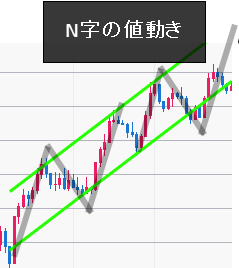

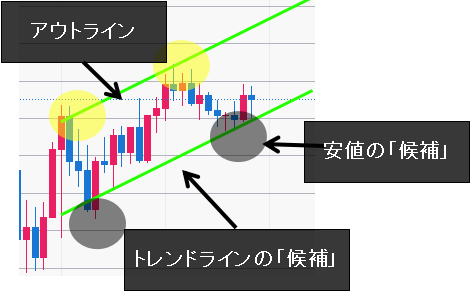

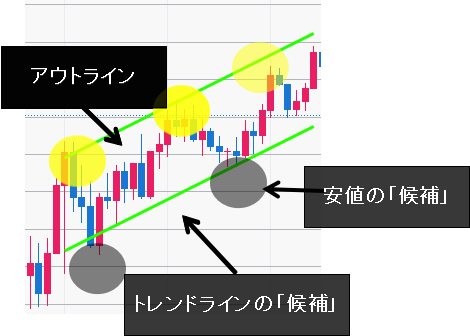

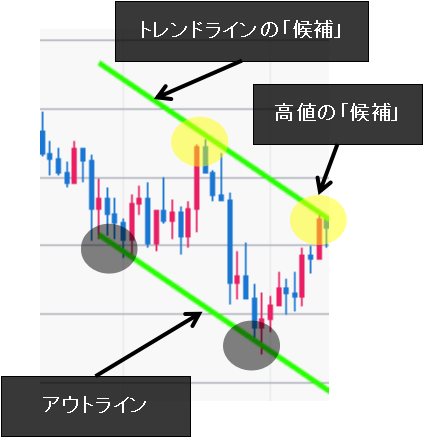

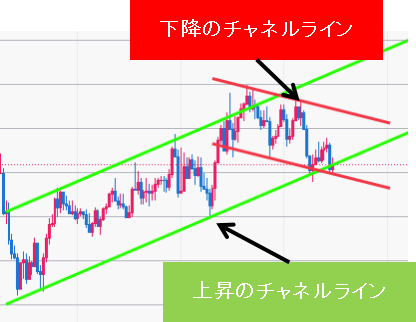

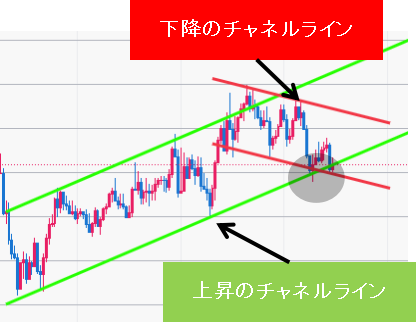

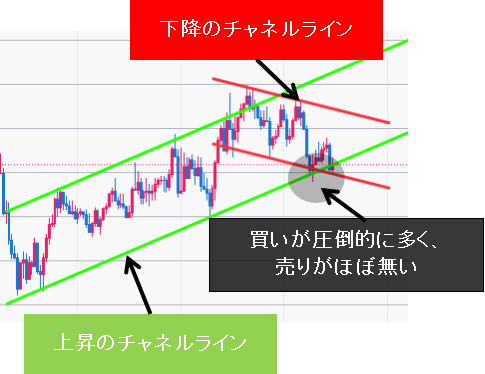

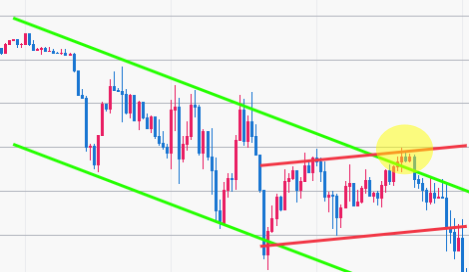

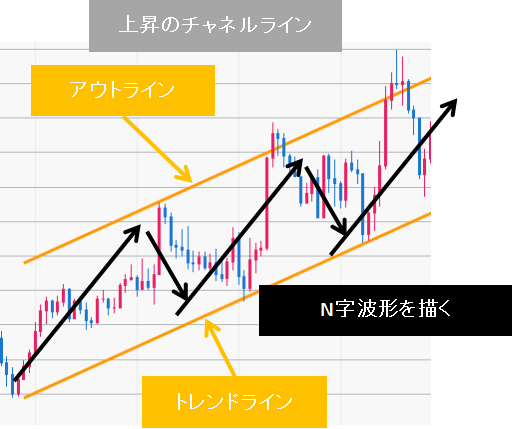

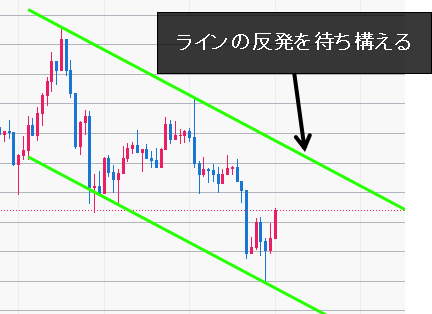

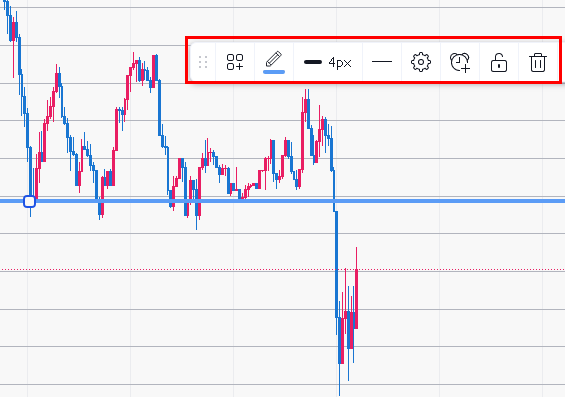

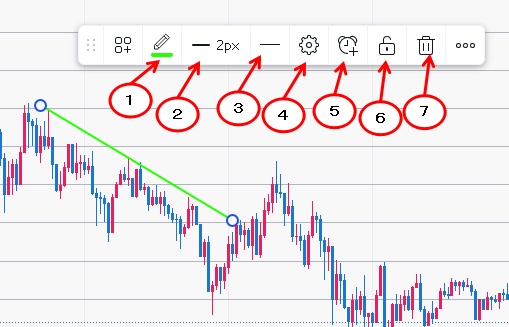

実際にラインを使った、いわゆる「ライントレード」で安定的に専業として稼いでいるトレ―ダーは少なくありません。

そんなライントレードの有効性に関する原理原則/仕組みに関して、下記の記事で詳しく解説していますので、あわせてご覧になってみてください。

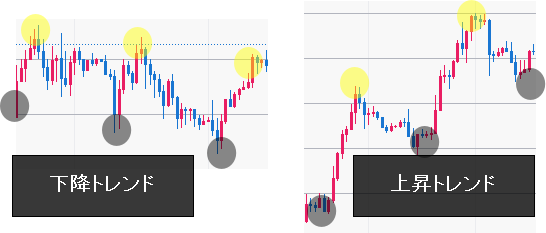

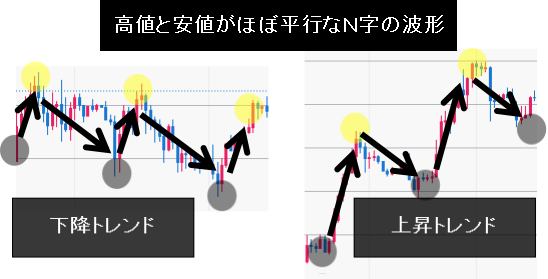

オシレーター系テクニカル指標が逆張りに適さない理由2.売られ過ぎは下降トレンドの証明になることが多いから

オシレーター系テクニカル指標では、売られ過ぎと判断される際に、買い注文(ロング)を出す逆張りトレードとして使われがちです。(買われ過ぎの場合は売り注文)

ただ、売られ過ぎを例にすれば、下降トレンドの証明とも捉えられ、買い注文以上に売り注文の方が多くなる可能性が高く、その分だけ逆張りロングの精度(勝率)が低下することは避けられません。

例としてオシレーター系テクニカル指標が「売られ過ぎ」とサインを出しても、その他、大勢のトレーダーたちは、

「売り注文が多く入り始めた」

「下げ始めた」

という視点で見て、大きな下降トレンドが始まると判断するかもしれません。

つまり、オシレーター系テクニカル指標を使って特定の「時間足」「パラメータ(設定値)」で『売られ過ぎ』と判断して逆張りロングを狙うトレーダー以外は、下降トレンドの始まりと判断し、実際に多くの売り注文を出し始める可能性が高いということです。

今は売られ過ぎの場合における逆張りロングを例にしましたが、買われ過ぎ時における逆張りショートも同じ理屈で、そもそも精度が低い傾向にあります。

買われ過ぎ/売られ過ぎという、いわゆる相場の「加熱度」をオシレーター系テクニカル指標では計るものの、その加熱具合は、トレンドの反転による逆張りチャンスではなく、下記のように、そのままトレンドが大きく伸び始める『トレンドの始点』になる傾向が高いということです。(いわゆるダイバージェンス現象)

- 買われ過ぎのサイン

→上昇トレンドのサインにもなる - 売られ過ぎのサイン

→下降トレンドのサインにもなる

以上から、オシレーター系テクニカル指標による「買われ過ぎ」「売られ過ぎ」による逆張りトレード自体が理に適っておらず、私自身、その有効性そのものが薄いと感じていました。

もし、あらゆる時間足/パラメータが売られ過ぎのサインを出していたら?

ここまで、オシレーター系テクニカル指標では採用する「時間足」「パラメータ(設定値)」がトレーダー同士で異なることが致命的な点であり、テクニカル分析の精度を下げている元凶という解説をいたしました。

ただ、あらゆる時間足/あらゆるパラメータで「売られ過ぎのサイン」が出ていれば、逆張りロングの精度が高まるのでは? という質問を頂くことも少なくありません。

確かに、5分足、30分足、1時間足・・・など様々な時間足で9本、14本、26本・・・など複数のパラメータが同時に「売られ過ぎのサイン」と出ていれば、逆張りロングの精度が上がるような気配はあります。

あらゆる観点で見て「売られ過ぎ」という判断ができているため、

・短期

・中期

・長期

で買い注文を出すトレーダーが増えるかもしれないからです。

ですが、上記のような状況は『異常な加熱相場』であり、テクニカルよりも政策要因をはじめとするファンダメンタル材料によって値動きが発生している可能性が否定できません。(むしろ、その可能性が高いです)

そんなファンダメンタル材料で動く相場は、そもそもテクニカルの効き目そのものが弱くなっていると言えます。

そのため、オシレーター系テクニカル指標で「売られ過ぎ」のサインが出ていても、それが逆張りロングのチャンスとは限らず、そのまま下げ続ける危険性もあるわけです。

また、先ほども書いたように、相場の「売られ過ぎ」は、大きな下降トレンドの始まりと捉えるトレーダーも少なくありません。

よって、仮に『異常な加熱相場』の原因がファンダメンタル材料ではない場合でも、オシレーター系テクニカル指標を頼りにしていない大勢のトレーダーからは、

・短期

・中期

・長期

という様々な視点で「下降トレンド」と判断され、多くの売り注文が続出する可能性が高いということです。

以上から、仮にあらゆる時間足/パラメータで「売られ過ぎ」のサインが出ても、それが逆張りロングの精度を高めることには繋がらないと私は考えていました。

まとめ:デイトレの逆張りにオシレーター系テクニカル指標が不向きな理由

以上、この記事ではRSIやRCIなどのオシレーター系テクニカル指標が逆張りに向いていないことを、原理から「ダマシ」が多くなる理由を含めて解説させて頂きました。

もちろん、オシレーター系テクニカル指標は一切使う余地がないと言い切るわけではありません。

中長期では明らかな順張り相場で、その際に「押し目買い」「戻り売り」のタイミングを図るような使い方であれば、オシレーター系テクニカル指標の有効性は多少あると思えるからです。

とは言え、同じオシレーター系テクニカル指標を使うトレーダー同士でも、やはり採用する「時間足」「パラメータ(設定値)」に違いが出ることは、テクニカル分析の精度を大きく落とすため『致命的』と言っても過言ではありません。

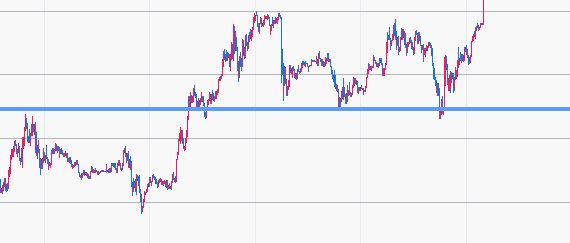

よって、同じ指標を使うトレーダー同士で時間足/パラメータに差が出ない、そもそも時間足/パラメータという概念が存在しない指標を軸にトレードすることが、逆張りデイトレードの精度を高める大前提になると私は思います。

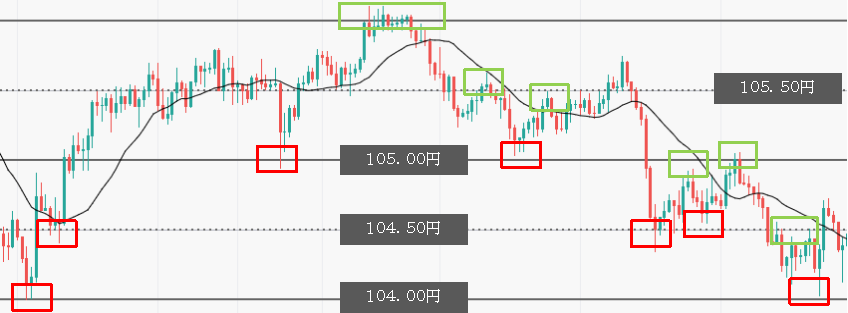

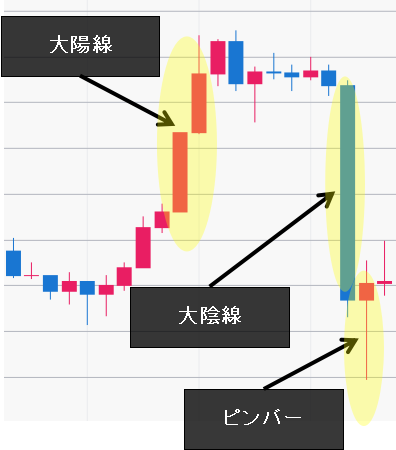

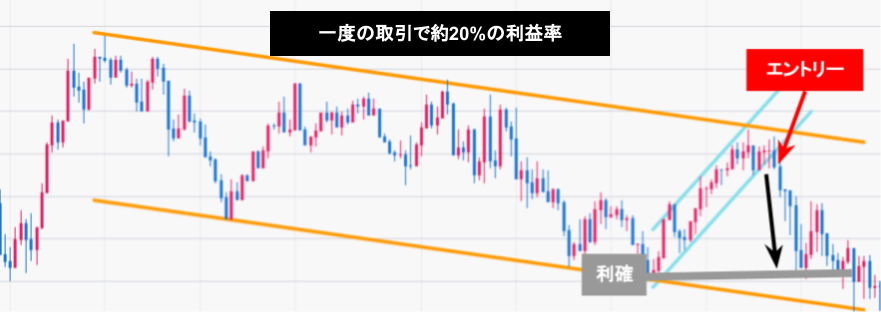

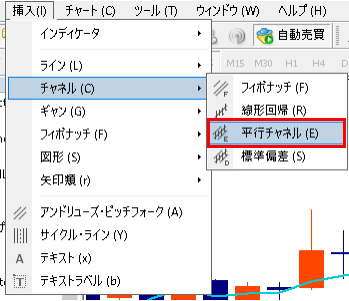

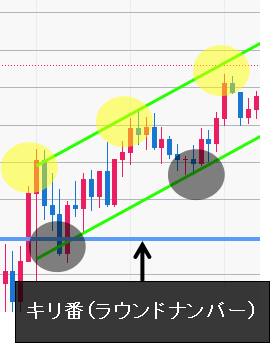

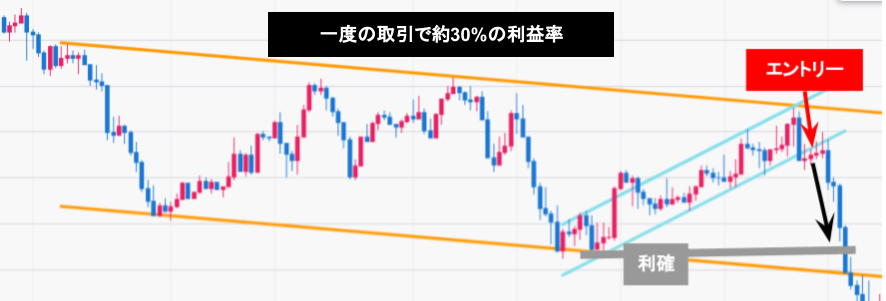

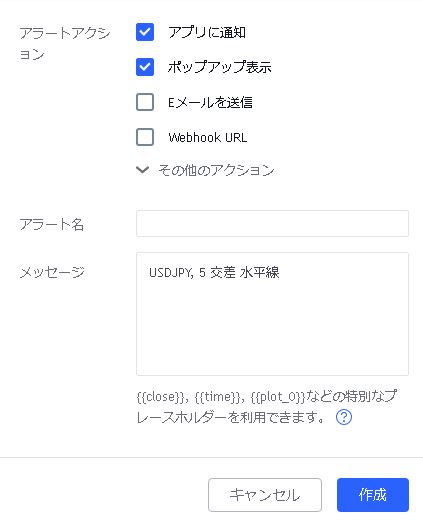

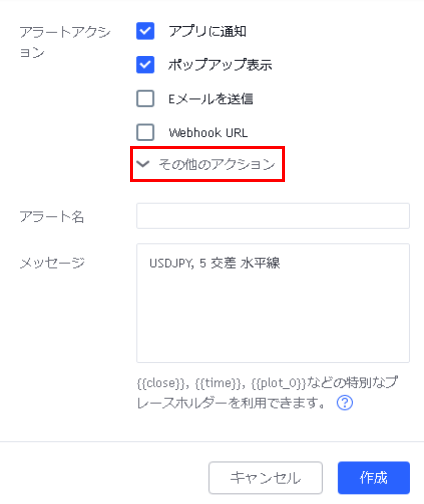

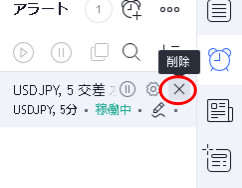

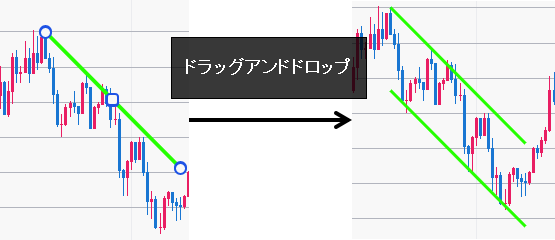

そんなオシレーター系テクニカル指標の代替案として、私自身が実際に行っている逆張りデイトレードの事例として、時間足/パラメータの概念がない「キリ番(ラウンドナンバー)」を使った手法を下記の記事で解説していました。

実際のエントリー場所/決済場所まで解説しているので、参考になる部分が非常に多いはずです。

ぜひ下記の記事もあわせてお読みになってみてください。

>極小の含み損。キリ番を使った『逆張り』デイトレ手法をオシレーター無しで実演。

本ブログ『専業FXデイトレーダーの会』では、FXのデイトレード専業で勝ち続けるべく有益な情報を発信しています。

宜しければ、他の関連記事もあわせてお読み頂ければ幸いです。