杉原です。

よく「デイトレードでは順張りと逆張りはどちらが良いですか?」という内容の質問がメルマガで多く寄せられ、共有する価値が高いと感じたため、この記事を通して解説させて頂きたいと思います。

そもそも「順張り」と「逆張り」は大きくロジックが異なるため、どちらを選択するかは早い段階で決めるべき方針に他なりません。

そこで当記事では、

「より利益率を高める」

という目的に対して、FXのデイトレードでは順張り/逆張りのどちらが優位かを検証/解説させて頂きます。

定義として、ロング(買い注文)の場合であれば、順張りは上昇中に、逆張りは下降中にそれぞれ買い注文を出すことを前提とさせて頂く次第です。

利益率を高めるためには「逆張り」がFXのデイトレでは優位

先に結論を申し上げると、FXのデイトレにおいて利益率を高める上では「逆張り」が圧倒的に優位だというのが私の考えです。

実際に当ブログの方で公表している私のデイトレ実績も、基本的に逆張りであり、私のデイトレ手法を継承された方々も同じく順張りではなく逆張りで成果を上げていました。

そんなデイトレ手法の一部を、以下の記事でエントリーから決済までの図解をしているので、併せてご覧になってみてください。(下記のリンクは全て別タブで開きます)

【関連記事】

>【17事例】1回で10%以上の利率も。fxやゴールドの勝ち方で『チャネルライン最強』デイトレ手法の図解。

>取引1回で2桁の利益率〜トレンドラインのブレイク手法『加速点テクニカル』〜

では、なぜ順張りよりも逆張りの方が、FXのデイトレードで利益率を高めやすいのか、順張り/逆張りの両方を比較しながら、その根拠を解説させて頂きたいと思います。

(分かりやすいように、ロング=買い注文を出す場合を例にして説明させて頂く次第です。)

含み損と損切り幅が少なく済む傾向にある

まず、そもそも順張りは上昇中に買い注文を出すわけですから、エントリー地点が高値になり、いわゆる「高値掴み」をしてしまう危険性が常にあります。

場合によっては、順張りでエントリーした場所が、下降トレンドの「始点」になる可能性もあるわけです。

ですので、順張りのデイトレ手法では、

・含み損

・損切り幅

を「広め」に想定しておくことが避けられません。

対して逆張りの場合は、下げ切った場所での買い注文を狙い撃ちするので、上昇中に買う順張りに比べて「含み損」「損切り幅」を小さく抑え込める傾向にあります。

逆張りロングで狙い撃ちする「下げ切った場所」は、各トレーダーたちが以下のような動向に出やすいことが特徴です。

- 売りポジションを持っていたトレーダーが、下げ止まりを意識して利確の「買い注文」を出しやすい

- 売り注文を出そうとしていたトレーダーが、下降トレンドの終わりを意識して「売り注文」を回避しやすい

- 含み損の買いポジションを持っていたトレーダーが、損失を確定させたくない心理から、ナンピンの「買い注文」を出しやすい

- まだポジションを持っていない状態にある逆張り派のトレーダーが新規で「買い注文」を出しやすい

以上のように、買い注文が多くなるだけではなく、売り注文が避けられて少なくなるため、売り注文より買い注文の数が一気に増加しやすい傾向となります。

よって、下げ切った場所での逆張りロングを狙うことによって、エントリーからの逆行が少なくなり、含み損と損切り幅を小さくすることが可能なわけです。

ただ、そもそも「下げ切った場所」を狙い撃ちすれば、さらにエントリー地点から下げる場合、まだ下降トレンドが加速すると判断して速やかに損切りに踏み切れると思います。

以上を踏まえた上で、逆張りによって含み損や損切り幅が小さいことにより、ロット(取引数量)を上げてデイトレードができるようになります。

本来トレードの収益は『利幅(pips) × 取引数量(ロット)』です。

ですので、同じ利幅(pips)であってもロット数が大きいほど、得られる収益が高まることは間違いありません。

ゆえに、下げ切った場所を狙い撃ちする逆張りロングであれば、含み損や損切り幅を小さくできることでロットを上げやすくなるので、その分だけ収益が向上し、利益率が高まるというわけです。

対して順張りの場合、先ほども書いたように、高値で買ってしまう「高値掴み」の危険性が常にあるため、含み損や損切り幅を広めに想定しなければなりません。

そのため、順張りは逆張りに比べてロットを非常に小さくしてトレードする必要があると言えます。

以上から、順張りに比べて逆張りの方がロットを大いに上げられる傾向にあるため、その分だけ利益率の向上に繋がっていくということです。

利幅が大きい傾向がある

順張りに関しては上昇中に買い注文を出すスタイルですので、さらにエントリー地点から大きく上昇をしない限り、大きな利幅は見込めません。

対して逆張りであれば、そもそも下げ切った場所で買い注文を出すことで、自然と利幅が大きくなります。

もちろん、順張りでも利幅を大きくできるケースも決して0ではありません。

ただ、上で書いたように、すでに上昇中の流れで買い注文を出すのが順張りなので、エントリー地点からの大きな利幅を取れる確率はそれほど高くない傾向にあります。

その反対に逆張りの場合は、下げ切った場所を狙うことにより、平均的に利幅が大きくなりがちです。

その上で、先ほども挙げたトレードの収益計算『利幅(pips) × 取引数量(ロット)』におけるロットだけではなく、利幅も大きくなりやすいため、逆張りの方が結果的に収益が上がって利益率の向上を見込めるというのが私の考えになります。

【補足】トレード頻度による比較

補足として、順張りと逆張りにおける、トレード頻度(回数)の比較について解説させて頂きたいと思います。

ただ、具体的なトレードの回数に関しては、どうしても取り組むデイトレ手法によって左右されますので、あくまでチャンスと成り得る頻度という前提での話です。

その上で、順張りのように上昇中に買うスタイルは、エントリーできるチャンスが多い傾向にあります。

対して逆張りのように「下げ切った場所」を狙う場合であれば、どうしても発生頻度=チャンスは限られてしまうことは避けられません。

よって、それぞれのデイトレ手法にも最終的には左右されるかもしれませんが、平均的に考えると逆張りよりも順張りの方がトレードの回数、チャンスが多い傾向にあると思います。

そのため、順張りはトレード回数が増えることで、利益率を高める余地があるように感じられるかもしれません。

有効性があるトレード手法であれば、回数が増えるほど、足し算的に利益が積み上がるので、その分だけ利益率の向上が見込めるからです。

ですが、ここまで解説したように、順張りよりも逆張りの方が明らかに

・ロットを上げやすい

・利幅が大きくなりやすい

という性質があるため、トレード1回あたりの利益率は遥かに逆張りの方が大きい傾向にあります。

もちろん、ここで説明したように、順張りの方が逆張りよりもトレード回数が多く見込めるので、利益を「足し算」で積み上げて、ロットと利幅の「ハンデ」を補えるように見えるかもしれません。

しかしながら、トレードの収益計算式である『利幅(pips) × 取引数量(ロット)』において、利幅とロットは「掛け算」になるので、トレード1回あたりの利益率に関しては逆張りの方が大きく差を付けて高くなりがちです。

ですので、すでに1回あたりのトレード収益に関して順張りは逆張りに大きく負けており、順張りがトレード回数を増やして足し算的に小さな利益を積み上げても、その差は埋めにくいと思います。

足し算で小さな利益を足していっても、『利幅(pips) × 取引数量(ロット)』利幅とロットを遥かに大きくできる逆張りのトレード1回で得られる利益の方が、圧倒的に大きい傾向にあるからです。

以上から、トレード回数に関して順張りの方が多く見込める余地はあるものの、やはり総合的に得られる収益、利益率を考えると逆張りの方が大きくなるというのが私の考えになります。

まとめと補足~FXのデイトレは「順張り」と「逆張り」のどちらが良いのか?~

以上ここまでは、順張りに比べて逆張りの方が

・ロットを上げやすい

・利幅が大きくなりやすい

という傾向があると説明させて頂きました。

よって、トレードの収益計算式である『利幅(pips) × 取引数量(ロット)』から見ても利益率を高められるのは「逆張り」だというのが私の考え/主張でした。

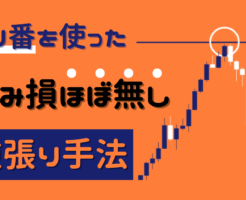

その上で、私が利益率を追求する中で行き着いたロジックの1つが、

・短期的には逆張り

・中長期的には順張り

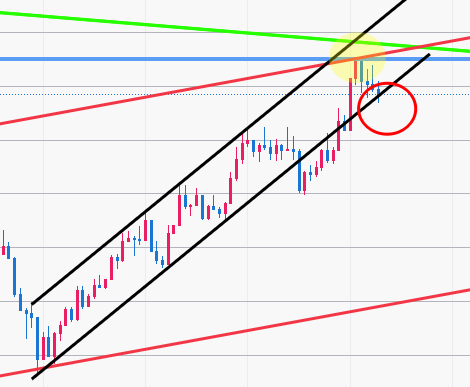

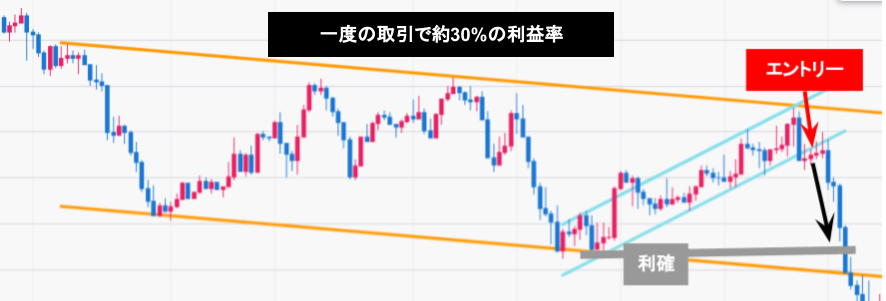

という場面が下図のように「重なる」相場を狙い撃ちするものです。

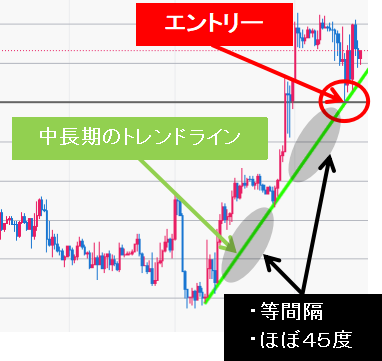

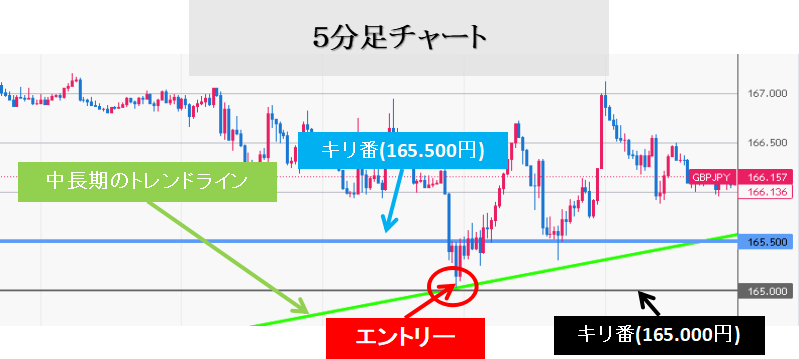

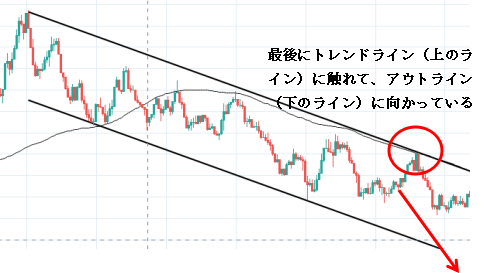

上図のように、短期のチャネルラインの下降トレンドが反転する場面と、中長期の上昇トレンドラインが交わり合う地点が「短期的で見れば逆張り」「中長期で見れば順張り」という相場状況です。

このような相場状況であれば、中長期トレーダーたちの動向としては下記のようなことが想定できます。

- 上昇トレンドに逆らう「売り注文」を避ける

- トレンドに乗る新規の「買い注文」を出す

- すでに持っていた買いポジションに追加してピラミッティング(増し玉)で「買い注文」を出す

そのため、単純に短期の視点で逆張りロングが狙える場面に比べ、さらに売り注文が減り、買い注文が増える傾向となるわけです。

ですので、より含み損や損切り幅が小さくなることで、さらにロットを上げたトレードが可能となり、利益率のさらなる向上が見込めるようになりました。

そんな中長期の流れも利用した逆張りのデイトレ手法に関して、関連記事にて図解していますので、あわせて下記もご覧頂ければ幸いです。

>FXのデイトレで資金1万から500万に、少額から一気に増やした手法/ロジックの解説。

>極小の含み損。キリ番を使った『逆張り』デイトレ手法をオシレーター無しで実演。