杉原です。

本講義では5分足チャートにて、

・キリ番(ラウンドナンバー)

・トレンドライン(チャネルライン)

この2つのみを使った反発の「初動」を狙う、シンプルながらもほぼ聖杯に近いレベルの高精度な『初動テクニカル』という独自のデイトレード手法について、エントリーから決済までのロジックを実際のチャートを使って解説させて頂きます。

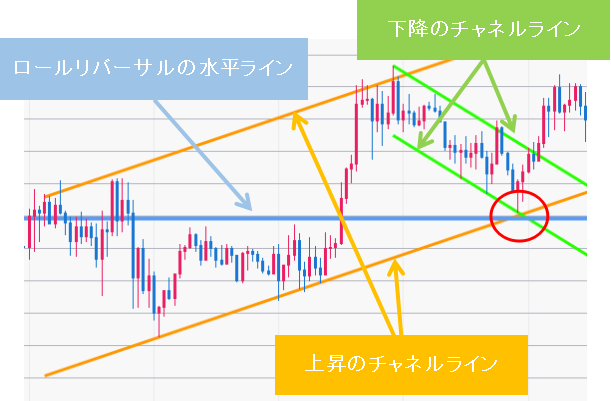

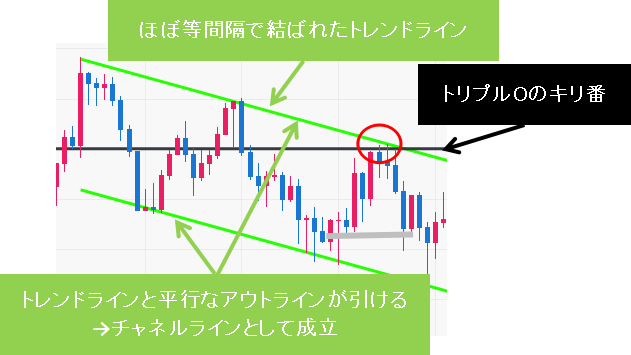

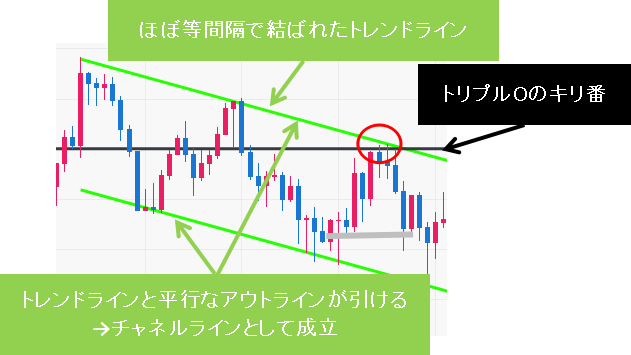

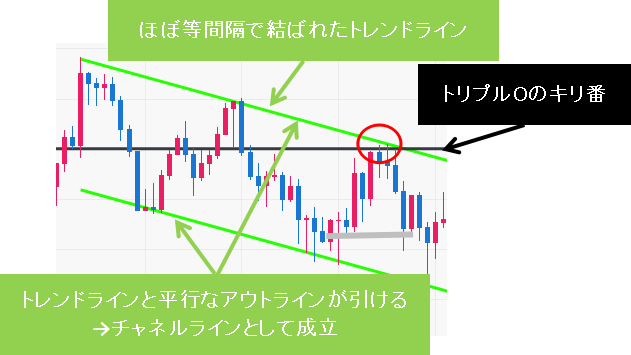

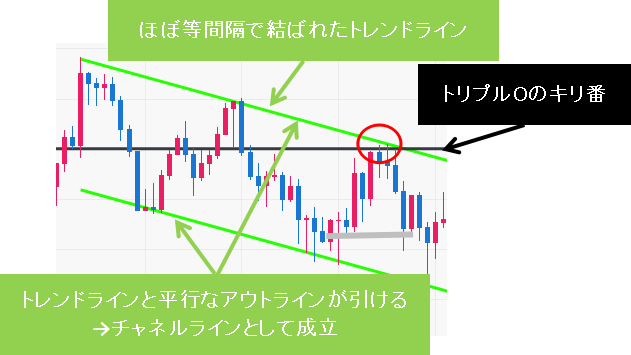

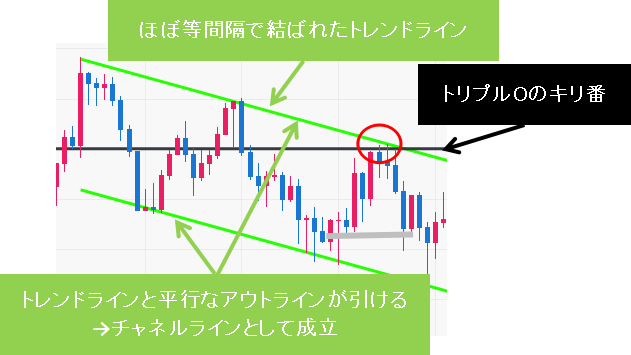

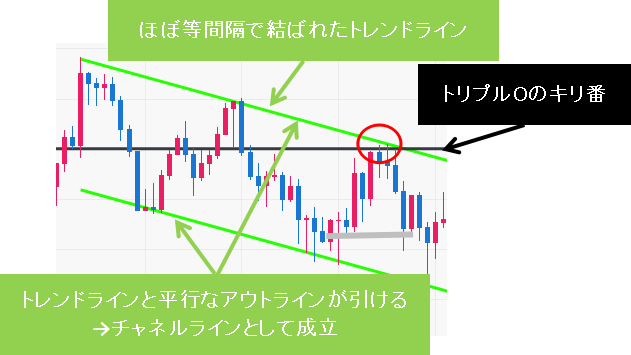

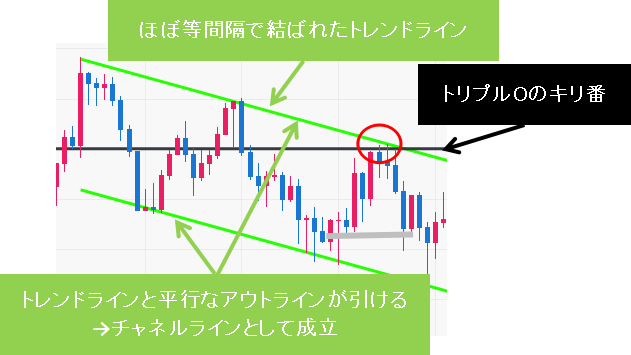

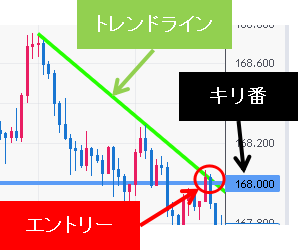

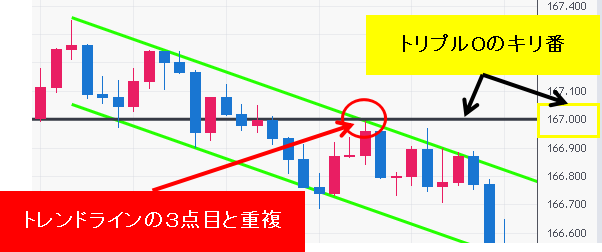

下の図がそのイメージ図です。(具体的なエントリーや決済の要点は、このページ内で順を追って解説しております)

この講義内で解説するトレンドラインとキリ番を使った「エントリー条件」に当てはまると、

・短期派から中長期派まで

・順張り派から逆張り派まで

このような様々な立場のトレーダーからトレンド分析の方向性が「一致」しやすくなり、ショートであれば、

・買い注文が減る

・売り注文が増大する

そんな相場状況になるため、下落の確率がとても高まり、精度が抜群なデイトレードが実現できるようになっています。

また「トレンドラインを引かないトレーダー」からも、トレンド分析の結果が一致しやすい仕組みがロジック内に入っているため、より大勢のトレーダーと同じ方向の注文を出せることで精度が増し、ほぼ逆行が無いレベルのリスクです。

結果的に高い精度のまま、

これらを極めて小さく抑えられるので、低リスクのままレバレッジ効果を最大限に活かせます。

そのため、海外FX業者を使う場合に『資金1万円あたり0.1ロット(1万通貨)』という客観的に見て高いロット設定でも安全にデイトレードが可能です。

このロット設定では1pipsで資金の1%に該当するため、10pipsの利幅でも一度の取引で利益率は10%になります。

ページの後半では、実際の収益が分かる履歴を掲載しているので、ロジックの解説を踏まえた上で参考にして頂ければ幸いです。

ただ、世間一般的には安全のためにロットは下げて、

「損小利大で利幅を伸ばせ!」

このような傾向が強いので、私のように海外業者を使って資金1万円あたり0.1ロット(1万通貨)というロットを上げるトレードは危険に感じるかもしれません。

ですが、高い精度を維持できたまま「含み損」を最小限に抑えられるデイトレ手法であれば、そんなロットを上げる行為は低リスクになり、10pipsのような少ない利幅でも10%ほどの高い利益率を出せるメリットが得られます。

また「損切り幅」も小さく抑え込めていることで、負けトレードの損失も1回の勝ちトレードで得られる収益で取り戻せるレベルなので、資金の減りというリスクも回避できている状況です。

ここからは実際に、エントリーから決済までの条件を含むロジックをチャートを使いながら図解して、これなら1回の取引でも充分に10%を超える2桁台の利益率を出せると、納得できるように解説させて頂きます。

【はじめに】なぜトレンドラインとキリ番なのか?

まず最初に前提として、トレンドラインとキリ番を使う意味、その優位性から明確にしていきたいと思います。

このトレンドラインもキリ番も、RSIやRCIのような一般的なインジケーターとは異なり、パラメータ(設定値)がありません。

パラメータがあるとインジケーターを使うトレーダー同士で設定する数値や、適用する時間足に違いが出ることで、トレンド分析の結果が「同じインジケーターを使っていてもトレーダーごとに変わってくる傾向」があります。

同じ銘柄を同じ時間帯で、同じインジケーターを使ってチャートを見ていても

それぞれトレーダーごとに判断が分かれやすいということです。

このようにトレンド分析が一致しにくいと、仮に自分は上昇トレンドと判断してロングをしても、他の大勢は上昇トレンドと判断していない可能性が大いに有り得るので、エントリー後に上昇しにくい精度の低いトレードになってしまいます。

それに対して、トレンドラインやキリ番のようなラインは、このような精度が下がる要因になるパラメータ(設定値)がありません。

そのため、ラインを引くトレーダー同士による分析の「差」が出にくく、大勢のトレーダーと同じ視点で分析できることでトレンド分析の結果が一致しやすいわけです。

ですので前提として、ラインを使ったデイトレードはインジケーターに頼るよりも、大勢と同じトレンド分析ができるからこそ、高精度(高勝率)な手法となっています。

以上がトレンドラインやキリ番のようなラインを使う意義であり、優位性の話でした。

この優位性を前提とした上で、ここからは具体的なエントリーや決済の条件に深く入っていきたいと思います。

1つ注意として、私自身、決してインジケーターを完全に否定しているわけではありません。

代表的なRSIやRCIにしても、それぞれに相応の優位性があるからこそ、今も使われていることは間違いないと思います。

ただ、ここまで説明したように、パラメータの存在により分析結果にバラつきが出るインジケーター自体の精度は、どうしてもラインに比べて劣ってしまうことは確かです。

ですので、インジケーターを使う場合にはトレンドラインをはじめとするラインを主体として、インジケーターは補助的に使うことで精度を高める方針が有効かと思います。

シンプルにトレンドラインとキリ番のみを使う、聖杯に近いデイトレードのルール

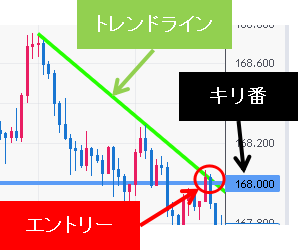

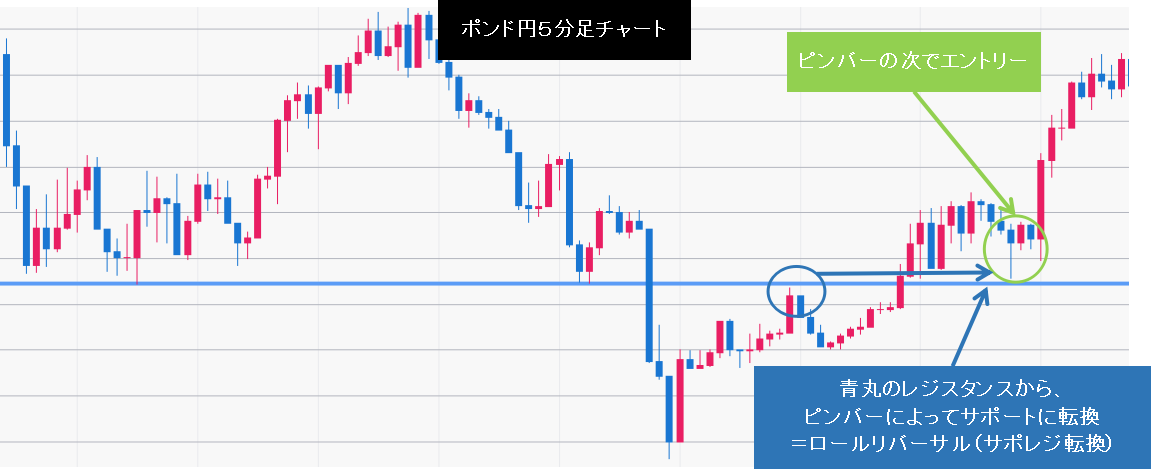

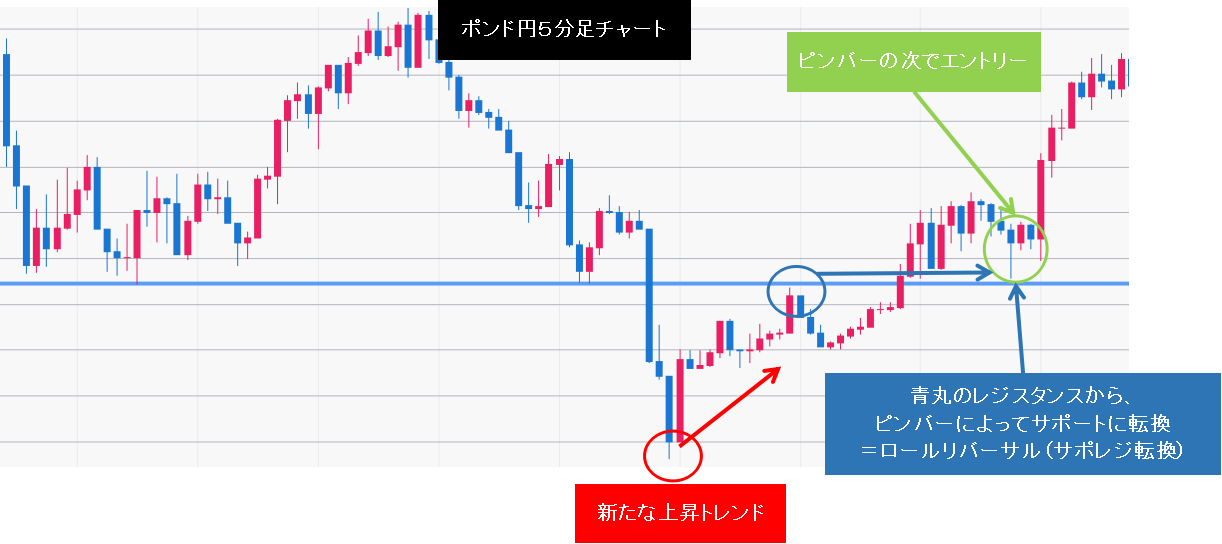

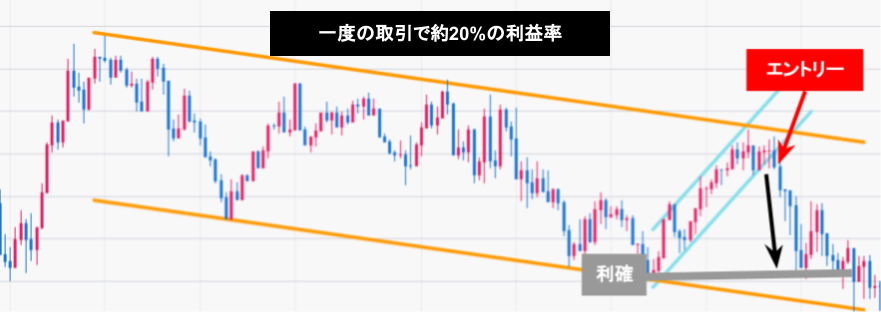

まずイメージが湧きやすいように、事例となるチャート図をご覧ください。

下図の赤丸がエントリー、そして太い灰色線のラインが基本的な利確の目安(前回安値の実体から手前、ロングの場合は高値)です。

このデイトレード手法はラインのみで勝負する以上、使うライン自体の条件も厳しいものとなっています。

ただ、ここで言う「厳しい」=判断が難しい、というわけではありません。

より多くの注文が入るラインを『厳選』する必要があるということであり、それは多くのトレーダーが意識するラインでもあります。

そんな多くのトレーダーが意識しやすいラインということは、そもそも誰もが見つけやすいラインとも言えるはずです。

ですので、このデイトレード手法のノウハウ自体が決して難しいことは全くありません。

むしろシンプルである以上、とても再現性の高いデイトレ手法だと思います。

以上を踏まえ、どんなラインを使うのかという重要なポイントを含めた当トレンドライン手法のルールを、この先で学んで頂ければ幸いです。

どんなラインを使うのかを含むエントリー条件

率直に申し上げると、先ほど掲載した下図のような場面が、当デイトレ手法の条件/ルールであり、ここでは具体的に掘り下げて解説させて頂く次第です。

そして以下が、このデイトレード手法におけるエントリーのルールとなります。

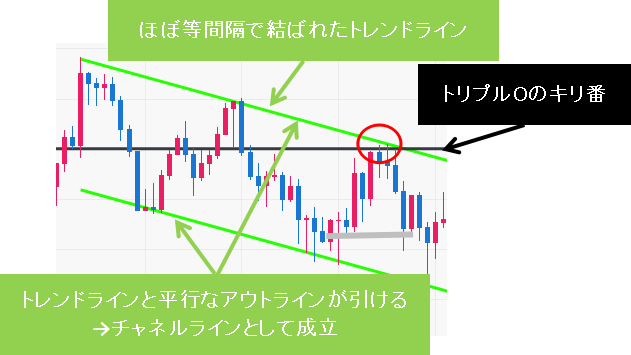

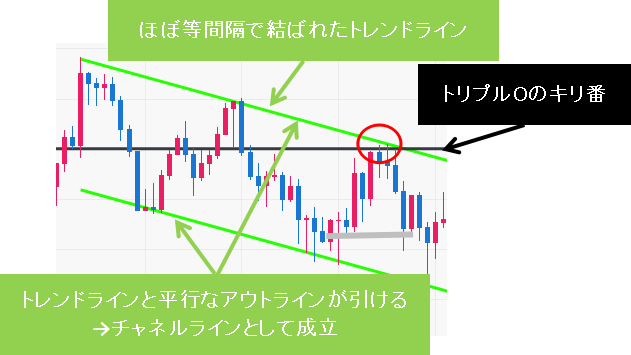

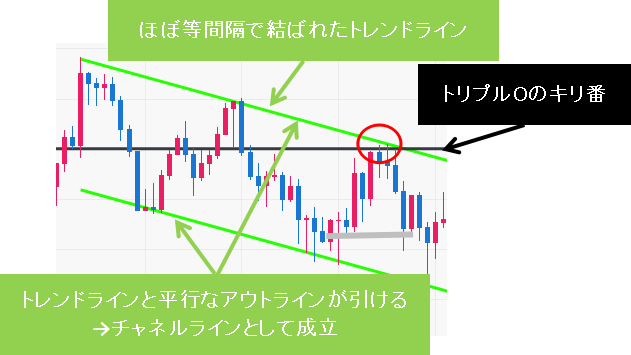

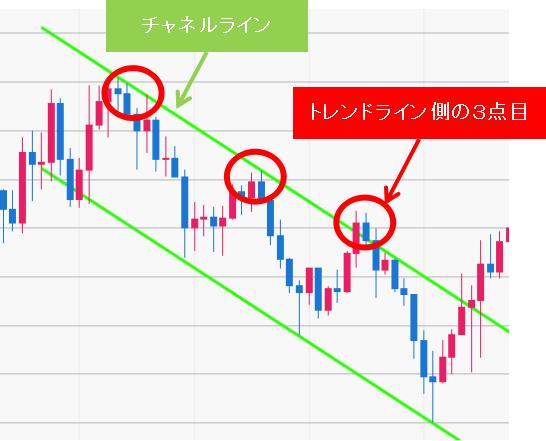

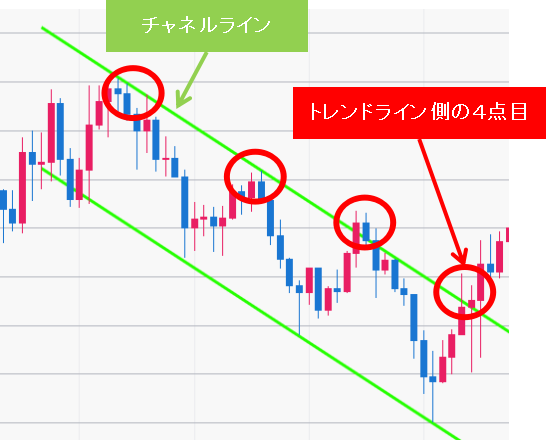

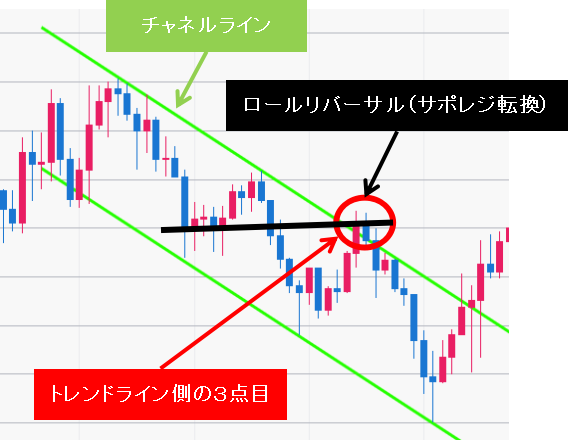

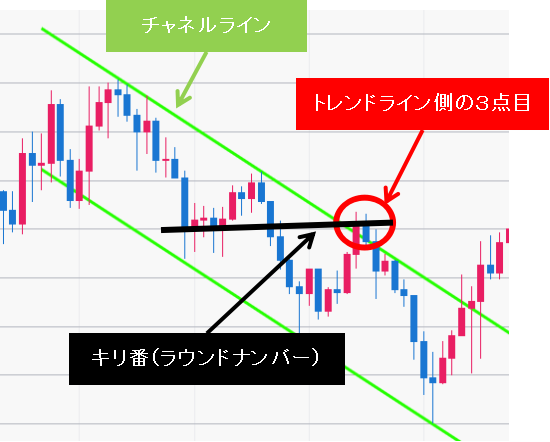

- ほぼ等間隔で頂点を結べるトレンドラインの3点目であること

- そのトレンドラインと平行して引けるアウトラインが2点以上で結ばれて「チャネルライン」として成立していること

- トレンドライン側の3点目がキリ番(トリプル0)と重複していること

では、それぞれの確固たる原理/有効性を1つずつ解説していきます。

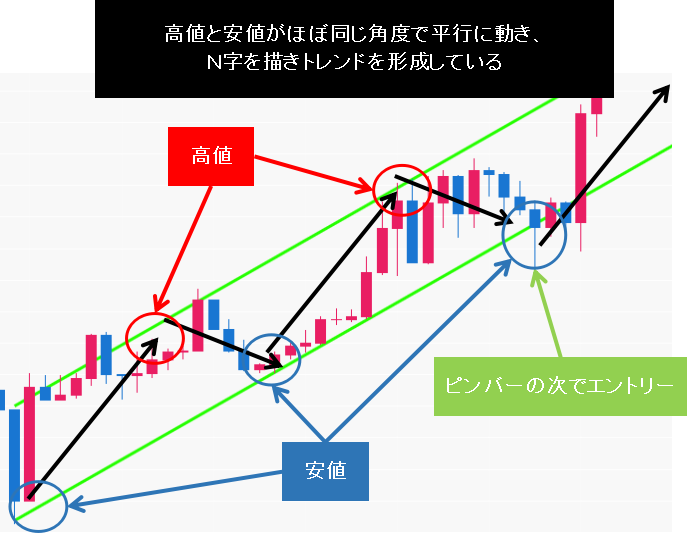

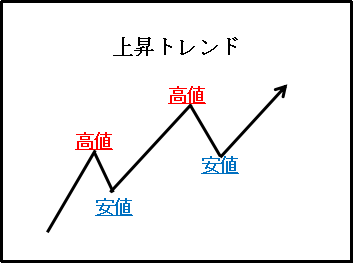

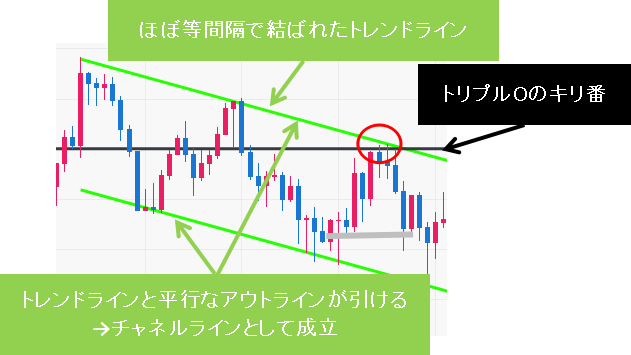

ほぼ等間隔で頂点を結べるトレンドラインの3点目であること

まず等間隔であることによって、より大勢のトレーダーが意識するトレンドになりやすいからこそ、下図のような頂点同士がほぼ等しい間隔で結ばれるラインが条件となります。

引き始めの「始点」から2点目の「中間点」、そしてエントリー場所となる3点目の「終点」・・・

これらの間隔がほぼ等しいことで、大勢のトレーダーが意識するトレンドに成りやすくなるわけです。

もちろん、この間隔は厳密に計っての等間隔ではありません。

少なくとも、完全に頂点の間隔が一致するラインは、遭遇する確率が極端に低いことは確かです。

ですが、目で見たレベルでも明らかにキレイなラインで、ほとんど同じ間隔で結ばれるということは意識できると思います。

そんな「目視レベル」でも認識されるようなラインであれば、ラインを引かないトレーダーたちにとっても、同じトレンドを意識される相場状況と成り得るわけです。

だからこそ、ほぼ等間隔のトレンドラインに高い有効性が備わってきます。

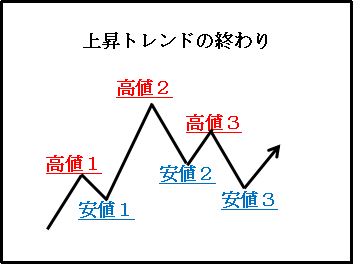

また、4点目以降ではなく「3点目」という点も重要です。

まず、普遍的な人間心理から考えると、危険を冒して何度もトレードするよりも、確実性の高い場面で利益を取って手を引く、いわゆる『勝ち逃げ』を行うトレーダーが少なくありません。

その上で、トレンドラインの4点目以降になると、そのライン、そのトレンドを意識するトレーダーも増える一方で、すでに3点目の「初動」で利益を勝ち取り、その時点で手仕舞いしている有能なトレーダーもいます。

そんな初動で勝ち逃げする有能なトレーダーは、精度の高い初動のみで勝負し、とても高い「期待値」のトレードを行うため、一般の勝てないトレーダーに比べて好成績です。

ですので、そんな好成績のトレーダーたちの資金は多く、

相場に出す注文の量が、一般の勝てないトレーダーの数倍/数十倍以上になると言っても過言ではありません。

そのため、そんな勝ち逃げトレーダー達1人1人は、勝てていない多くの一般トレーダー数十人分以上に換算できるということです。

だからこそ、大きな取引量でトレードできる有能なトレーダーたちから狙われる「初動となるトレンドライン3点目」の効き目が非常に強くなっています。

よって、初動のみで勝ち逃げするトレーダー達の注文が反映される、トレンドラインの初動=3点目こそが、ラインでの反発が起こる確率が高い最もおいしい(=期待値の高い)相場になるわけです。

逆に、4点以降になると、注文量の多い勝ち逃げトレーダーたちが出す新規のエントリー注文が減るることで、少しずつラインでの反発が起こる確率が低くなっていきます。

もちろん、他のサポレジによる十分な数の

「重複」があるなど、別の視点で根拠が増えるのであれば、4点目以降でも精度を上げることは不可能ではありません。

あくまでも、ここで解説するトレンドラインとキリ番のみを使ったシンプルなデイトレード手法においては、トレンドライン(チャネルライン)とキリ番という2本のみがサポレジになるため、それぞれのラインがより意識されやすい『厳選』された条件でなければなりません。

以上から、下図のようにトレンドラインは「ほぼ等間隔」かつ「3点目」が条件となっています。

【補足】

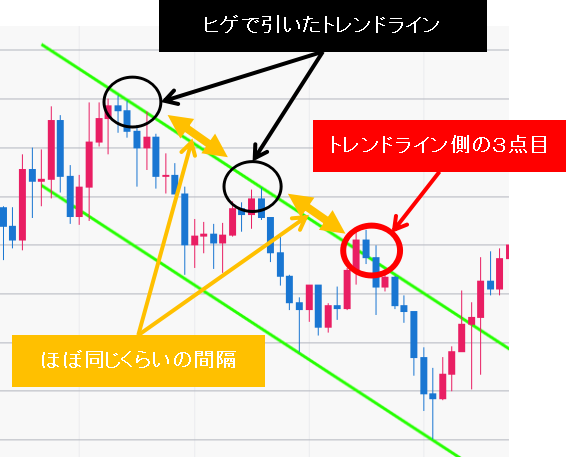

より強く機能するトレンドラインを採用すべく、特にトレンドラインとキリ番のみである当手法においては、できる限りヒゲに近い位置で引くことを推奨いたします。

ヒゲで引いたトレンドラインであれば、1分足や15分足など別の時間足で見ても「同じトレンドライン」として表示されるので、より大勢のトレーダーに意識されるラインになり、精度が向上するからです。

以上から、トレンドラインとキリ番のみを使う当デイトレード手法においては、より精度の高いトレンドラインを使うべく、できる限りヒゲを目安にラインを引くことを推奨していました。

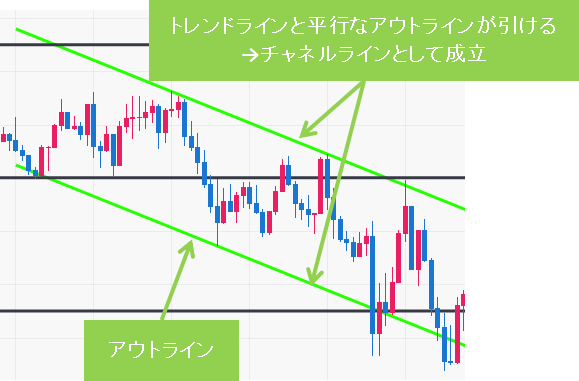

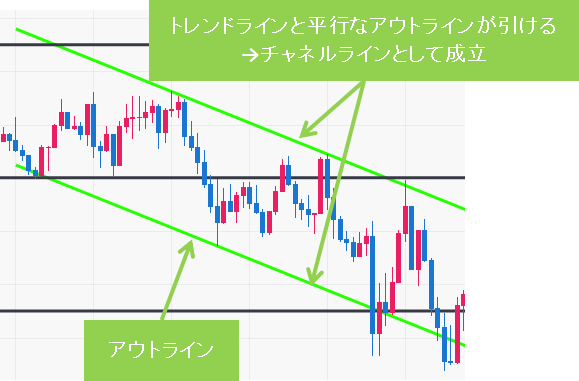

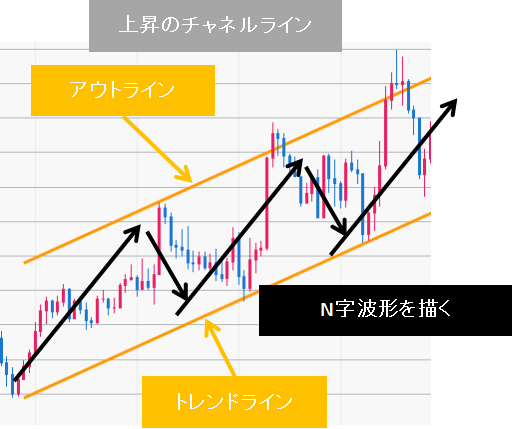

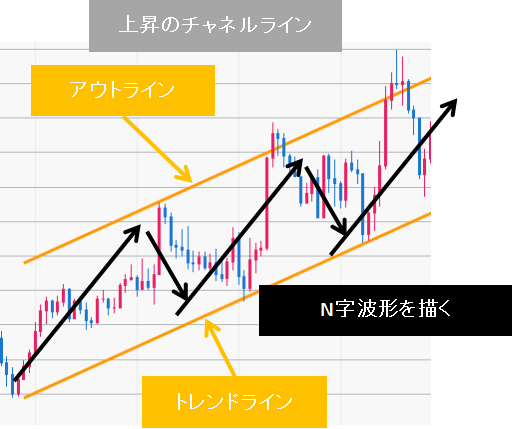

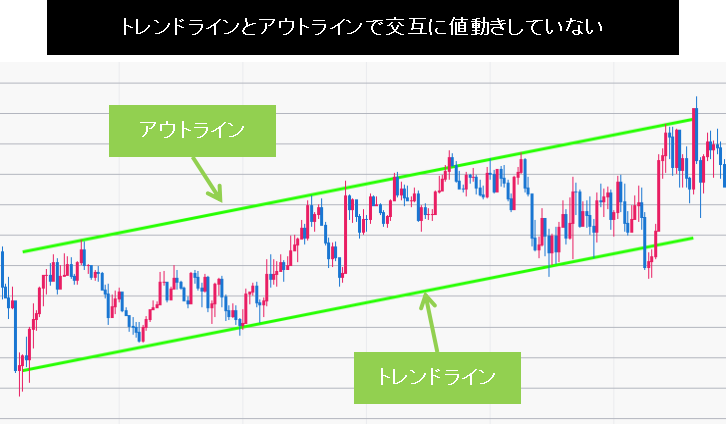

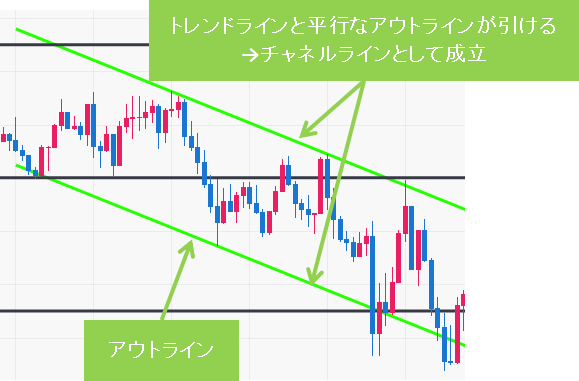

そのトレンドラインと平行して引けるアウトラインが2点以上で結ばれて「チャネルライン」として成立していること

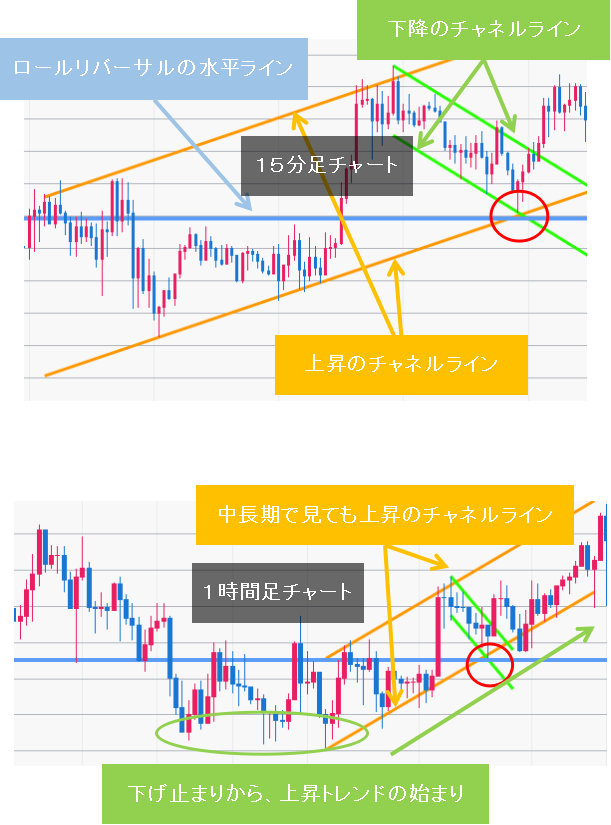

ここまで解説したトレンドラインの条件をクリアした上で、そのトレンドラインと「平行」にアウトラインが引けて「チャネルライン」として成立していることが続いての条件になります。

以下の図が「ほぼ等間隔」で「3点目」の条件を満たしたトレンドラインに対し、平行に2点以上を結べるアウトラインが引けてチャネルラインとして成り立っている事例です。

チャネルラインとして成立すると、

・上昇トレンド

→高値と安値がほぼ同じ角度で平行に上昇

・下降トレンド

→高値と安値がほぼ同じ角度で平行に下降

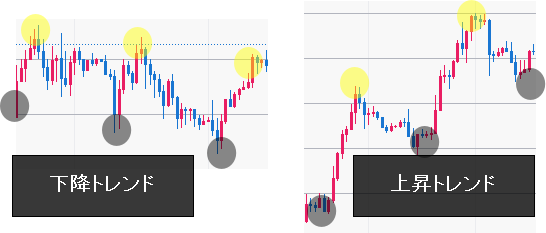

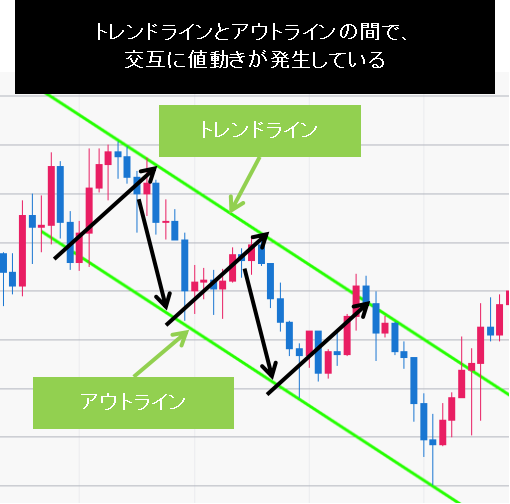

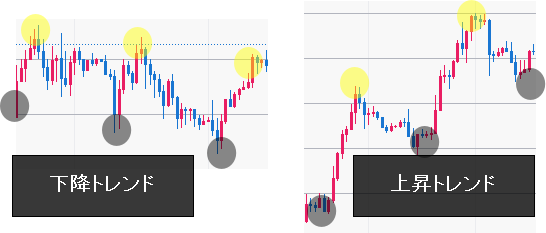

このようにキレイなN字を描く値動きになります。

以下がチャネルラインの上昇/下降それぞれの事例です。

ご覧の通り、トレンドラインとアウトラインで反発し合う形で、ほぼ同じ角度で「平行」な値動きとなっています。

そのため、まさに「教科書通り」と言えるような非常にキレイなトレンドが描かれるわけです。

ですので、ラインを引くトレーダーはもちろん、ラインを引かないトレーダーにとっても、同じトレンドを強く意識されやすくなります。

実際に、上図のチャネルラインを外した下図をご覧ください。

それぞれ黄色丸が高値、黒丸が安値で、ほぼ同じ角度で平行に値動きが起こっていると、ラインが無くても認識できるはずです。

少なくとも人間心理的に、平行な動きは印象に残りやすいことで「トレンドが発生」していると反応を示し、チャネルラインとして成立している相場に関しては、ラインを引かないトレーダーにとっても、同じトレンドを意識しやすい相場状況となっています。

よって、

・ラインを引くトレーダー(そもそもパラメータが無いため高精度)

・ラインを引かないトレーダー(高値と安値の平行な値動きからトレンド認識)

この双方から、同じトレンドを意識される確率が非常に高まるからこそ、アウトラインが平行に引けるチャネルラインとして成立することを条件としていたわけです。

ただ、単純にトレンドラインと平行なアウトラインが引けるだけではなく、トレンドラインとアウトラインで交互に反発し合う、上図のようなチャネルラインであることが基本的な条件です。

平行に高値と安値がほぼ同じような角度で値動きすることで、チャネルラインを引かない多くのトレーダーにとっても、下図のような『N字波形』のキレイなトレンドを把握できます。

そんなN字波形のトレンドこそが、ラインを引くトレーダーから引かないトレーダーまで大勢から意識されるトレンドであり、それを利用できるのが「トレンドラインとアウトラインで交互に反発し合うチャネルライン」だということです。

以上から、トレンドラインの3点目とローソク足が接触するタイミングでは、大勢の順張り派トレーダーによる新規のエントリーが、ラインを引く/引かないに関係なく大量に出されやすくなり、トレードの精度が飛躍的に高まっていきます。

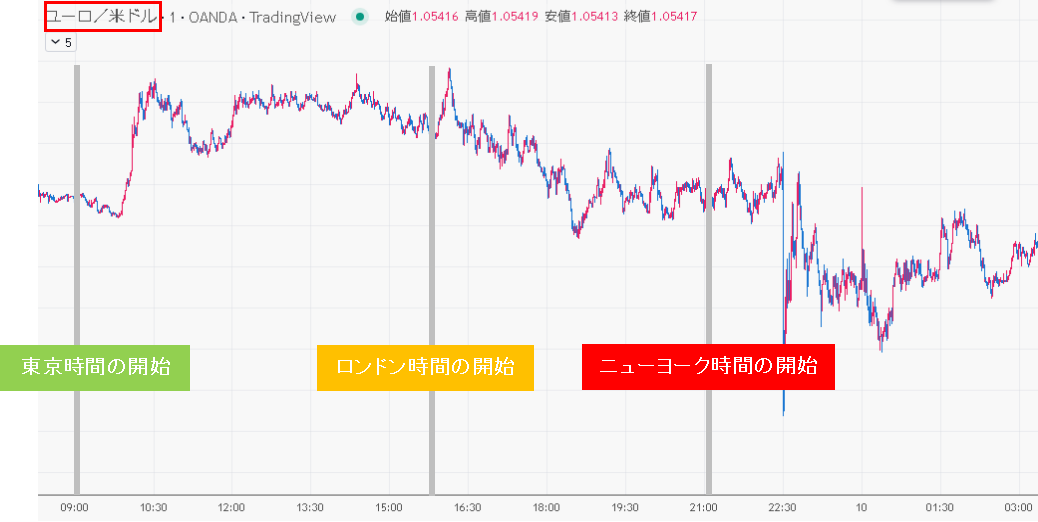

また、1時間足などの上位足で取引する中長期のトレーダーでも、実際にエントリーする際には、

これらを意識するために、あえて下位足でエントリーのタイミングを図るケースは少なくありません。

上記2つを実現することで、利幅が大きくなる上に損失を減らせるという重要なメリットがあるからです。

ですので、キレイなN字波形が描けるトレンドラインの3点目は、

・押し目買い(ロング)

・戻り売り(ショート)

これらのエントリー場所として中長期のトレーダーからも意識されやすくなります。

そのため、短期トレーダーだけではなく、中長期のトレーダーからも極めて近いタイミングで同じ方向の注文が出されるからこそ、このトレンドライン3点目の精度が劇的に高まるわけです。

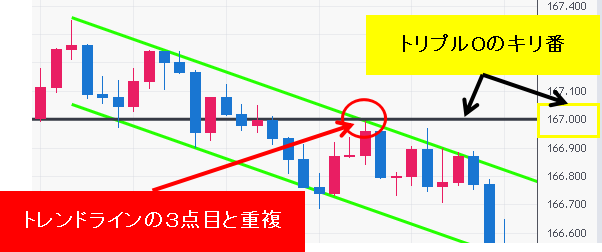

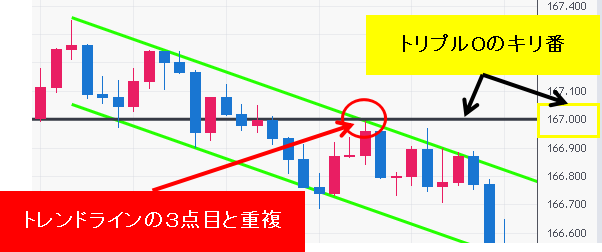

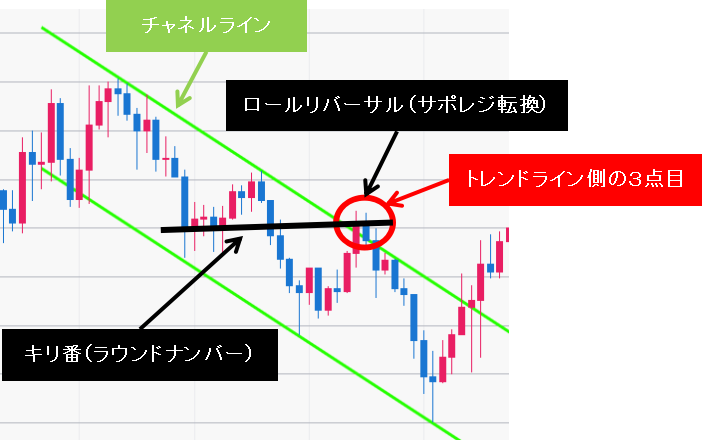

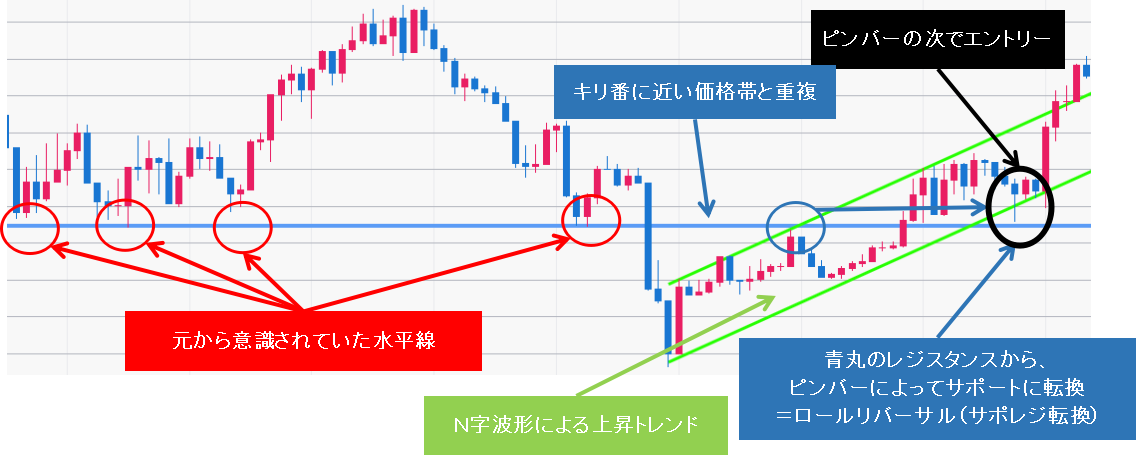

トレンドライン側の3点目がキリ番(トリプル0=120.000円のような小数点以下が0)と重複していること

続いては、ここまで説明した、

・ほぼ等間隔で頂点を結べるトレンドラインの3点目であること

・そのトレンドラインと平行して引けるアウトラインが2点以上で結ばれて「チャネルライン」として成立していること

これらを満たしたラインが、下図のようにキリ番と重複しているという条件です。

そんなキリ番(ラウンドナンバー)は、110.000円などの絶対的な「数値」です。

ですので、水平ラインを引かないトレーダーはもちろん、どんなテクニカル指標/インジケーターを使っているトレーダーであっても、

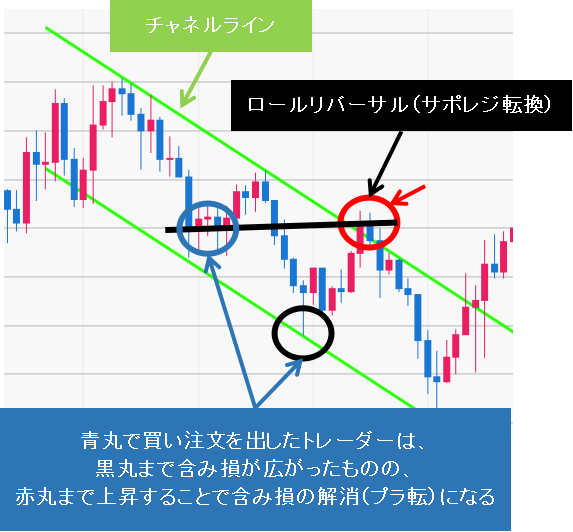

・反発を狙った逆張りの注文

・ブレイクからロールリバーサル(サポレジ転換)した場面を狙った順張りの注文

・キリ番に到達する前にポジションを決済する注文

などを行う傾向があるため、同じ方向の注文が殺到して、効き目が強い価格帯となっています。

また、トレンドラインと同じく「パラメータ(設定値)」がない絶対的なラインとなるため、どの時間足で見ても大勢のトレーダーに意識される要因となり、これらによってキリ番そのものの精度がとても高くなっているといることは間違いありません。

だからこそ、順張り派から逆張り派まで、ラインを引く引かないに関係なく、世界中のトレーダーから認識される価格になります。

例えば、ショートを狙う際のレジスタンスラインとしてキリ番がある場合には、

・反発を狙う逆張りのショート(売り注文)

・ロールリバーサル=サポレジ転換を狙う順張りの戻り売り(売り注文)

・買いポジションを持っていたトレーダーの利確(売り注文)

このように大量の売り注文が入りやすくなり、下図のようにキリ番とローソク足が接触する前後のタイミングで下降する確率が極めて高まるということです。

そんなキリ番(ラウンドナンバー)ですが、一般的には、

112.200円

112.400円

など、細かく考えているトレーダーも少なくありません。

ただ、より大勢のトレーダーに強く意識される価格帯でなければ、そこでの反発を狙うデイトレードの精度は高まらないので、このデイトレ手法において採用するキリ番は『トリプル0』としていました。

112.000円のように小数点以下3つの数字がすべて「0」という、いわゆるトリプル0であれば、本当に大多数のトレーダーから意識される価格帯になるため、その価格帯での反発の精度が大きく高まるからです。

下図のように、このトリプル0と、ここまで解説した厳選されたトレンドラインが「重複」する場所こそが、大勢のトレーダーによる注文の偏りが生まれ(この場合は売り注文)、一時的にとても強いトレンドの初動となっていきます。

厳密に完璧な重複とならない場合があるものの、目安として約2,3pips前後の重複であれば、まだ双方のラインによる強い反発が重なる傾向があります。

逆に、トレンドラインとキリ番の重なり具合が10pips以上などのように、あまりにも離れていれば、双方のラインによる反発が重複しないため意味がありません。

よって、あくまでも目安となりますが約2,3pips前後が重複の離れ具合としていました。

ここまでの整理から決済への流れ

ここまでは下図のような、トレンドラインとキリ番を使ったデイトレード手法『初動テクニカル』について、具体的なロジックを根底にある理論を含めて解説させて頂きました。

以下が、その掘り下げたエントリーのルールとなります。

- ほぼ等間隔で頂点を結べるトレンドラインの3点目であること

- そのトレンドラインと平行して引けるアウトラインが2点以上で結ばれて「チャネルライン」として成立していること

- トレンドライン側の3点目がキリ番(トリプル0)と重複していること

以上がエントリ-条件が整うことで、ここまで解説したように、

・順張り派も逆張り派からも

・短期派からも中長期派からも

ラインを引く/引かないに関係なく「同じトレンド分析」になって、ほぼ逆行のない高い精度のまま極めて小さな含み損で済むデイトレードのロジックとなっています。

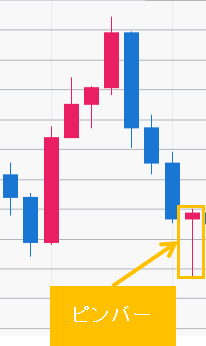

そして、含み損が小さく高精度な状態のまま、最短の利確を下図の灰色線で行うことで、より精度=勝率を大幅に高めていました。

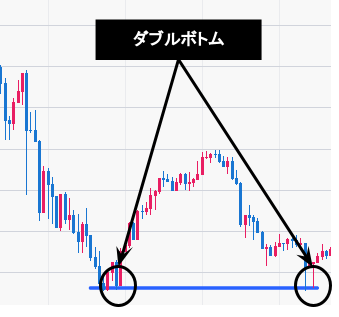

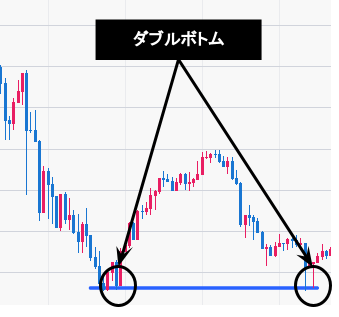

この図における太い灰色の線は、エントリー場所から見た直近の安値で、1分足や5分足のような下位足では大勢が認知しているチャートパターン「ダブルボトム」として、短期トレーダーから新規の買い注文が一時的に入る傾向があります。

(下図がダブルボトムの例です)

丁度ダブルボトムになる可能性があるのが、下図の太い灰色線で示した前回の安値であり、この安値の付近では短期の逆張りを狙うトレーダーによる新規の買い注文が入り始める傾向にあります。

そんな上図における太い灰色線あたりの価格帯では、買い注文が増えることによって下げ止まりになる危険性が考えられます。

もちろん、下げ止まらずに、そのままブレイクしていく可能性も否定はできません。

しかし、下降トレンドが止まる危険性が充分にある以上は、高い精度を維持できるように、前回安値の手前である灰色線(ローソク足の実体)あたりでの確実な利確を推奨していました。

その上で、キリ番を逆方向(この例では上方向)にブレイクされた際にすぐに損切りすれば、損切り幅は大きくなりません。

結果的には、一度の取引で充分に取り返せるレベルの損失に抑えられます。

ちなみに下の例では、太い灰色線で図示した価格帯が、下降トレンドにおけるサポレジ転換によってレジスタンスラインとして上昇を妨げる恐れがあるので、この価格帯の手前を目安として確実に利確しています。(最短の利確場所で精度を高く維持するため)

以上から、冒頭でもお伝えしたように、含み損と損切り幅を最小限に抑えながら、このような最短の利確で高い精度を維持できるからこそ、海外業者にて『資金1万円あたり0.1ロット(1万通貨)』という大きなロットでも低リスクのトレードができていました。

そして、このロット設定では、1pipsの利幅に対して1%の利益率になります。

そのため、10pipsほどの小さな利幅でも10%の利益率を一度のトレードで得ることが可能です。

実際に下図の場合は、薄い横線が10pips刻みで、15pips以上の利幅になっているので15%を超える利益率になっていました。

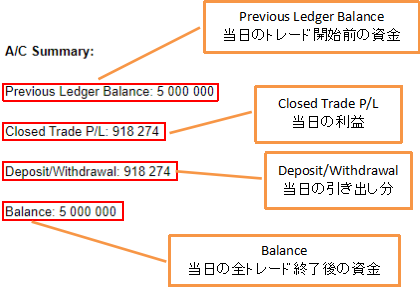

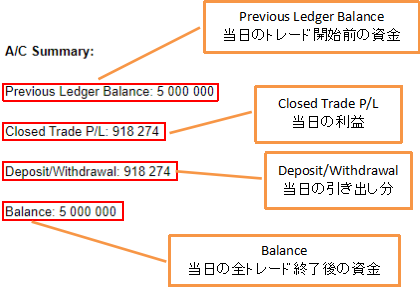

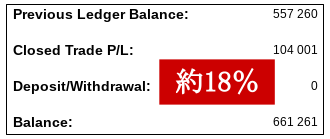

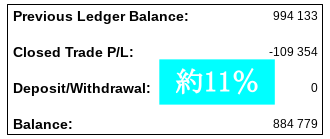

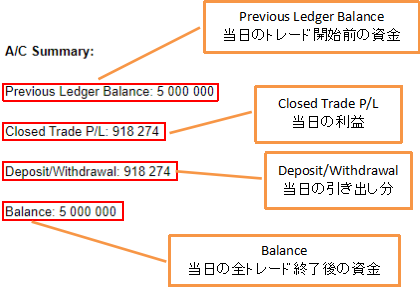

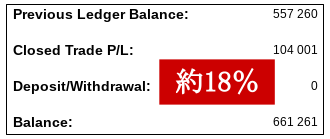

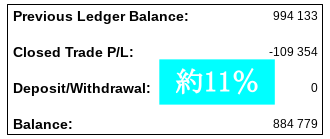

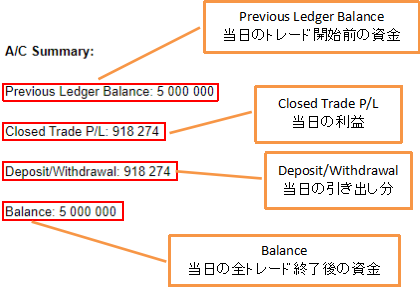

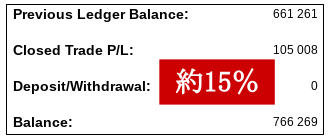

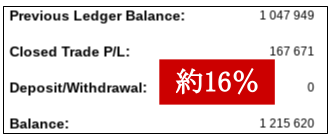

以下がこの時の収益における履歴になるのですが、MT4など取引ツール上の実績は「プログラムやインジケーターによる改変」という捏造や「デモ口座との見分けがつかない」との見方があるため、取引した翌日にFX業者から送られてくる履歴メールを抜粋させて頂きました。

実際に別の方がこのデイトレ手法を実践して、複利運用で資金を増やした時の履歴は後ほど紹介させて頂きます。

この口座は複数ある口座の中でも、五百万の資金を固定して単利運用に使っているもので、この約15pipsの利幅である一度のトレードで、15%を超える利益率になっていました。

このように1日1回の「小さな利幅」でも大きな利益率を出せるからこそ、収益を上げるために、世間一般で言われる「損小利大」を無理に意識して利幅を伸ばす必要はありません。

無理に損小利大を狙い利幅を伸ばしている間に、せっかく含み益が出ていても相場の流れが変わり、そこから損切りになるトレーダーは実際に少なくないと思います。

結果的に損小利大が悪い方向に作用して、手元に残る収益が減っている可能性もあるわけです。

対して、私がこの講義内で解説してきた手法では、利幅を伸ばすことは特に必要ありません。

10pipsのような小さな利幅でも10%の利益率になるほどロットを上げても、しっかりエントリー条件を満たすことで、

これらを極めて小さく抑え込みながら、高い精度(勝率)になるからです。

ですので、私のデイトレ手法では、無理に損小利大を意識して利幅を伸ばしている間に逆行し、最終的に損切りになって勝率をどんどん落としてしまう・・・このような収益性を下げる危険性はありません。

ただ、一度のトレードで高い利益率を得られる代わりに、このトレンドラインとキリ番を使ったデイトレ手法には「弱点」があります。

弱点と克服の方法

このデイトレ手法の弱点は、精度を上げるためにラインの条件を厳しくしている影響によって、1つの銘柄あたり数多くのトレードのチャンスが発生するわけではない点です。

ただ、このトレード手法に使うトレンドラインと100pips間隔のキリ番(トリプル0)は、どの銘柄でも普遍的に通用する指針なので、どんなトレード対象であっても有効性は変わりません。

そのため、為替通貨のFXであれば、複数の通貨ペアをトレード対象として監視すれば、1つの銘柄だけではチャンスが少ない弱点をカバーできます。

特に、FXの通貨ペアとゴールドは、海外業者では同じ口座でトレードできるのでオススメです。

これがインジケーターをたくさん使って判断する手法の場合、なかなか多くの銘柄を監視することは難しいかもしれません。

ただ、私のこの手法は「ラインのみ」を使った手法で、下のようなシンプルなステップなので、複数の銘柄を扱っても、それほど負担にはならないと思います。

- 1.ルールに沿ったトレンドラインが引けること

- 2.そのトレンドラインの等間隔な3点目とキリ番が重なること

- 3.トレンドラインとキリ番にローソク足が接触する合図を待つこと

私自身、ゴールドとポンド円などの為替通貨ペアを中心に、8つほどのチャートを監視することがありますが、特に負担を感じないのが実際のところです。

少なくとも、必ずキリ番というハッキリと明確な価格帯をエントリーに使うため、余裕を持ってエントリーのタイミングが待ち構えられるからこそ、複数の銘柄を監視してもチャンスの見逃しによる「利益の喪失」などは特にありません。

1つの銘柄だけではトレード回数が少なくても、実際に複数の銘柄を監視すれば、それぞれの銘柄で周期的にチャンスが訪れるので、安定してトレード回数を維持することもできます。

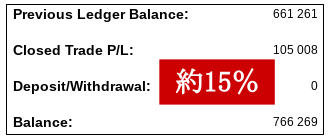

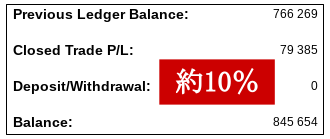

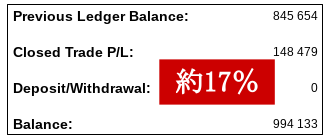

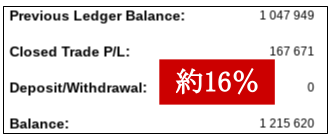

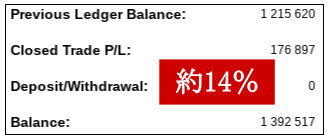

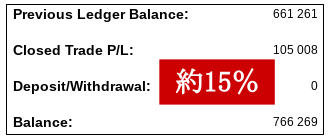

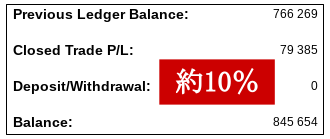

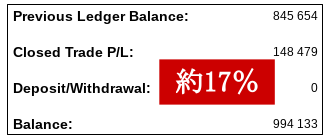

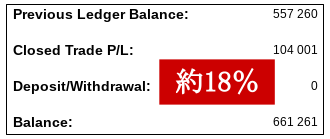

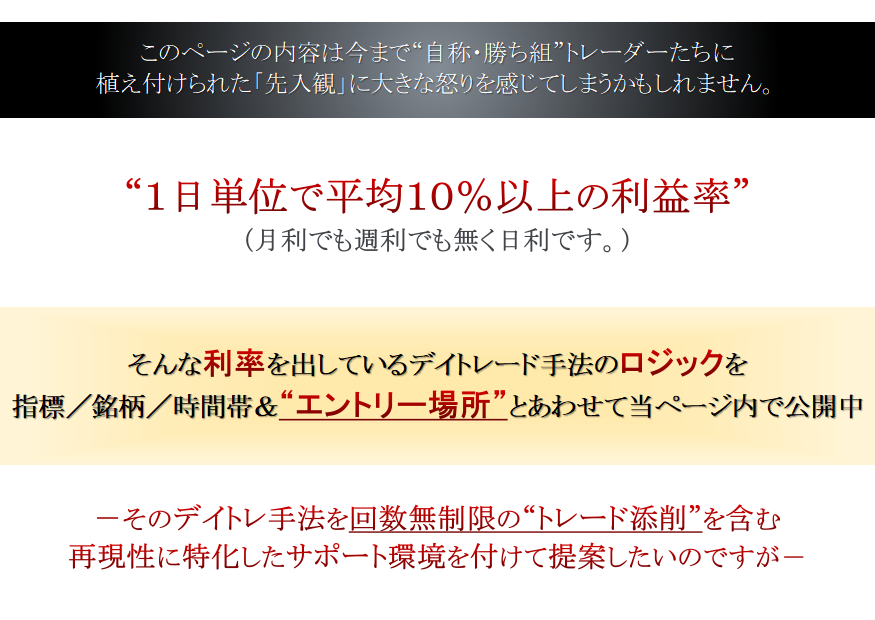

実際にこのトレンドラインとキリ番を使ったデイトレ手法『初動テクニカル』で、複数の銘柄を扱って、10%台の利益率を維持しながら複利運用で資金を増やした方も少なくありません。

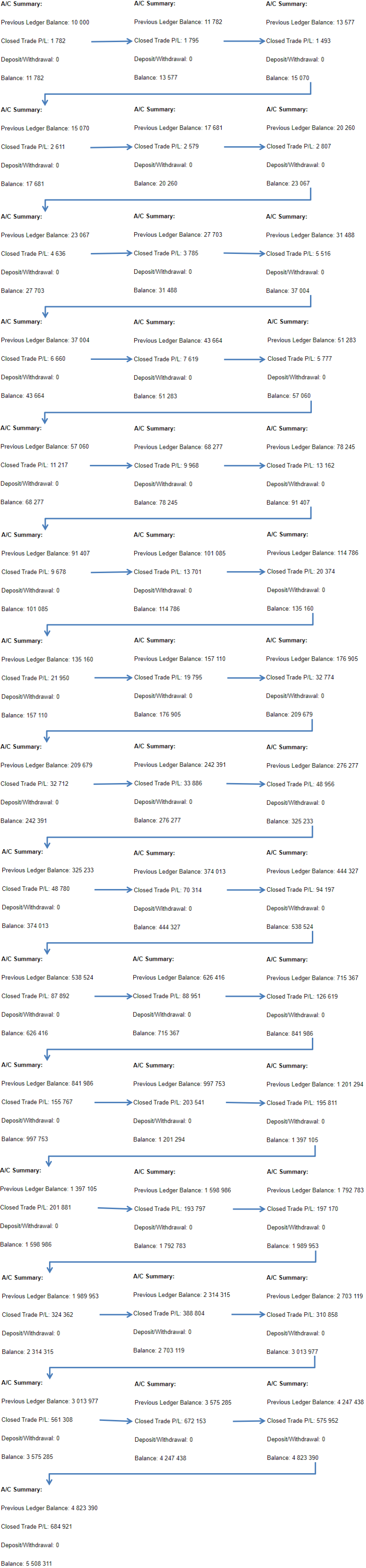

そんなトレーダーの方から、実際の収益が分かるメールの履歴を頂き、それを抜粋したものが以下になります。

【実績の見方】

画像をクリック/タップすると、全画面表示が可能です。また、右側をスクロールして全部分の閲覧もできます。

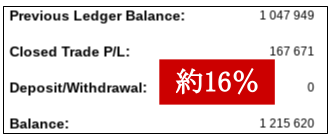

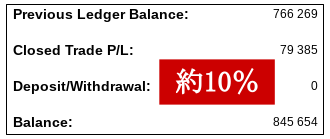

▼50万円を約10回の複利運用▼

色を変えて示したように負けトレードで損失が出て、途中で資金が減っているものの、別の勝ちトレードで充分に補えています。

結果的に約10回ほどの複利運用で、約3倍以上に資金が増えていました。

客観的な視点で見ても、資金の増加率は高い方かと思います。

この10回で資金が約3倍になるペースで複利運用を続けていけば、早い段階で桁を増やしていくことも不可能ではありません。

ただ、この成績はいくつかの通貨ペアとゴールドなど複数の銘柄を扱いつつ、この講義内の解説に加えて下記のポイントを押さえた結果になります。

- そもそもテクニカルの効き目が弱まる場面でのエントリーを避ける

- エントリー後の状況変化に対応して最適な場所での決済を行う

- 逆向きのトレンドに逆らう場面でのエントリーを回避する

- 精度をさらに高めるべくトレンドラインにプラスしてエントリー根拠を強める【特定のライン】を含める

- 逆行しやすい中長期の大きな流れに逆らう場面のエントリーを避ける

- 利益を高め損失を最小限に抑えるべく当デイトレ手法に特化したトレード環境を最適化する

- トレードする銘柄に応じて変動させるロット設定によりリスクの抑制と利益の最大化を図る

これらのポイントを確実に押さえてトレードすることで、精度(勝率)的には9割ほどにまで高まり、先ほど紹介した方のように収益性を大きく飛躍できます。

ただ、いくら当講義内のトレード条件を完璧に満たしても、上で箇条書きにしたポイントが抜けている場合、たまたま勝てる時があっても、月単位や年単位で見た勝率はどんどん下がっていく危険性が否定できません。

むしろ、大事な資金がマイナスになる危険すら考えられます。

上で箇条書きしたポイントは、資金をマイナスにも、逆に9割ほどの精度で勝ち続けて大きなプラスにも変えてしまうほどの、極めて「重要な要素」だということです。

その上で、この欠かせない「重要な要素」は、私がメルマガ内で公開していた下の教材『重複点テクニカル』で解説している内容と全く同じポイントになっています。

この講義内で解説してきたトレンドラインとキリ番を使った『初動テクニカル』は、元々はこの重複点テクニカルのデイトレ手法を応用して追加ノウハウとして提供していたものでした。

そのため、この講義内で解説したトレンドライン手法で、先ほど紹介したような1回のトレードあたり10%台の利益率を9割ほどの精度で出すには、重複点テクニカルで解説している下記のポイントが欠かせません。

- そもそもテクニカルの効き目が弱まる場面でのエントリーを避ける

- エントリー後の状況変化に対応して最適な場所での決済を行う

- 逆向きのトレンドに逆らう場面でのエントリーを回避する

- 精度をさらに高めるべくトレンドラインにプラスしてエントリー根拠を強める【特定のライン】を含める

- 逆行しやすい中長期の大きな流れに逆らう場面のエントリーを避ける

- 利益を高め損失を最小限に抑えるべく当デイトレ手法に特化したトレード環境を最適化する

- トレードする銘柄に応じて変動させるロット設定によりリスクの抑制と利益の最大化を図る

ラインを使った様々なチャートパターンを攻略するノウハウで、以下のように小さな資金から複利運用で資金を膨らませることが可能なデイトレ手法です。

【実績の見方】

画像をクリック/タップすると、全画面表示が可能です。また、右側をスクロールして全部分の閲覧もできます。

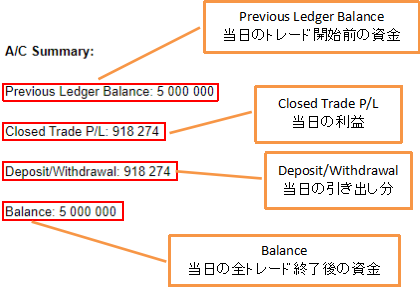

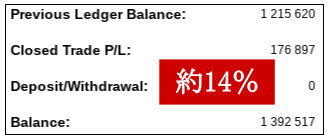

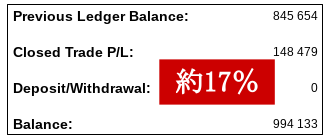

▼1万円を複利運用で約500万円にした例▼

上の成績は、ロンドン市場やニューヨーク市場など夜間の取引でのトレード履歴になります。

また、当講義内で解説してきたトレンドラインやキリ番のみを使う『初動テクニカル』は、重複点テクニカルの後に確立した追加ノウハウになるため、初動テクニカルの成績は上の履歴には入っておりません。

実際に重複点テクニカル1つでも、客観的に見ても高い収益性があり、推奨したいデイトレ手法の1つになっています。

その上で、この講義内で解説してきた、

この2つに特化したデイトレ手法『初動テクニカル』は、そんな重複点テクニカルの講義内における、

- そもそもテクニカルの効き目が弱まる場面でのエントリーを避ける

- エントリー後の状況変化に対応して最適な場所での決済を行う

- 逆向きのトレンドに逆らう場面でのエントリーを回避する

- 精度をさらに高めるべくトレンドラインにプラスしてエントリー根拠を強める【特定のライン】を含める

- 逆行しやすい中長期の大きな流れに逆らう場面のエントリーを避ける

- 利益を高め損失を最小限に抑えるべく当デイトレ手法に特化したトレード環境を最適化する

- トレードする銘柄に応じて変動させるロット設定によりリスクの抑制と利益の最大化を図る

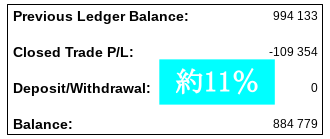

上記のポイントを押さえてこそ、9割ほどの精度で勝ち続け、先ほども紹介させて頂いた方の、以下のような複利運用のように高い収益性を出すことができます。(すでに重複点テクニカルを購読されている場合には、上記の講義をご覧ください)

初動テクニカル

【実績の見方】

画像をクリック/タップすると、全画面表示が可能です。また、右側をスクロールして全部分の閲覧もできます。

▼50万円を約10回の複利運用▼

以上、この講義内で解説してきたトレンドラインとキリ番に特化したデイトレ手法『初動テクニカル』にて、もし9割ほどの高い精度で、上で示したような高い収益性の維持を実現したい・・・

このように感じられた場合には、9割の精度(勝率)維持できていた重要なポイントを解説している『重複点テクニカル』の導入を、ぜひご検討して頂ければ幸いです。

初動テクニカル

重複点テクニカルは下記のリンクで案内している公式メールマガジンの1通目にて、案内ページをご覧頂けます。

(メルマガ紹介ページにて、無料配布のロジック1として紹介しているものが「重複点テクニカル」です)

>無料の公式メールマガジン

重複点テクニカルの案内ページでは、エントリーから決済までを含むロジックをすべて実例で図解しているので、仮に重複点テクニカルをお求めにならないとしても、1つの有益な参考資料としてお役に立てると思います。

最後までお読み頂きありがとうございました。

ぜひ公式メールマガジンの登録をご検討頂ければ幸いです。

>無料の公式メールマガジン

>ブログの目次はこちら

>Exnessの公式ページはこちら<

>Exnessの公式ページはこちら<